اصطلاح “لوریج” یا “اهرم” را در سرمایه گذاری و ترید ارزهای دیجیتال ابزاری است که می تواند سود بالقوه ی شما را به طرز چشمگیری افزایش دهد، اما ریسک ضرر را هم به همان نسبت بالا می برد.

فرض کنید می خواهید یک بیت کوین بخرید، اما سرمایه کافی ندارید. لوریج به شما این امکان را می دهد که با سرمایه ی کم، وارد معاملات بزرگ تر شوید. کارگزاری یا صرافی ارز دیجیتال، بخشی از وجه مورد نیاز برای خرید را به شما قرض می دهد و شما با سرمایه ی خودتان، مابقی را تامین می کنید. این نسبت قرض به سرمایه، همان اندازه ی لوریج است. برای مثال، لوریج 5:1 به این معناست که برای خرید 5 بیت کوین، تنها نیاز به 1 واحد از سرمایه خودتان دارید و 4 واحد باقی مانده را از کارگزاری قرض می گیرید.

فهرست عناوین

مارجین چیست؟

احتمالا اصطلاح “مارجین” را در کنار “لوریج” یا “اهرم” در حوزه ی ترید ارزهای دیجیتال و فارکس شنیده اید. هرچند این دو مفهوم با هم مرتبط هستند، اما دقیقا یکسان نیستند.

مارجین در واقع همان وثیقه ای است که شما برای انجام معاملات اهرمی نزد صرافی یا کارگزاری قرار می دهید. همانطور که پیشتر اشاره شد، لوریج به این معناست که شما می توانید با سرمایه ی کم، وارد معاملات بزرگ تر شوید. اما برای اینکه کارگزاری ریسک این کار را تقبل کند، نیاز به تضمینی از طرف شما دارد. این تضمین همان مارجین است.

انواع مارجین

- مارجین اولیه (Initial Margin): حداقل مقدار وجهی است که شما باید برای افتتاح یک پوزیشن اهرمی نزد صرافی قرار دهید. این مقدار بر حسب درصد ارزش کل معامله شما تعیین می شود. برای مثال، اگر مارجین اولیه مورد نیاز ۵ درصد باشد، برای خرید 1000 دلار بیت کوین با لوریج 10:1، باید حداقل 50 دلار را به عنوان مارجین اولیه نزد صرافی قرار دهید.

- مارجین نگهدارنده (Maintenance Margin): حداقل مقدار وجهی است که باید در طول دوره ی معامله، همواره در حساب شما باقی بماند تا پوزیشن شما لیکوئید نشود (در ادامه مفهوم لیکوئید شدن را توضیح می دهیم). مقدار این مارجین هم بر حسب درصد ارزش کل معامله شما تعیین می شود و معمولا کمتر از مارجین اولیه است.

لیکوئید شدن (Liquidation) در معاملات مارجین

تصور کنید با 100 دلار سرمایه ی خود، 1000 دلار بیت کوین با لوریج 10:1 خریده اید (یعنی 900 دلار آن را از صرافی قرض گرفته اید).

حالا اگر قیمت بیت کوین به اندازه ای افت کند که ارزش کل دارایی شما (حساب کرده کل سرمایه ی خودتان و سود یا زیان شناور) به کمتر از مارجین نگهدارنده برسد، صرافی برای جبران ضرر خود، پوزیشن شما را به صورت اجباری می بندد (اصطلاحا لیکوئید می کند) و هر سودی که تا آن موقع داشته اید را از دست می دهید.

نکات مهم برای استفاده از مارجین

- تنها با سرمایه ای که تحمل از دست دادنش را دارید، وارد معاملات مارجین شوید. ریسک لیکوئید شدن در این نوع معاملات بسیار بالاست.

- به اندازه ی دانش و مهارت خودتان، از لوریج استفاده کنید. با تجربه ی کم، بهتر است از لوریج های پایین و در نتیجه مارجین های بالاتر استفاده کنید تا از لیکوئید شدن در امان باشید.

- استاپ لاس (حد ضرر) را حتما تعیین کنید. این کار به شما کمک می کند تا در صورت حرکت قیمت بر خلاف جهت پیش بینی، جلوی ضررهای هنگفت را بگیرید.

- مدیریت ریسک را به خوبی یاد بگیرید. در معاملات مارجین، مدیریت ریسک اهمیت بسیار زیادی دارد.

- احساسات خود را کنترل کنید. تحت تاثیر هیجان معامله نکنید و به استراتژی معاملاتی خود پایبند باشید.

مارجین ابزاری است که به شما امکان می دهد تا با سرمایه ی کم، وارد معاملات بزرگ تر شوید. اما به خاطر داشته باشید که ریسک لیکوئید شدن در این نوع معاملات بسیار بالاست. پیش از استفاده از مارجین، دانش و مهارت خود را در زمینه ی تحلیل بازار و مدیریت ریسک بالا ببرید و همواره به این نکته توجه داشته باشید که ریسک پذیری شما چقدر است.

مزایای استفاده از لوریج

- سودآوری بالا: با استفاده از لوریج، می توانید با سرمایه ی کم، سودهای بیشتری به دست آورید.

- فرصت های بیشتر: لوریج به شما امکان می دهد تا در معاملات بزرگ تری شرکت کنید و از نوسانات بازار بیشتر بهره مند شوید.

معایب استفاده از لوریج

- ریسک بالای ضرر: همان طور که سود بالقوه با لوریج افزایش می یابد، ریسک ضرر هم به همان نسبت بالا می رود. با یک حرکت ناگهانی قیمت بر خلاف جهت پیش بینی شما، ممکن است کل سرمایه خود را از دست بدهید.

همیشه به یاد داشته باشید که معاملات در بازارهای مالی همیشه با ریسک همراه است. قبل از شروع به معامله، تحقیقات لازم را انجام دهید و از سرمایه خود به طور مسئولانه استفاده کنید.

چنانچه تمایل دارید به طور حرفه ای در بازار های مالی سرمایه گذاری کنید، ابتدا باید استراتژی های معاملاتی را اصولی بیاموزید. با این کار شما معاملات موفق تری را انجام خواهید داد. همچنین باید به خاطر داشته باشید که استفاده از تایم فریم های زمانی مناسب با توجه به استراتژى هاى معاملاتى، ضمانت موفقيت شما در معاملات است.

دوره “صفر تا هزار” محمد آهنگری، یک منبع مناسب برای یادگیری مفاهیم پایه ای تا پیشرفته مانند تحلیل تکنیکال ، بنیادی ، روانشناسی معامله استراتژی های معاملاتی است. این دوره به شما کمک می کند تا با استفاده از ابزارها و تکنیک های تحلیل تکنیکال، به طور منطقی در بازارهای مالی معامله کنید.

- تصمیم گیری احساسی: وسوسه ی کسب سودهای بالا با لوریج، میتواند منجر به تصمیم گیری های احساسی و غیرمنطقی شود.

لات یا Lot چیست؟

لات یا Lot در بازارهای مالی، به خصوص فارکس، واحد اندازه گیری حجم معاملات است. به عبارت دیگر، لات بیانگر تعداد واحدهای یک ارز یا دارایی است که در یک معامله خرید یا فروش می شود.

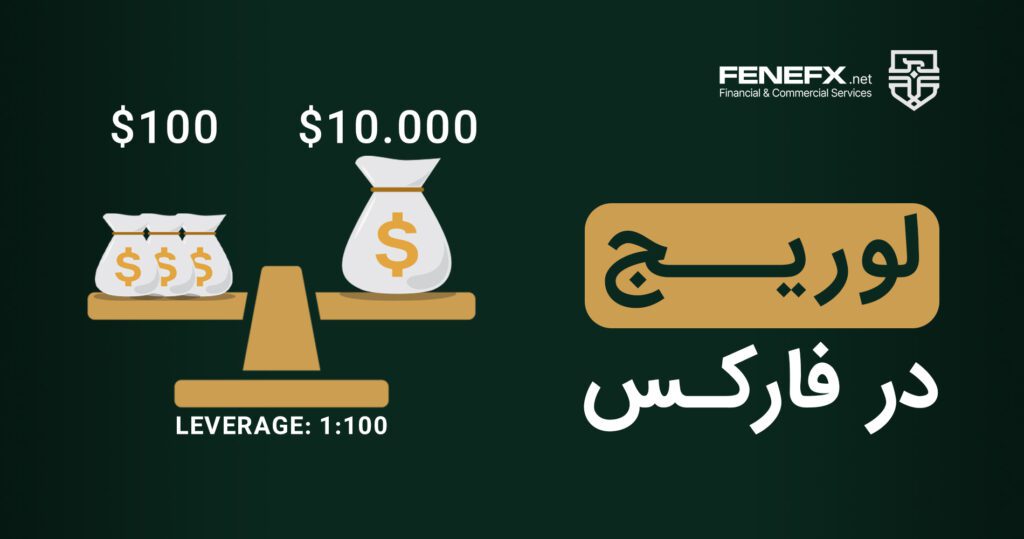

کاربرد لوریج

لوریج یا اهرم، ابزاری در معاملات است که به شما امکان می دهد با سرمایه ی کم، وارد معاملات بزرگ تر شوید. به عبارت دیگر، لوریج به شما قدرت خرید بیشتر می دهد.

مثال:

فرض کنید می خواهید 100 سهم شرکت الف را به قیمت 100 تومان بخرید. در حالت عادی، شما باید 10,000 تومان برای این معامله سرمایه گذاری کنید. اما اگر از لوریج 1:10 استفاده کنید، تنها نیاز به 1,000 تومان سرمایه گذاری دارید و 9,000 تومان باقی مانده را از کارگزاری قرض می گیرید.

کاربردهای لوریج:

- افزایش سود: لوریج می تواند سود شما را به طور چشمگیری افزایش دهد. در مثال بالا، اگر قیمت هر سهم به 110 تومان برسد، شما 1000 تومان سود می کنید که در مقایسه با سرمایه گذاری 1000 تومانی شما، 100% سود است.

- افزایش فرصت های معاملاتی: لوریج به شما امکان می دهد تا با سرمایه ی کم، در معاملات بزرگ تر شرکت کنید و از نوسانات بازار بیشتر بهره مند شوید.

تغییر لوریج حساب:

معمولاً می توانید لوریج حساب خود را در پنل کاربری خود در صرافی یا کارگزاری تغییر دهید. به خاطر داشته باشید که افزایش لوریج، ریسک معاملات شما را هم به همان نسبت افزایش می دهد.

انتخاب میزان لوریج مناسب:

انتخاب میزان لوریج مناسب به عوامل مختلفی مانند حجم سرمایه گذاری، ریسک پذیری و استراتژی معاملاتی شما بستگی دارد. به طور کلی، اگر ریسک پذیری پایینی دارید، بهتر است از لوریج های پایین استفاده کنید.

معاملات در فارکس

فارکس (Foreign Exchange) که به اختصار FX نیز نوشته می شود، بزرگترین بازار مالی جهان است که در آن ارزهای مختلف به صورت 24 ساعته و 5 روز در هفته معامله می شوند.

نحوه انجام معاملات:

معاملات در فارکس به صورت خرید و فروش جفت ارزها انجام می شود. به عنوان مثال، در جفت ارز EUR/USD، شما یورو میخرید و دلار آمریکا می فروشید.

مزایای معاملات در فارکس:

- بازاری بزرگ و نقد: فارکس بزرگترین بازار مالی جهان است و نقدشوندگی بالایی دارد.

- دسترسی 24 ساعته: معاملات در فارکس به صورت 24 ساعته و 5 روز در هفته انجام می شود.

- تنوع در معاملات: شما می توانید در فارکس جفت ارزهای مختلف، فلزات گرانبها، سهام و … را معامله کنید.

- هزینه های کم: هزینه های معاملات در فارکس نسبت به سایر بازارهای مالی مانند بورس اوراق بهادار، پایین تر است.

معایب معاملات در فارکس:

- ریسک بالا: ریسک معاملات در فارکس به دلیل نوسانات بالای بازار، بالاست.

- نیاز به دانش و مهارت: برای موفقیت در فارکس، نیاز به دانش و مهارت کافی در تحلیل بازار و مدیریت ریسک دارید.

حساب پم چیست ؟

اگر به دنبال فرصت های سرمایه گذاری جذاب هستید که نیازی به دانش عمیق تریدینگ نداشته باشد، آشنایی با حساب های پم (PAMM) ضروری است. این روش نوین و هوشمندانه به شما اجازه می دهد تا در سود و زیان معاملات تریدرهای حرفه ای شریک شوید. اما حساب پم دقیقاً چیست و چگونه کار می کند؟

حساب پم: تعریف و عملکرد

حساب پم (Percent Allocation Management Module) یک سرویس سرمایه گذاری ویژه است که سرمایه داران را با معامله گران خبره فارکس پیوند می دهد. در این روش، شما سرمایه خود را نزد یک بروکر معتبر قرار می دهید. بروکر نیز این سرمایه را به حساب یک تریدر حرفه ای با سابقه موفقیت آمیز متصل می کند. حالا، هر معامله ای که آن تریدر انجام دهد، با نسبت سرمایه شما نیز تکرار شده و سود و زیان احتمالی به طور متناسب در حساب شما منعکس می شود.

مزایای کلیدی حساب پم

- کسب سود بدون نیاز به ترید شخصی: حتی اگر هیچ تجربه ای در بازارهای مالی نداشته باشید، حساب پم راهی عالی برای کسب درآمد است.

- دسترسی به استراتژی حرفه ای: از دانش تریدر های باتجربه بهره مند می شوید.

- مدیریت ریسک: سرمایه گذاری شما توسط معامله گرانی اداره می شود که بر کنترل ریسک تمرکز دارند.

- شفافیت بالا: می توانید تمام عملکرد معاملاتی تریدر را رصد کرده و در مواقع لزوم سرمایه خود را برداشت کنید.

نکات مهم برای انتخاب حساب پم

انتخاب تریدر مناسب، مهمترین تصمیم شماست. در اینجا چند نکته مهم وجود دارد:

- سابقه موفقیت: به معامله گرانی با سابقه سوددهی ثابت و بلند مدت توجه کنید.

- ریسک معاملات: تریدر هایی را انتخاب کنید که سبک معاملاتی آنها با تحمل ریسک شما همخوانی دارد.

- کارمزد و شفافیت بروکر: شرایط بروکر مورد نظر را به خوبی بررسی کنید. کارمزدهای پنهان یا غیرمنصفانه می توانند سود شما را کاهش دهند.

پیش از ورود به این عرصه، آشنایی عمیق با ماهیت ریسک پذیر بازارهای مالی و سرمایه گذاری صرفاً مازاد سرمایه، ضرورتی انکارناپذیر است. اگر به دنبال فرصتی برای ورود به دنیای پرهیجان و سودآور بازارهای مالی هستید، پراپ تریدینگ فنفیکس می تواند گزینه ای ایده آل برای شما باشد. این پلتفرم با ارائه مزایای متعدد، امکان کسب درآمد قابل توجه را بدون نیاز به سرمایه اولیه و صرفاً با اتکا به دانش و مهارت شما فراهم می کند.

حساب های پم در ایران

خوشبختانه، چندین بروکر معتبر فارکس خدمات حساب پم را برای ایرانیان ارائه می دهند. آلپاری یکی از محبوب ترین گزینه هاست که طیف وسیعی از حساب های پم را با شرایط گوناگون ارائه می کند.

حساب های پم می توانند یک روش جذاب در کنار سایر روش های سرمایه گذاری باشند. اگر به دنبال کسب درآمد از فارکس هستید، اما زمان و تخصص کافی برای معامله گری مستقل ندارید، حساب پم را جدی بگیرید. فقط به یاد داشته باشید که همیشه سرمایه گذاری همراه با ریسک است و تحقیق دقیق و اصولی پیش از هر اقدامی ضروری است.

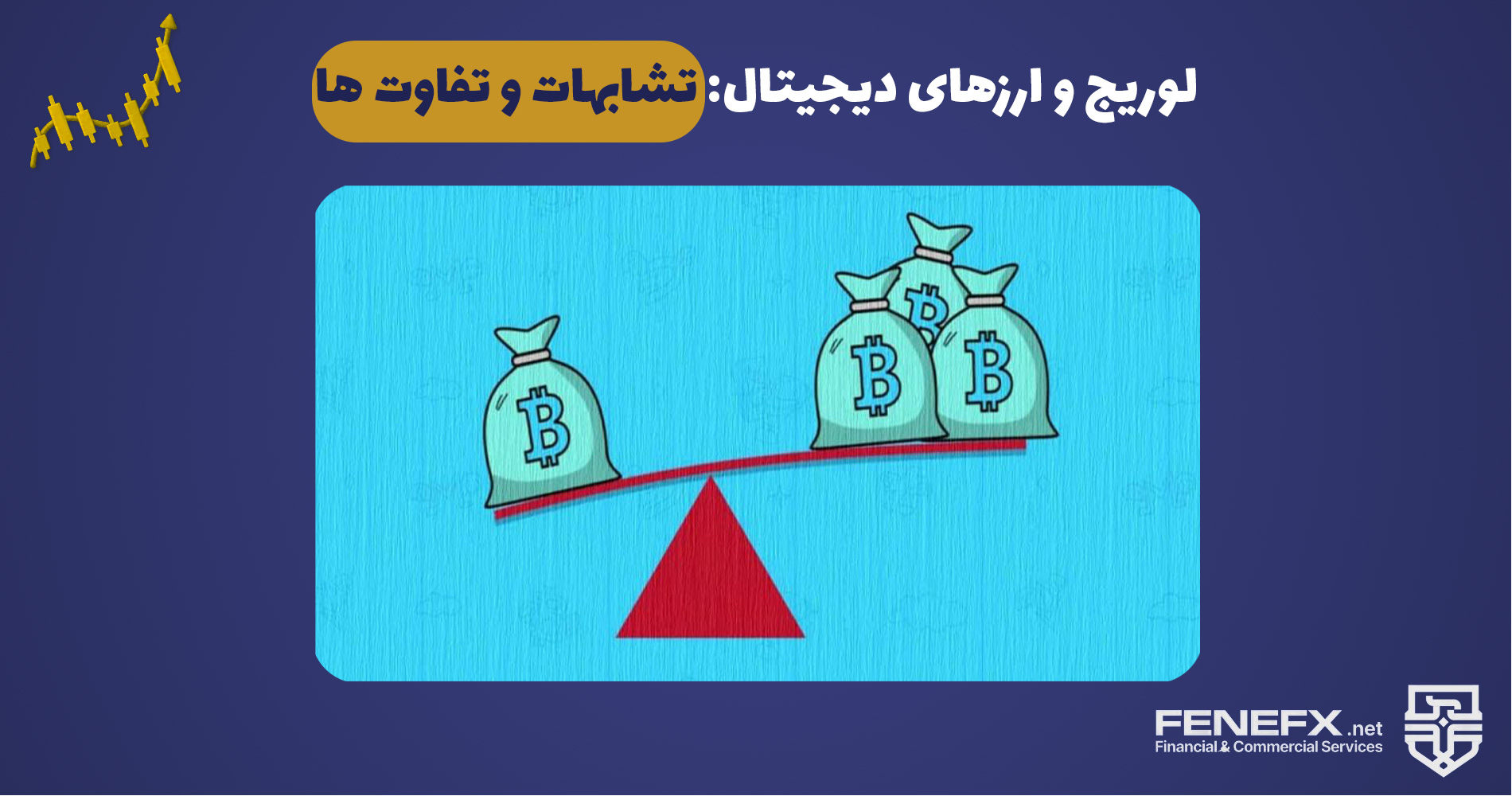

لوریج در سایر بازارها

بحث لوریج (اهرم مالی) اغلب ما را به یاد هیجانات و ریسک های بازار ارزهای دیجیتال می اندازد. اما، آیا می دانستید که لوریج ابزاری رایج در بسیاری از بازار های مالی سنتی نیز هست؟ بیایید سفری داشته باشیم به نقش لوریج در بازار هایی مانند سهام، کالاها، و فارکس، و شباهت ها و تفاوت های آن را با اهرم مالی در دنیای کریپتو بررسی کنیم.

لوریج در اصل به معنی استفاده از سرمایه قرض گرفته شده برای افزایش قدرت خرید در سرمایه گذاری است. این ابزار مثل یک شمشیر دو لبه است: هم پتانسیل افزایش سود را دارد و هم ریسک ضررهای بزرگ. برای درک بهتر، تصور کنید میخواهید در بازار سهام سرمایه گذاری کنید، اما فقط 1000 دلار دارید؛ با بهره گیری از لوریج 2 برابری، می توانید با سرمایه 2000 دلار وارد معامله شوید.

لوریج در بازارهای سنتی

- بازار سهام: در بازار سهام، به ویژه معاملات مارجین، استفاده از لوریج رایج است. کارگزاران (بروکرها) به معامله گران اجازه میدهند با تأمین بخشی از سرمایه (مارجین)، سهام بیشتری خریداری کنند.

- بازار کالاها: معاملات آتی (فیوچرز) در بازار کالاها اغلب با لوریج بالا همراه است. این موضوع باعث جذب معامله گران و همچنین افزایش نوسانات قیمت در این بازار می شود.

- بازار فارکس: ارزهای جهانی در بازار فارکس نیز در بسیاری مواقع به شکل معاملات اهرمی انجام می پذیرد، که می تواند فرصت ساز یا همراه با ریسک های بالا باشد.

وجه اشتراک لوریج در بازارها

صرف نظر از نوع بازار، لوریج همیشه بر مبنای یک اصل کلی عمل می کند: افزایش قدرت معاملاتی و در نتیجه، تشدید پتانسیل سودآوری یا ریسک ضرر. میزان لوریج ارائه شده و همچنین هزینه های مرتبط با آن، از بازاری به بازار دیگر متفاوت است.

لوریج و ارزهای دیجیتال: تشابهات و تفاوت ها

لوریج در بازار رمز ارزها، اگرچه از حیث ماهیت تفاوتی با بازارهای دیگر ندارد، اما چند ویژگی شاخص را در خود جای داده است:

- دسترسی گسترده: بسیاری از صرافی های ارز دیجیتال لوریج ارائه می دهند و این موضوع باعث جذابیت و البته، افزایش ریسک این بازار شده است.

- لوریج های بالا: در بازار کریپتو امکان معاملات با اهرم های بسیار بالا (مثلا ۱۰۰ برابر یا بیشتر) وجود دارد که البته بسیار خطرناک است.

- نوسانات ذاتی: بازار کریپتو ذاتاً دارای نوسان های بالایی است که در ترکیب با لوریج، خطرات را به شدت افزایش می دهد.

لوریج می تواند ابزاری وسوسه کننده برای افزایش سریع سود در سرمایه گذاری باشد. اما، یادمان باشد که همواره به همان اندازه ظرفیت ایجاد ضررهای سنگین را نیز دارد. قبل از ورود به معاملات اهرم دار، حتماً میزان ریسک پذیری خود را ارزیابی کنید، با سازوکارهای مدیریت سرمایه گذاری آشنایی پیدا کنید، و هرگز بیش از آنچه توانایی از دست دادنش را دارید، وارد معامله نکنید.

استفاده اصولی از معاملات لوریج دار

معاملات لوریج دار ابزاری قدرتمند در دنیای سرمایه گذاری هستند که می توانند سود و زیان شما را به طور قابل توجهی افزایش دهند. استفاده اصولی از این ابزار می تواند به شما در رسیدن به اهدافتان کمک کند، اما استفاده نادرست از آن می تواند منجر به ضررهای سنگین شود.

اصول کلیدی استفاده از معاملات لوریج دار:

1. درک کامل ریسک:

قبل از هر چیز، باید ریسک بالای معاملات لوریج دار را به طور کامل درک کنید. لوریج مانند شمشیر دو لبه عمل می کند، و به همان اندازه که می تواند سود شما را افزایش دهد، می تواند ضرر شما را نیز به شدت افزایش دهد.

2. مدیریت سرمایه:

مدیریت سرمایه یکی از مهم ترین اصول در معاملات لوریج دار است. هرگز بیش از حد توان خود سرمایه گذاری نکنید و همیشه حد ضرر تعیین کنید.

3. آموزش و تجربه:

قبل از ورود به معاملات لوریج دار، به طور کامل آموزش ببینید و تجربه کسب کنید. درک مفاهیمی مانند لوریج، مارجین، برای موفقیت شما ضروری است.

4. انتخاب پلتفرم مناسب:

انتخاب پلتفرم مناسب برای انجام معاملات لوریج دار از اهمیت بالایی برخوردار است. زیرا این پلتفرم ها بستری هستند که معامله گران از طریق آن به بازارهای مالی مختلف دسترسی پیدا می کنند و معاملات خود را انجام می دهند.

عوامل کلیدی در انتخاب پلتفرم مناسب:

- امنیت: امنیت اولین و مهم ترین فاکتور در انتخاب پلتفرم است. پلتفرم باید از نظر فنی و امنیتی قوی باشد تا از سرمایه و اطلاعات شخصی معامله گران در برابر هکرها و کلاهبرداران محافظت کند.

- اعتبار: پلتفرم باید معتبر و دارای مجوز از مراجع قانونی باشد. سابقه فعالیت و نظرات کاربران می تواند در ارزیابی اعتبار پلتفرم مفید باشد.

- تنوع ابزارها و خدمات: پلتفرم باید ابزارها و خدمات متنوعی را برای معاملات لوریج دار ارائه دهد. این ابزارها شامل نمودارها، اندیکاتورها، ابزارهای تحلیل تکنیکال و فاندامنتال، و همچنین خدمات پشتیبانی و آموزشی می باشد.

- کارمزدها و هزینه ها: کارمزدها و هزینه های معاملات لوریج دار در پلتفرم های مختلف متفاوت است. معامله گران باید قبل از انتخاب پلتفرم، کارمزدها و هزینه های آن را با سایر پلتفرم ها مقایسه کنند.

- رابط کاربری: رابط کاربری پلتفرم باید ساده و قابل فهم باشد تا معامله گران به راحتی بتوانند از آن استفاده کنند.

- پشتیبانی: پلتفرم باید خدمات پشتیبانی قوی و پاسخگویی به سوالات و مشکلات معامله گران را ارائه دهد.

- نقدینگی: نقدینگی بازار در پلتفرم باید بالا باشد تا معامله گران به راحتی بتوانند معاملات خود را انجام و positions خود را ببندند.

- تنوع در سبد سرمایه گذاری: همه سرمایه خود را در یک معامله لوریج دار سرمایه گذاری نکنید. تنوع در سبد سرمایه گذاری ریسک شما را کاهش می دهد.

- استفاده از تحلیل تکنیکال و فاندامنتال: تحلیل تکنیکال و فاندامنتال می تواند به شما در پیش بینی روند بازار و تصمیم گیری درست در معاملات لوریج دار کمک کند.

- کنترل احساسات: احساسات خود را در معاملات لوریج دار کنترل کنید. ترس و طمع می تواند منجر به تصمیمات اشتباه و ضررهای سنگین شود.

رابطه لوریج و مارجین

لوریج و مارجین دو مفهوم کلیدی در معاملات لوریج دار هستند که به طور جدایی ناپذیری با یکدیگر مرتبط هستند.

لوریج به معنای استفاده از سرمایه قرض گرفته شده برای افزایش قدرت خرید در معاملات است. به عبارت دیگر، لوریج به معامله گران اجازه می دهد تا با سرمایه ای کمتر، معاملاتی با ارزش بیشتر انجام دهند و مارجین به معنای وثیقه ای است که معامله گر باید نزد کارگزار یا صرافی برای انجام معاملات لوریج دار قرار دهد. مارجین درصدی از ارزش کل معامله است که معامله گر باید به صورت نقدی یا به صورت دارایی های دیگر مانند ارز دیجیتال یا سهام ارائه دهد.

میزان لوریج در معاملات لوریج دار به طور مستقیم با مارجین مورد نیاز مرتبط است. به عنوان مثال، اگر لوریج یک معامله 10 برابر باشد، معامله گر باید 10% از ارزش کل معامله را به عنوان مارجین ارائه دهد.

محاسبه مارجین:

برای محاسبه مارجین مورد نیاز برای یک معامله لوریج دار، می توانید از فرمول زیر استفاده کنید:

مارجین = (ارزش کل معامله) / (لوریج)

مثال:

فرض کنید می خواهید یک معامله لوریج دار با ارزش 1000 دلار انجام دهید و لوریج معامله 10 برابر است. در این صورت، مارجین مورد نیاز برای انجام این معامله 100 دلار خواهد بود.

- بهترین اهرم (leverage) فارکس

- لوریج بیش از حد در فارکس

- خطرات استفاده از لوریج

حد ضرر (Stop loss)

حد ضرر (Stop loss) قیمتی است که شما پیش از ورود به هر معامله برای خود تعیین می کنید. به محض اینکه قیمت از حد ضرر شما عبور کرد، معامله بصورت خودکار بسته می شود تا از ضرر بیشتر جلوگیری شود. شاید ساده به نظر برسد، اما اهمیت استاپ لاس زمانی روشن می شود که بدانید حتی بهترین معامله گران دنیا هم نمی توانند همیشه جهت درست بازار را پیش بینی کنند.

انواع حد ضرر

- حد ضرر ثابت: رایج ترین نوع، جایی که شما یک قیمت مشخص را به عنوان حد ضرر خود در نظر میگیرید.

- حد ضرر متحرک: این استاپ لاس هوشمندانه بر اساس حرکت قیمت با معامله شما تطبیق می یابد و سودهای بالقوه را محافظت می کند.

یک تصور غلط این است که استفاده از حد ضرر مانع سود بردن می شود. اما واقعیت این است که استاپ لاس با محدود کردن ضرر، به شما اجازه می دهد تا در سرمایه گذاری بلندمدت و بازی های بزرگتر شرکت کنید. به این فکر کنید که یک حد ضرر معقول درست مثل بیمه ماشین است – ممکن است هرگز نیازی به آن نداشته باشید، اما اگر اتفاقی بیفتد، خوشحال خواهید شد که آنجاست!

حد ضرر یکی از اولین و مهمترین درسهای هر تریدر یا سرمایه گذاری است. با بکارگیری این ابزار ساده اما قدرتمند، نه تنها سرمایه خود را حفظ می کنید، بلکه می توانید با آسودگی خاطر بیشتری در بازار مشارکت کنید و مسیر خود را برای پیشرفت های آینده هموارتر سازید.

حد ضرر شناور چیست؟

حد ضرر شناور نوعی پیشرفته از سفارش توقف ضرر است که برای قفل کردن و حفاظت از سودهای بالقوه طراحی شده. برخلاف حد ضرر ثابت، که در یک قیمت از پیش تعیین شده باقی می ماند، حد ضرر شناور بطور خودکار همگام با حرکات قیمتی به سمت بالا (در پوزیشن خرید) یا پایین (در پوزیشن فروش) تنظیم می شود. این کار با در نظر گرفتن یک فاصله قیمتی یا درصدی از قیمت فعلی بازار انجام می گیرد.

نحوه عملکرد حد ضرر شناور

فرض کنید در یک معامله خرید (Long) هستید و قیمت رو به صعود است. بدیهی است که تمایل دارید سودتان را حفظ کنید. زمانی که شما یک حد ضرر شناور تعیین می کنید، با افزایش قیمت، حد ضرر هم به طور خودکار به دنبال آن بالا می آید. اما، اگر بازار ناگهان بر خلاف پیش بینی شما حرکت کند، حد ضرر شناور در آخرین بالاترین سطح قیمتی که تعیین کرده اید باقی می ماند و به محض رسیدن قیمت به این سطح، معامله شما بسته شده و از ضرر بیشتر جلوگیری می شود.

مزایای حد ضرر شناور

- حفظ سود: هدف اصلی حد ضرر شناور حفظ سودهای شما در حین تغییرات مثبت بازار است.

- کاهش ریسک: با بالا رفتن خودکار حد ضرر، شما در مقابل برگشت روند ها آرامش بیشتری خواهید داشت.

- انعطاف پذیری: اکثر پلتفرمهای معاملاتی این امکان را به شما می دهند که خودتان میزان درصد یا فاصله مطلوب را برای حد ضرر شناور خود تعیین کنید.

نکات مهم:

- انتخاب فاصله مناسب: درصد یا فاصله ی مطلوب از قیمت فعلی بازار، باید منطبق با استراتژی، ریسک پذیری و نوسانات نماد مورد معامله شما تعیین گردد.

- استفاده در معاملات پرنوسان: در بازارهای پرنوسان، حد ضرر شناور ابزاری بسیار کارآمد است.

- ترکیب با تحلیل تکنیکال: برای تعیین سطوح مناسب می توانید از تکنیکال نیز بهره ببرید.

حد ضرر شناور روش موثری برای مدیریت ریسک و حفظ سود در معاملات است. با فراگیری اصولی این ابزار کاربردی می توانید گام موثری در جهت بهینه سازی استراتژی های معاملاتی خود بردارید. توجه داشته باشید که هیچ ابزاری ضامن سود قطعی نیست، اما درک صحیح از حد ضرر شناور به شما کمک می کند تا به عنوان یک معامله گر در این حوزه پویا، آمادگی و مهارت بالاتری داشته باشید.

چگونه لوریج در فارکس محاسبه می شود؟

محاسبه لوریج در فارکس

لوریج در فارکس ابزاری است که به معامله گران اجازه می دهد تا با استفاده از سرمایه ای کمتر، معاملاتی با حجم بیشتر انجام دهند. به عبارت دیگر، لوریج قدرت خرید معامله گران را افزایش می دهد.

فرمول محاسبه لوریج:

لوریج = حجم معامله / مارجین مورد نیاز

مثال:

فرض کنید می خواهید یک معامله با حجم 100,000 واحد از جفت ارز EUR/USD انجام دهید. لوریج بروکر شما 1:100 است. در این صورت، مارجین مورد نیاز برای انجام این معامله 1,000 دلار خواهد بود.

نکات مهم:

- هرچه لوریج بیشتر باشد، مارجین مورد نیاز برای انجام معامله کمتر خواهد بود.

- افزایش لوریج، سود و ضرر معامله را به طور همزمان افزایش می دهد.

- استفاده از لوریج بالا، ریسک معاملات را به طور قابل توجهی افزایش می دهد.

- معامله گران باید قبل از استفاده از لوریج، به طور کامل در مورد نحوه محاسبه و ریسک های آن آموزش ببینند.

عوامل موثر بر لوریج:

- نوع حساب معاملاتی: حساب های استاندارد معمولاً لوریج های کمتری نسبت به حساب های ECN یا VIP ارائه می دهند.

- جفت ارز: لوریج ارائه شده برای جفت ارزهای مختلف می تواند متفاوت باشد.

- بروکر: هر بروکر لوریج های خاص خود را ارائه می دهد.

محاسبه مارجین مورد نیاز:

برای محاسبه مارجین مورد نیاز برای انجام یک معامله لوریج دار، می توانید از فرمول زیر استفاده کنید:

مارجین مورد نیاز = حجم معامله / لوریج

مثال:

فرض کنید می خواهید یک معامله با حجم 100,000 واحد از جفت ارز EUR/USD انجام دهید. لوریج بروکر شما 1:100 است. در این صورت، مارجین مورد نیاز برای انجام این معامله 1,000 دلار خواهد بود.

استفاده از لوریج می تواند ابزاری مفید برای معامله گران باشد، اما به شرطی که به طور صحیح و با احتیاط کامل از آن استفاده شود.

همچنین برای یاد گرفتن اصولی استفاده از لوریج باید به دانش و آگاهی کامل رسیده باشید و نیازمند منابع معتبر و سطح بالا برای یادگیری هستید. آموزش، رکن اساسی در مسیر نیل به موفقیت در هر حوزه ای، از جمله فارکس، محسوب می شود. در این میان، دوره آموزشی “صفر تا هزار فارکس” اثر محمد آهنگری، به عنوان یکی از منابع آموزشی رایگان برجسته برای تریدرهای ایرانی، نقشی حیاتی ایفا می کند. این دوره، مفاهیم پایه ای تا پیشرفته در معامله گری فارکس را به طور جامع و کامل به مخاطبان ارائه می دهد و گامی مؤثر در ارتقای دانش و مهارت ایشان در این زمینه برمی دارد.

نکته: همیشه قبل از شروع معاملات لوریج دار، به طور کامل در مورد نحوه محاسبه لوریج، ریسک های آن و نحوه مدیریت ریسک آموزش ببینید.

چه نوع حساب هایی در فارکس لوریج ارائه می دهند؟

در فارکس، انواع مختلفی از حساب ها وجود دارند که لوریج ارائه می دهند. هر نوع حساب، مزایا و معایب خاص خود را دارد و برای معامله گران با نیازها و سطوح تجربه مختلف مناسب است.

در اینجا، به برخی از رایج ترین انواع حساب های فارکس که لوریج ارائه می دهند، اشاره می کنیم:

1. حساب های استاندارد:

- این نوع حساب برای معامله گران جدید و باتجربه مناسب است.

- لوریج ارائه شده در این حساب ها معمولاً بین 1:10 تا 1:100 است.

- حداقل سپرده مورد نیاز برای افتتاح این حساب ها معمولاً نسبتاً کم است.

2. حساب های ECN:

- این نوع حساب برای معامله گران باتجربه و حرفه ای مناسب است.

- لوریج ارائه شده در این حساب ها معمولاً بین 1:50 تا 1:500 است.

- اسپرد (اختلاف قیمت خرید و فروش) در این حساب ها معمولاً کمتر از حساب های استاندارد است.

- حداقل سپرده مورد نیاز برای افتتاح این حساب ها معمولاً نسبتاً بالا است.

3. حساب های VIP:

- این نوع حساب برای معامله گران با حجم معاملات بالا مناسب است.

- لوریج ارائه شده در این حساب ها معمولاً قابل مذاکره است و می تواند تا 1:1000 یا بیشتر باشد.

- اسپرد (اختلاف قیمت خرید و فروش) در این حساب ها معمولاً بسیار کم است.

- حداقل سپرده مورد نیاز برای افتتاح این حساب ها معمولاً بسیار بالا است.

حداقل لوریج در فارکس چقدر است؟

حداقل لوریج در فارکس به عوامل مختلفی بستگی دارد، از جمله:

- نوع حساب: حساب های استاندارد معمولاً لوریج های کمتری نسبت به حساب های ECN یا VIP ارائه می دهند.

- جفت ارز: لوریج ارائه شده برای جفت ارزهای مختلف می تواند متفاوت باشد.

- بروکر: هر بروکر لوریج های خاص خود را ارائه می دهد.

به طور کلی، حداقل لوریج در فارکس 1:10 است. این به این معنی است که برای هر 1 دلاری که در حساب خود دارید، می توانید تا 10 دلار معامله کنید.

با این حال، برخی از بروکرها ممکن است حداقل لوریج 1:50 یا حتی 1:100 را ارائه دهند.

معامله گران باید قبل از انتخاب بروکر و نوع حساب، به طور کامل در مورد لوریج های ارائه شده توسط آن بروکر تحقیق و بررسی کنند.

آیا استفاده از لوریج برای همه معامله گران مناسب است؟

خیر، استفاده از لوریج برای همه معامله گران مناسب نیست. لوریج ابزاری قدرتمند است که می تواند سود و ضرر معاملات را به طور همزمان افزایش دهد. استفاده از لوریج برای معامله گران باتجربه و حرفه ای که به طور کامل در مورد نحوه محاسبه لوریج، ریسک های آن و نحوه مدیریت ریسک آموزش دیده اند، مناسب تر است. معامله گران جدید و کم تجربه باید قبل از استفاده از لوریج، به طور کامل در مورد آن آموزش ببینند و از ریسک های آن آگاه باشند.