فارکس (مخفف عبارت Foreign Exchange Market ) یا بازار مبادلات ارزی، بزرگترین بازار مالی جهان است که در آن ارزهای مختلف جهان با یکدیگر معامله می شوند. حجم معاملات روزانه در این بازار به بیش از 5 تریلیون دلار می رسد. بازار فارکس در واقع نوعی بازار غیرمتمرکز است، به این معنی که هیچ مکان فیزیکی برای انجام معاملات وجود ندارد.

معاملات در این بازار به صورت الکترونیکی انجام می شوند و توسط صرافی های ارزی و کارگزاران فارکس تسهیل می شوند. مفهوم اساسی فارکس ساده است: شما یک ارز را میخرید و ارز دیگری را می فروشید، به این امید که ارزی که خریداری کرده اید در برابر ارزی که فروخته اید، ارزش بیشتری پیدا کند.

فهرست عناوین

- تاریخچه فارکس پول و تبدیل پول

- مزایا و معایب معامله در بازار فارکس

- چرا بازار فارکس اینقدر جذاب است؟

- علت نوسان قیمت در بازار فارکس

- بورس بهتر است یا فارکس؟

- بازار فارکس چیست و چه کسانی گردانندگان و بازیگران اصلی آن هستند؟

- خطرات سرمایه گذاری در فارکس

- ساعت کار فارکس

- چند مدل تریدر در بازار فارکس داریم؟

- پوزیشن خرید و فروش در بازار فارکس

- كدام پلتفرم معاملاتى براى مبتديان مناسب است؟

- اصطلاحات مربوط به فارکس

- تامین سرمایه

- اهمیت دوره های آموزشی فارکس

- به چه شخصی تریدر گفته می شود؟

- چرا باید قبل از سرمایه گذاری، اول آموزش فارکس ببینیم؟

- تحليل تكنيكال چيست؟

- تحليل بنيادى چيست؟

- تفاوت تحلیل تکنیکال و تحلیل فاندامنتال

- چگونه با کاهش قیمت در بازار فارکس سود کنیم؟

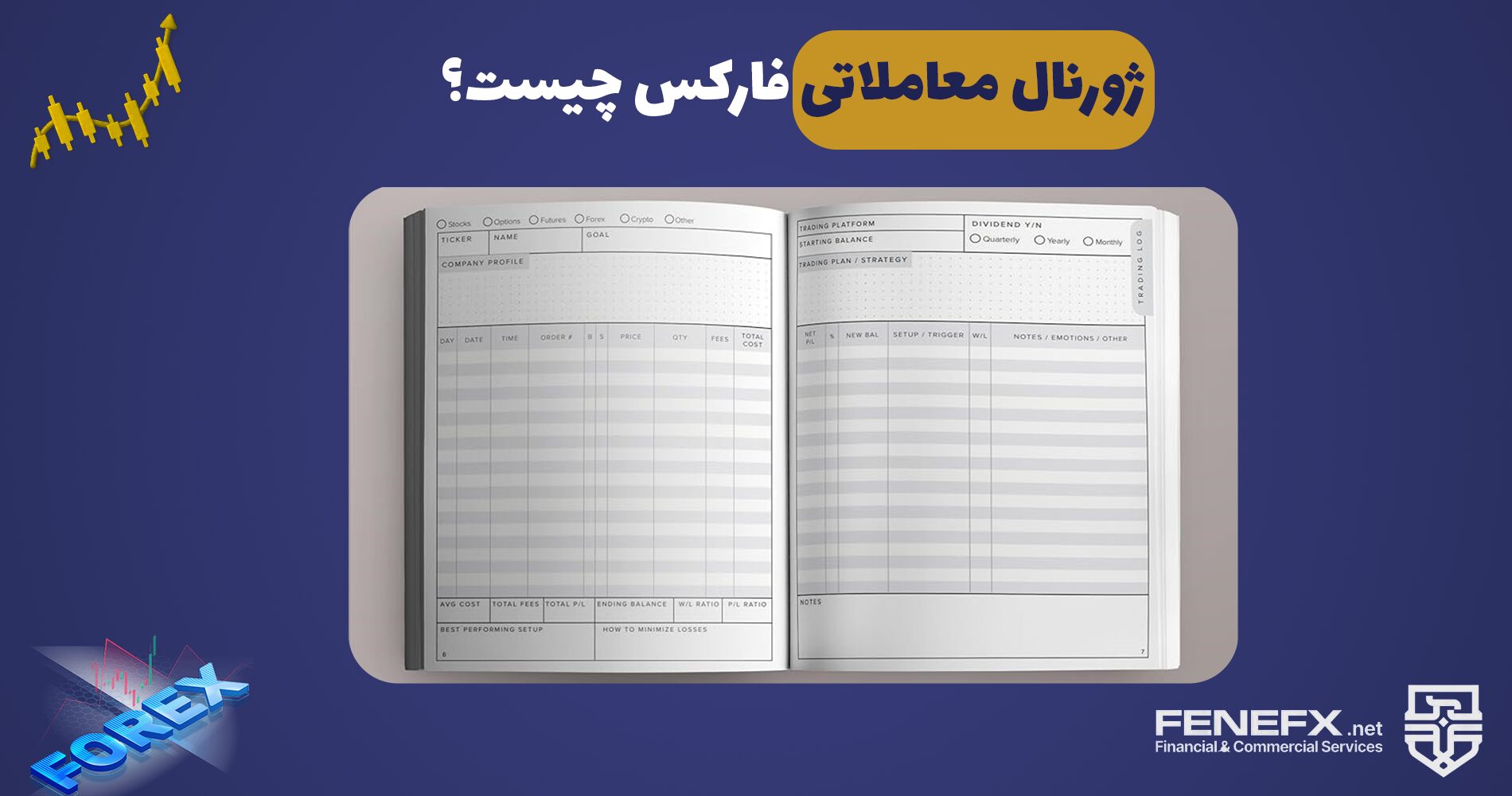

- ژورنال معاملاتی فارکس چیست؟

- با آموزش فارکس می توان در این بازار درآمد داشت یا خیر؟

- 4 ویژگی بسیار مهم تریدرهای موفق بازار فارکس

- نکات طلایی در مدیریت سرمایه در بازار فارکس

- بزرگترین اشتباهات تریدرها در فارکس

- واریز و برداشت فارکس در ایران

- فعالیت در بازار فارکس برای ایرانی ها

- آیا فعالیت در بازار فارکس سودآور است؟

- عوامل کلیدی موثر بر بازار فارکس

- کلام آخر

تاریخچه فارکس پول و تبدیل پول

پول، در مفهوم کلی خود، از ابتدای جوامع بشری همواره نقشی اساسی داشته است. از شکل ابتدایی – مبادله کالا با کالا – تا سکه های فلزی و سپس اسکناس و پول دیجیتالی، شیوه های تبادل و ارزش گذاری در طول تاریخ دستخوش تغییرات بسیار شده اند. یکی از جنبه های مهم دنیای پول، مبادله و تبدیل آن بین ارزهای مختلف است. این فرآیند، پایه های بازار فارکس یا تبادل ارز را تشکیل می دهد.

از مبادلات بازرگانی تا سیستم طلا

در ابتدا، تبادلات بین کشورها بیشتر رنگ و بوی مبادلات کالا به کالا داشت. ولی با پیشرفت های جوامع، سکه های فلزی از جنس های گرانبها مثل طلا و نقره، جای خود را به عنوان واحدی برای ارزش گذاری باز کردند. اما انتقال فیزیکی سکه ها هم محدودیت های خود را داشت. به مرور سیستم هایی شکل گرفتند که در ازای پرداخت سکه در یک کشور، معادل ارزش آن با سکه رایج کشور دیگر تحویل داده می شد.

با رواج سکه طلا، استاندارد طلا به عنوان یک سیستم پولی بین المللی شکل گرفت که در آن ارزش ارز کشورها در برابر مقداری مشخص از طلا تعیین می شد. این استاندارد تا اوایل قرن بیستم دوام آورد.

جنگ ها، قراردادها، و سیستم های نوین

جنگ های جهانی قرن بیستم، فشار و هرج و مرج قابل توجهی بر سیستم های مالی و پولی وارد کرد. قراردادهایی مانند برتون وودز سعی در پایه گذاری دوباره یک سیستم منسجم داشتند، اما در نهایت سیستم نرخ های شناور بر پایه عرضه و تقاضا جایگزین شد. با گسترش ارتباطات و اینترنت، بازار فارکس به شکلی که امروز آن را می شناسیم، امکان پذیر شد. اکنون نه فقط دولت ها و بانک های بزرگ، بلکه بسیاری از شرکت ها و افراد عادی هم می توانند در این بازار معاملاتی داشته باشند.

تاریخچه فارکس، آمیخته ای است از دگرگونی های اجتماعی، پیشرفت های اقتصادی، و خلاقیت های انسانی در حل مسائل مالی. با وجود تغییرات شگرف در چند قرن اخیر، اهمیت مبادلات ارزی همچنان در دنیا حیاتی باقی مانده و فارکس نقش مهمی در اقتصاد جهانی ایفا میکند.

مزایا و معایب معامله در بازار فارکس

بازار فارکس یا تبادل ارز خارجی، این عرصه عظیم و ۲۴ ساعته برای مبادلات پولی، همواره با جذابیت ها و چالش های خود شناخته می شود. در این بازار، معامله گران روزانه تریلیون ها دلار ارزهای مختلف را خرید و فروش می کنند. جذابیت بازار فارکس در پتانسیل کسب سودهای قابل توجه است، اما همچون هر بازار سرمایه گذاری دیگری، ریسک از دست دادن سرمایه نیز وجود دارد. قبل از ورود به دنیای فارکس، ضروری است که با مزایا و معایب آن آشنا شوید.

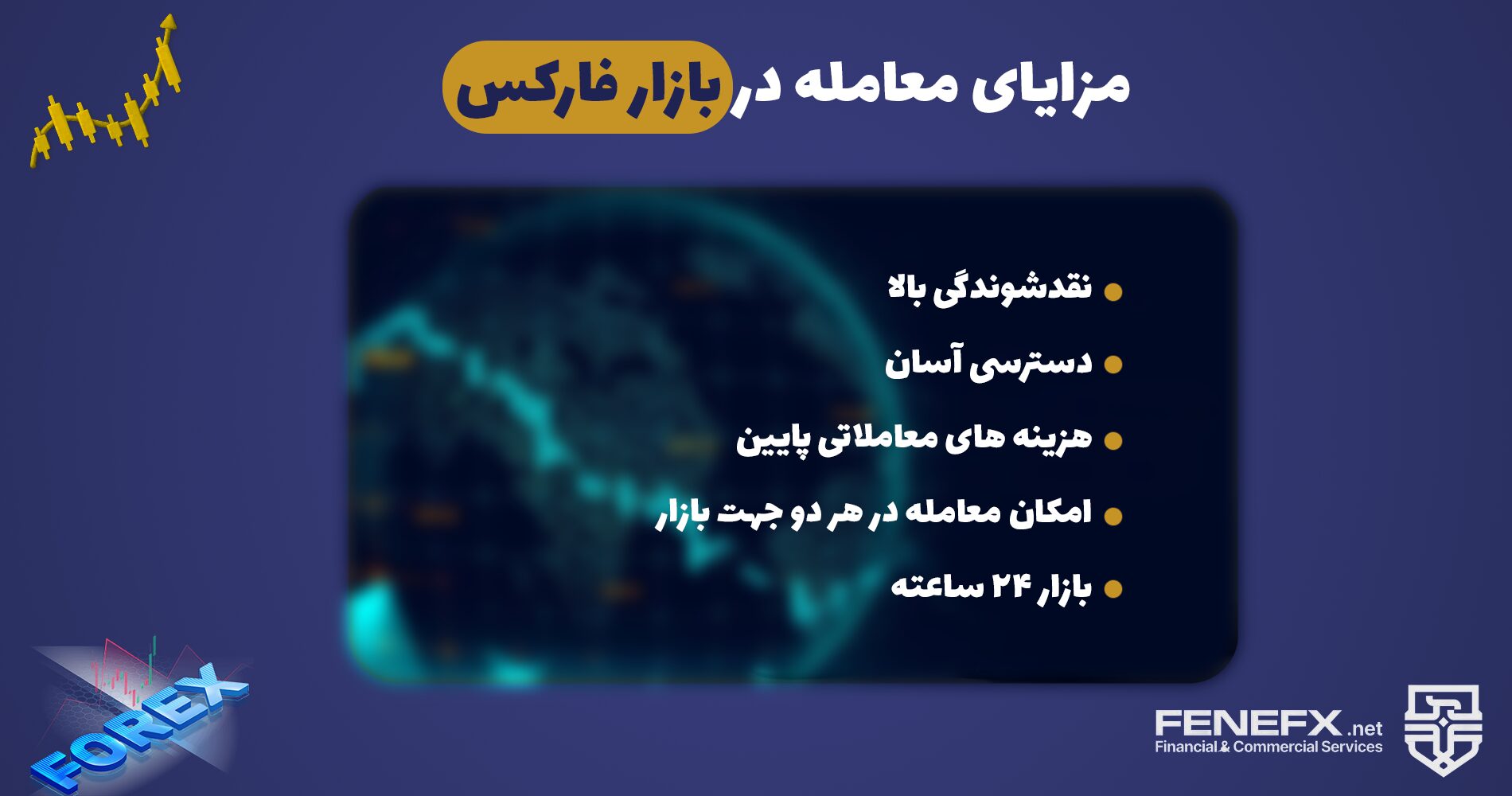

مزایای معامله در بازار فارکس

- نقدشوندگی بالا: بازار فارکس به دلیل حجم معاملات عظیم و حضور شبانه روزی فعالان بازار، از نقد شوندگی بسیار بالایی برخوردار است. این بدان معنی است که شما تقریباً همیشه می توانید به سرعت و سهولت دارایی های خود را به پول نقد تبدیل کنید.

- دسترسی آسان: ورود به بازار فارکس نسبتاً ساده است. با یک کامپیوتر یا گوشی هوشمند، اتصال به اینترنت، و ثبت نام در یک بروکر معتبر، شما می توانید بلافاصله شروع به معامله کنید.

- هزینه های معاملاتی پایین: در مقایسه با سایر بازارهای مالی، هزینه معاملات در فارکس معمولاً کمتر است.

- امکان معامله در هر دو جهت بازار: در بازار فارکس، شما هم از افزایش قیمت یک ارز (مانند خرید یورو) و هم از کاهش قیمت آن (فروش یورو) می توانید سود به دست آورید.

- بازار ۲۴ ساعته: بازار فارکس به صورت ۲۴ ساعته و ۵ روز در هفته باز است. این سطح از انعطاف به شما اجازه می دهد تا در زمانی که برایتان مقدور است معامله کنید.

معایب معامله در بازار فارکس

- ریسک نبستا بالا: بازار فارکس بازاری دارای نوسان است و ارزش ارزها می تواند به سرعت تغییر کند. به همین دلیل معاملات فارکس با ریسک نسبتا بالایی همراه است، به خصوص اگر با اهرم (leverage) بالا معامله کنید.

تعریف ریسک

ریسک به طور کلی به احتمال ضرر یا عدم دستیابی به یک هدف اشاره دارد. در واقع، ریسک انحراف از یک نتیجه مطلوب و مورد انتظار است. ریسک در همه ی زمینه های زندگی وجود دارد، از جمله در تصمیم گیری های شخصی، سرمایه گذاری، تجارت و پروژه های مختلف

مدیریت ریسک

مدیریت ریسک فرآیندی برای شناسایی، ارزیابی و کنترل ریسک است. هدف از مدیریت ریسک، کاهش احتمال ضرر و افزایش احتمال دستیابی به اهداف است. مدیریت ریسک در همه ی زمینه های زندگی، از جمله در تصمیم گیری های شخصی، سرمایه گذاری، تجارت و پروژه های مختلف کاربرد دارد.

مراحل اصلی مدیریت ریسک عبارتند از:

- شناسایی ریسک: اولین قدم در مدیریت ریسک، شناسایی تمام ریسک های مرتبط با یک فعالیت یا تصمیم است. این کار می تواند با استفاده از روش های مختلفی مانند طوفان فکری، تجزیه و تحلیل SWOT و چک لیست های ریسک انجام شود.

- ارزیابی ریسک: پس از شناسایی ریسک ها، باید احتمال وقوع و شدت هر ریسک را ارزیابی کرد. این کار می تواند با استفاده از روش های مختلفی مانند تجزیه و تحلیل داده های تاریخی، نظر متخصصان و شبیه سازی انجام شود.

- کنترل ریسک: پس از ارزیابی ریسک ها، باید اقداماتی برای کنترل آنها انجام شود. روش های مختلفی برای کنترل ریسک وجود دارد، از جمله:

بازار فارکس فرصت های معاملاتی سودآوری را ارائه می دهد، اما همراه با ریسک های قابل توجهی نیز هست. قبل از شروع به معامله، توصیه می شود در مورد بازار فارکس بیاموزید، استراتژی های معاملاتی را توسعه دهید و از ابزارهای مدیریت ریسک استفاده کنید. همچنین، انتخاب یک بروکر فارکس معتبر و خوش سابقه نیز امری بسیار مهم و ضروری است.

چرا بازار فارکس اینقدر جذاب است؟

حجم معاملات روزانه در این بازار به میلیاردها دلار می رسد. دلایل زیادی وجود دارد که معامله گران جذب این بازار می شوند.

- امکان معاملات اهرمی: در بازار فارکس، از طریق کارگزاری هایی که خدمات اینچنین ارائه می دهند، می توانید از اهرم (leverage) برای معاملات خود استفاده کنید. این بدان معناست که می توانید با سپرده ای اندک، معاملات با حجم بیشتری انجام دهید. البته باید توجه داشته باشید که اهرم، شمشیر دولبه است؛ همزمان پتانسیل افزایش سود یا زیان شما را دارد.

- پتانسیل سود بالا: بازار فارکس فرصت هایی را برای کسب سود در اختیار معامله گران قرار می دهد. با این حال، مهم است که به یاد داشته باشید که فارکس یک بازار پرریسک است و تضمینی برای رسیدن به سود وجود ندارد.

علت نوسان قیمت در بازار فارکس

در این بازار، ارزش ارزهای مختلف کشورها دائما در حال تغییر است. درک عوامل موثر بر این نوسانات قیمتی برای فعالان بازار فارکس ضروری است. عوامل مختلفی همچون اقتصادی، سیاسی و عوامل روانی بازار و… بر روی قیمت ها در بازار فارکس تاثیر گذار هستند

عوامل اقتصادی

شاخص های کلیدی اقتصادی می توانند تاثیر بسزایی در نوسان قیمت ارزها داشته باشند. برخی از این شاخص ها عبارتند از:

- نرخ بهره: بالا رفتن نرخ بهره در یک کشور معمولا موجب تقویت ارزش پول ملی آن کشور می شود.

- تورم: افزایش تورم منجر به کاهش ارزش پول یک کشور می گردد.

- تراز تجاری: تراز تجاری مثبت (صادرات بیشتر از واردات) نشان دهنده اقتصاد سالم و منجر به تقویت ارز آن کشور می شود.

عوامل سیاسی

تصمیم سازی های دولت ها، تغییر سیاست های کلان اقتصادی، تحولات سیاسی داخلی و بین المللی، همگی می توانند باعث نوسان قابل توجه در نرخ ارزها شوند. انتخابات، تحریم ها، جنگ ها، و بلایای طبیعی از جمله رویدادهای سیاسی با تاثیر بالقوه بر بازار فارکس هستند.

عوامل روانی بازار

احساسات و برداشت معامله گران از عوامل اقتصادی و سیاسی نیز می تواند قیمت ارز را تحت تاثیر قرار دهد. اخبار مثبت یا منفی مرتبط با اقتصاد یک کشور، می تواند موجب افزایش یا کاهش تقاضا برای ارز آن کشور شده و در نتیجه به نوسان قیمت منجر شود.

بورس بهتر است یا فارکس؟

- بورس: در بازار بورس، شما به حقیقت با خرید سهام، شریک شرکت ها می شوید. موفقیت های تجاری شرکت ها در کنار نوسانات بازار، سود (و یا زیان!) شما را رقم خواهد زد. به همین دلیل، سرمایه گذاری در بورس را عمدتا در بازه های زمانی میان مدت تا بلندمدت پیشنهاد می کنند.

- فارکس: بازاری جهانی و همواره زنده! در فارکس، ارزهای بین المللی در برابر هم معامله می شوند. استفاده از اهرم (دریافت وام برای معاملات) در فارکس، ریسک را افزایش می دهد، اما می تواند سود قابل توجهی را در مدت بسیار کوتاهی خلق کند. اگرچه که ضررهای بزرگ نیز همیشه در کمین هستند.

جدال بورس و فارکس: کدام بستر، برنده است؟

برای پاسخ به این سوال میلیون دلاری، نیاز به آنالیز چند عامل مهم داریم:

- ریسک : ماهیت معاملات در فارکس پر ریسک تر از بورس است. تغییر و تحولات سریع ارزها با استفاده از اهرم ، احتمالات زیان هنگفت را تقویت می کند. در مقابل استفاده از اهرم می تواند سود در معاملات را چند برابر کند.

- دانش و تحلیل: در هر دو بازار، بدون آموزش و تحلیل، شانس موفقیت بسیار اندک است. اما در فارکس، پیچیدگی ناشی از تحلیل تکنیکال و نیاز به رصد لحظه به لحظه بازار، ضرورت دانش عمیق را دوچندان می کند.

- نقدشوندگی، برگ برنده کیست؟: هرگاه اراده کنید، می توانید ارزهای خود را در فارکس به پول رایج تبدیل کنید. اما فروش سهام و تبدیل آن به پول نقد در بورس زمان برتر خواهد بود.

- بازار شبانه روزی! فارکس بر خلاف بورس، ۲۴ ساعته مشغول به کار است و می توانید در هر ساعت از شبانه روز معامله کنید.

انتخاب برتر شما باید آینه ای از خودتان باشد. اگر رویکرد محتاطانه تری دارید، به دنبال سود تدریجی هستید، و فرصت تحلیل مداوم را ندارید بورس برایتان مناسب تر است اما اگر از هیجان لحظه ای، ریسک پذیری بالا، و تمایل به کسب سودهای سریع و بیشتر لذت می برید؟ در این صورت بازار فارکس می تواند برای شما مناسب تر باشد!

بازار فارکس چیست و چه کسانی گردانندگان و بازیگران اصلی آن هستند؟

بازار فارکس (Forex)، که مخفف بازار تبادل ارزهای خارجی است، یک بازار جهانی و غیرمتمرکز برای مبادله ارزهای مختلف است. این بازار از بزرگ ترین و نقدشونده ترین بازارهای مالی در جهان به شمار می رود. فعالان بازار فارکس شامل بانک ها، مؤسسات مالی، شرکت ها، دولت ها، و معامله گران خرد هستند.

بازار جهانی فارکس با حجم معاملات روزانه تریلیون دلاری، یکی از عظیم ترین و پیچیده ترین عرصه های مالی محسوب می شود و درک بازیگران کلیدی بازار فارکس برای هر معامله گر یا سرمایه گذاری که درگیر این بازار است، امری ضروری محسوب می شود. اما چه نیروهایی این بازار را شکل می دهند؟

- بانک های مرکزی: این نهادها با سیاست های پولی و مداخله مستقیم در بازار، نقشی حیاتی دارند. بانک های مرکزی ذخایر ارزی عظیمی را مدیریت می کنند و می توانند برای تقویت یا تضعیف ارز خود اقدام کنند.

- بانک های تجاری بزرگ: بانک هایی چندملیتی و غول پیکر، بخش عمده ای از معاملات فارکس را تسهیل می کنند. آنها با ارائه نقدینگی و تعیین نرخ ارز، بر جهت گیری بازار تأثیر می گذارند.

- صندوق های پوشش ریسک (Hedge Funds): این صندوق های سرمایه گذاری پیچیده، رویکردهای گسترده ای نسبت به بازار فارکس دارند. معاملات حجیم آن ها می تواند باعث نوسانات قابل توجهی شود.

- شرکت ها: بنگاه های بزرگ برای مدیریت ریسک ارزی یا فعالیت های تجاری خود، در بازار فارکس مشارکت می کنند. نیاز آن ها به تبدیل ارزها بر روندهای بازار تأثیرگذار است.

- دلالان (Brokers): کارگزاران فارکس، پل ارتباطی بین معامله گران و بازار گسترده تر هستند و پلتفرم های معاملاتی را برای افراد و موسسات فراهم می کنن

عوامل ذکر شده در بالا مجموعه ای پیچیده و به هم پیوسته را تشکیل می دهند که در هر لحظه نرخ ارزها را تغییر می دهند.

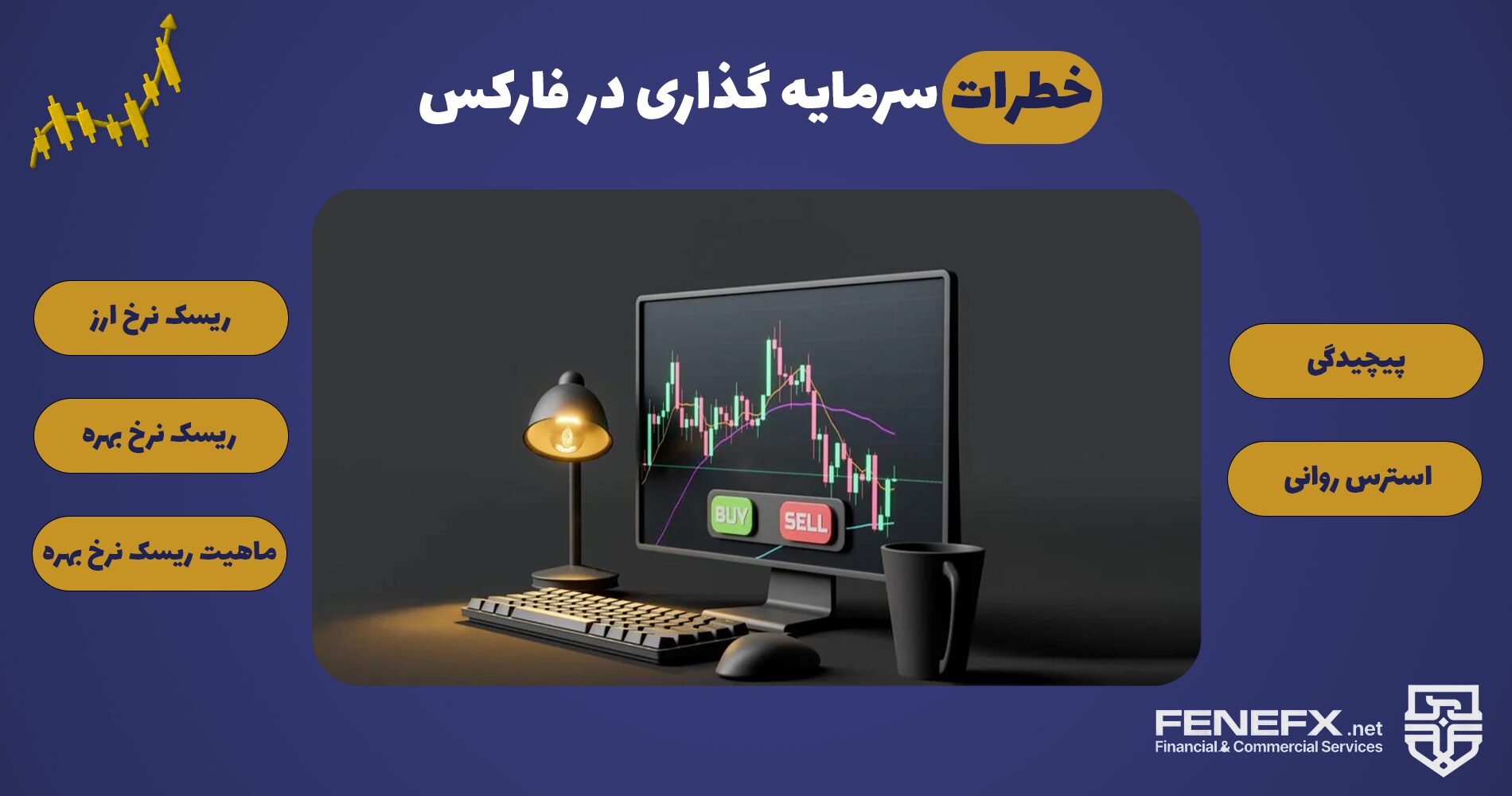

خطرات سرمایه گذاری در فارکس

بازار فارکس، با حجم معاملات روزانه تریلیون ها دلار، فرصت های وسوسه انگیزی برای کسب سود ارائه می دهد. با این حال، این بازار پر نوسان، خطرات قابل توجهی را نیز به همراه دارد که درک کامل آنها قبل از ورود به این عرضه ضروری است.

ریسک نرخ ارز

ریسک نرخ ارز، که به عنوان ریسک تبادل ارز نیز شناخته می شود، به احتمال از دست دادن ارزش سرمایه گذاری به دلیل نوسانات نرخ ارز اشاره دارد. این ریسک برای هر کسی که با ارزهای خارجی معامله می کند، از جمله شرکت ها، سرمایه گذاران و افراد، وجود دارد.

انواع مختلفی از ریسک نرخ ارز وجود دارد، از جمله:

ریسک نرخ ارز می تواند تأثیر قابل توجهی بر شرکت ها و سرمایه گذاران داشته باشد. به عنوان مثال، اگر یک شرکت دارایی هایی در یک کشور خارجی داشته باشد، کاهش ارزش ارز آن کشور می تواند منجر به ضرر قابل توجهی برای شرکت شود.

ریسک نرخ بهره

نوسانات نرخ بهره یکی از عوامل مهم ریسک در بازارهای مالی است. درک ریسک نرخ بهره و تأثیر آن بر ارزش اوراق بهادار با درآمد ثابت برای سرمایه گذاران و مدیران مالی جهت اتخاذ تصمیمات راهبردی ضروری است.

ماهیت ریسک نرخ بهره

ریسک نرخ بهره بیانگر پتانسیل تغییرات نامطلوب در ارزش سرمایه گذاری های با درآمد ثابت، مانند اوراق قرضه، در واکنش به نوسانات نرخ بهره است. این رابطه معکوس بین نرخ بهره و قیمت اوراق قرضه دارای آثار قابل توجهی بر پورتفولیوهای سرمایه گذاری است.

پیچیدگی و نیاز به دانش تخصصی

معاملات موفق فارکس مستلزم درک عمیق از عوامل اقتصادی، تجزیه و تحلیل تکنیکال و اصول مدیریت ریسک است. بسیاری از سرمایه گذاران جدید با تصور کسب سودهای سریع وارد بازار می شوند، اما بدون دانش و تجربه لازم، احتمال متحمل شدن ضررهای قابل توجهی وجود دارد. درک پویایی بازار و توسعه مهارت های معاملاتی موثر نیاز به زمان و تلاش قابل توجهی دارد.

استرس روانی

ماهیت سریع و پرنوسان بازار فارکس می تواند منجر به سطوح بالایی از استرس روانی برای معامله گران شود. هیجانات مانند ترس و طمع می توانند تصمیم گیری منطقی را مختل کرده و منجر به اشتباهات پرهزینه شوند.

همچنین شما می توانید با آموزش دیدن و کسب آگاهی از لحاظ روانی و روحی خود را برای ورود به فارکس آماده کنید. بهترین منبع آموزشی که به صورت رایگان در اختیار همگان و تریدر های ایرانی هست دوره صفر تا هزار که میتوانید با مشاهده این دوره به اهداف و آرزوهایتان دست پیدا کنید.

ساعت کار فارکس

بازار فارکس به صورت 24 ساعته و 5 روز در هفته باز است. اما، نوسانات و نقدینگی در ساعات مختلف روز متفاوت است. درک بهترین ساعات معاملاتی فارکس برای به حداکثر رساندن سود و به حداقل رساندن ریسک ضروری است.

جلسات اصلی معاملاتی فارکس

بازار فارکس را می توان بر اساس مراکز مالی اصلی به چهار جلسه معاملاتی تقسیم کرد:

- جلسه آسیایی (توکیو): این جلسه با نقدینگی کمتر و حرکات محدودتر مشخص می شود.

- جلسه اروپایی (لندن): این فعال ترین جلسه معاملاتی است که حجم و نوسانات قابل توجهی را تجربه می کند.

- جلسه آمریکای شمالی (نیویورک): همچنین شاهد حجم معاملات بالا و حرکات قابل توجه قیمت است.

- همپوشانی جلسات: همپوشانی بین جلسات معاملاتی می تواند منجر به افزایش نوسانات و فرصت های معاملاتی جذاب شود.

بهترین زمان برای معامله فارکس

بهترین زمان برای معامله فارکس به استراتژی معاملاتی، جفت ارزهای مورد نظر و تحمل ریسک شما بستگی دارد. در اینجا چند نکته کلی وجود دارد:

- در ساعات با نقدینگی بالا معامله کنید: نقدینگی بالا منجر به اسپردهای کمتر و اجرای سریع تر سفارش ها می شود.

- زمان های همپوشانی جلسه: فرصت های بیشتری برای نوسانات و حرکات بزرگ قیمت فراهم می کند.

- از اخبار و رویدادهای اقتصادی آگاه باشید: اینها می توانند محرک های مهمی برای بازار فارکس باشند.

همیشه سبک معاملاتی و اهداف سرمایه گذاری خود را در نظر بگیرید، در حالی که بهترین زمان برای معامله را برای به حداکثر رساندن پتانسیل خود تعیین می کنید.

چند مدل تریدر در بازار فارکس داریم؟

بازار فارکس، پهناورترین و نقدشونده ترین بازار مالی در جهان، میزبان معامله گران (تریدرهای) بی شماری با رویکردها و روش های متمایز است. درک این شیوه های گوناگون برای هر فردی که به دنبال فعالیت در فارکس است امری ضروری محسوب می شود.در این بلاگ پست، به بررسی رایج ترین انواع تریدرها در بازار فارکس می پردازیم.

معامله گر روزانه

این دسته از معامله گران، پوزیشن های خود را در همان روز باز و بسته می کنند و از نوسانات کوتاه مدت بازار سود می برند. تریدرهای روزانه اغلب از تحلیل تکنیکال و ابزارهای چارتینگ برای شناسایی فرصت های معاملاتی استفاده می کنند.

معامله گر نوسان گیر

تریدرهای نوسانی، پوزیشن های خود را برای چند روز تا چند هفته نگه می دارند. آنها به دنبال بهره گیری از نوسانات قیمتی میان مدت هستند و عموماً ترکیبی از تحلیل تکنیکال و فاندامنتال را به کار می گیرند.

این معامله گران، دیدگاه بلندمدت تری دارند و پوزیشن های خود را برای ماه ها یا حتی سال ها نگه می دارند. تمرکز آنها روی روندهای کلان بازار است و با بهره گیری از تحلیل فاندامنتال به دنبال شناسایی فرصت هایی برای سرمایه گذاری هستند.

دسته بندی معامله گر ها محدود به موارد بالا نیست و ممکن است ترکیبی از این شیوه ها وجود داشته باشد. کلید موفقیت در فارکس، یافتن یک سبک معاملاتی است که با شخصیت، اهداف سرمایه گذاری، و میزان تحمل ریسک شما همخوانی داشته باشد.

پوزیشن خرید و فروش در بازار فارکس

درک مفاهیم اصلی مانند پوزیشن خرید و فروش در بازار فارکس، برای موفقیت در این حوزه بسیار حیاتی است. در این مقاله، به زبان ساده به این دو مفهوم کلیدی خواهیم پرداخت.

پوزیشن خرید (Long Position)

هنگامی که یک معامله گر اقدام به خرید یک جفت ارز می کند، با این انتظار که ارزش ارز پایه (ارز اول) نسبت به ارز مظنه (ارز دوم) افزایش یابد، وارد یک پوزیشن خرید شده است. برای مثال، اگر پیش بینی می کنید که ارزش یورو در برابر دلار آمریکا افزایش خواهد یافت، می توانید یک پوزیشن خرید برای جفت ارز EUR/USD باز کنید.

پوزیشن فروش (Short Position)

برخلاف پوزیشن خرید، با باز کردن یک پوزیشن فروش، شما یک جفت ارز را می فروشید، زیرا معتقدید ارزش ارز پایه در مقایسه با ارز مظنه کاهش خواهد یافت. به عنوان مثال، اگر احساس می کنید که ین ژاپن در برابر دلار آمریکا تضعیف می شود، می توانید یک پوزیشن فروش برای جفت ارز USD/JPY باز کنید.

انتخاب پوزیشن مناسب

تصمیم گیری در مورد انتخاب پوزیشن خرید یا فروش به عوامل مختلفی بستگی دارد. معامله گران از روش هایی مانند تحلیل تکنیکال (بررسی نمودارها و الگوهای قیمت) و تحلیل بنیادی (توجه به اخبار و رویدادهای اقتصادی) برای پیش بینی حرکات بازار استفاده می کنند.

مدیریت ریسک

معاملات فارکس همواره با ریسک همراه است. برای مدیریت ریسک، ضروری است که با ابزارهایی مانند “حد ضرر” (Stop-Loss) و “حد سود” (Take-Profit) آشنا باشید.

Stop-Loss چیست؟

استاپ لاس (Stop-Loss) که به “حد ضرر” نیز ترجمه می شود، ابزاری در معاملات مالی است که به شما کمک می کند تا ضرر خود را در معاملات ضررده محدود کنید. در واقع، استاپ لاس یک دستورالعمل پیش فرض به کارگزاری شما است که در صورت رسیدن قیمت به یک نقطه خاص، معامله شما را به طور خودکار ببندد.

مزایای استفاده از استاپ لاس:

- محدود کردن ضرر: مهمترین مزیت استاپ لاس، جلوگیری از ضررهای هنگفت در معاملات ناموفق است. با تعیین حد ضرر، شما حداکثر مبلغی را که حاضر به از دست دادن آن هستید، مشخص می کنید.

- کنترل ریسک: استاپ لاس به شما کمک می کند تا ریسک معاملات خود را به طور موثر مدیریت کنید. با تعیین حد ضرر، شما از ورود به معاملات با ریسک غیرقابل قبول خودداری خواهید کرد.

- حفظ آرامش: استفاده از استاپ لاس به شما آرامش خاطر می دهد، زیرا می دانید که در صورت بروز ضرر، معامله شما به طور خودکار بسته خواهد شد و از ضررهای بیشتر جلوگیری می شود.

Take-Profit چیست؟

تیک پرافیت (Take-Profit) که به “حد سود” نیز ترجمه می شود، ابزاری در معاملات مالی است که به شما کمک می کند تا سود خود را در معاملات سودآور تثبیت کنید. در واقع، تیک پرافیت یک دستورالعمل پیش فرض به کارگزاری شما است که در صورت رسیدن قیمت به یک نقطه خاص، معامله شما را به طور خودکار ببندد.

مزایای استفاده از تیک پرافیت:

- تثبیت سود: مهمترین مزیت تیک پرافیت، تضمین سود شما در معاملات است. با تعیین حد سود، شما از نوسانات بازار و احتمال برگشت قیمت و از دست رفتن سود خود جلوگیری می کنید.

- کنترل حس حرص و طمع: تیک پرافیت به شما کمک می کند تا ریسک معاملات خود را به طور موثر مدیریت کنید. با تعیین حد سود، شما از حرص و طمع در معاملات و ریسک به خطر انداختن سود خود جلوگیری خواهید کرد.

- حفظ آرامش: استفاده از تیک پرافیت به شما آرامش خاطر می دهد، زیرا می دانید که در صورت رسیدن قیمت به نقطه مورد نظر شما، معامله به طور خودکار بسته خواهد شد و سود شما محفوظ خواهد ماند.

كدام پلتفرم معاملاتى براى مبتديان مناسب است؟

همه کارگزاری های معتبر پلتفرم های معاملاتی مانند متاتریدر ۵ و ۴ و سی تریدر را به شما ارائه میدهند. این پلتفرم ها در نسخه های دسکتاپ و موبایل موجود هستند و شما خيلی راحت می توانید از آنها استفادہ کنید. اینکه چە پلتفرمی برایتان مناسب است به این موضوع برمیگردد که با کدام یک راحت تر هستید. اما معمولاً در دنیا بیشتر معامله گران از متاتريدر 4 براى كار خود استفاده میکنند. زیرا قابلیت برنامه نویسی و ساخت اکسپرت در این نسخه بسيار آسانتر و بهتر است.

اصطلاحات مربوط به فارکس

اسپرد معاملاتی از جمله مفاهیم پایه بازار فارکس است که میزان آن در هر بروکر متفاوت است. اگر به متاتریدر خود نگاهی بیندازید، درخواهید یافت که در سمت چپ ستون هایی به نام asK و bid وجود دارد که اعداد موجود در آن مدام در حال تغییر هستند. تفاضل میان عدد این دو ستون اسپرد نام دارد.

تامین سرمایه

هر کسب و کاری برای رشد و توسعه نیازمند سرمایه است. اما تأمین این سرمایه همواره یکی از دغدغه های اصلی کارآفرینان و مدیران شرکت ها بوده است. خوشبختانه، امروزه روش های مختلفی برای تأمین سرمایه وجود دارد که می تواند به کسب و کارها در رسیدن به اهدافشان کمک کند.

پراپ تریدینگ فنفیکس چیست؟

پراپ تریدینگ فنفیکس برنامه ای است که به افراد مستعد و علاقه مند به بازارهای مالی، این امکان را می دهد تا با سرمایه شرکت و تحت نظارت متخصصان مجرب، به معامله در بازارهای مختلف از جمله فارکس، سهام و کالاها بپردازند.

مزایای پراپ تریدینگ فنفیکس:

- کسب درآمد با سرمایه اولیه کم: در پراپ تریدینگ فنفیکس، شما نیازی به سرمایه گذاری کلان ندارید. بلکه می توانید با سرمایه اولیه کم، شروع به فعالیت کرده و در صورت موفقیت، درآمد قابل توجهی کسب کنید.

- آموزش و پشتیبانی تخصصی: پراپ تریدینگ فنفیکس، برنامه آموزشی جامعی را در اختیار تریدرهای خود قرار می دهد. همچنین، تیم پشتیبانی مجرب شرکت همواره آماده ارائه راهنمایی و مشاوره به شما هستند.

- دسترسی به ابزارهای پیشرفته: پراپ تریدینگ فنفیکس، بستر معاملاتی مجهز به ابزارهای پیشرفته تحلیل تکنیکال و فاندامنتال را در اختیار شما قرار می دهد تا بتوانید به بهترین شکل ممکن، بازار را تحلیل کرده و تصمیمات معاملاتی بگیرید.

- فرصت کسب درآمد نامحدود: درآمد شما در پراپ تریدینگ فنفیکس، تنها به میزان مهارت و تلاش شما بستگی دارد. هر چه در معاملات موفق تر باشید، درآمد بیشتری کسب خواهید کرد.

پراپ تریدینگ فنفیکس، فرصتی عالی برای افرادی است که به دنبال ورود به دنیای بازارهای مالی و کسب درآمد بالا هستند. با بهره مندی از سرمایه شرکت، آموزش های تخصصی و ابزارهای پیشرفته، می توانید در این مسیر گام برداشته و به موفقیت دست یابید. برای کسب اطلاعات بیشتر و شروع فعالیت در پراپ تریدینگ فنفیکس می توانید به لینک زیر مراجعه کنید.

اسپرد در فارکس چیست و نحوه محاسبه آن به چه صورت انجام میشود؟

اسپرد در فاركس (Bid ask spread) محل كسب درآمد يك بروكر به شمار مى رود. همان گونه كه پيش از اين نيز اشاره شد، اسپرد حاصل اختلاف قيمت ميان عرضه (Bid) وتقاضا (Ask) است. به اين مثال توجه كنيد: شما مايل به خريد جفت ارز EURUSD هستيد. در واقع شما اقدام به خريد ارزش EUR (به عنوان ارز پايه) در مقابل USD (ارزمتقابل) میکنید. در صورتیکه قیمت عرضه ١٠١۶٠٨ و قیمت تقاضا ١.١۶١٠ باشد، اختلاف میان دو ارز ٢ پیپ خواهد بود که به عنوان اسپرد در نظر گرفته میشود.

در هنگام محاسبه باید به این نکته توجه کنید که اسپرد ثابت است يا شناور.

انواع اسپرد معاملاتی

در بروکرهای مختلف با توجه به نوع اکانت های معاملاتی، اسپرد دریافتی نیز متفاوت خواهد بود.

اسپرد ثابت

اسپرد ثابت بدین معنی است که علیرغم اتفاقاتی که در بازار رخ میدهد و همچنین نوسانات قیمتی، میزان اسپرد بروکر ثابت باقی می ماند. به عبارت دیگر میزان اختلاف بين عرضه و تقاضا رقمی ثابت خواهد بود. با این حال ممکن است در دورہ هایی که نوسانات بازار بسیار بالاست با تغییراتی همراه گردد و تعدیل شود. به عنوان مثال در صورتی كه اسپرد ٢ پیپ باشد، در همان میزان و بدون تغییر باقی خواهد ماند. از این رو اسپردهای ثابت دارای ریسک کمتری هستند زیرا معاملات را برای سرمایە گذاران قابل پیشبینی تر میکنند.

اسپرد معاملاتی شناور

نقطه مقابل اسپردهاى ثابت، اسپردهاى شناور (Floating) است. اين نوع اسپردها داراى نوسان هستند و ميزان آنها با توجه به اتفاقاتی که در بازار رخ می دهد (مانند انتشار برخى اخبار در بازار) تغيير مى يابد. به عنوان مثال در صورتى كه شما مايل به خريد وفروش جفت ارز EURUSD باشيد در حالى كه طى آن روز اخبار مربوط به GDP انگلیس منتشر شود، نوسانات قيمتى حاصل از انتشار این خبر میتواند میزان اسپرد معاملاتی را افزایش یا کاهش دهد.

به همین دلیل اسپردهای شناور برای معامله گران هموارہ با ریسک بالاتری همراه هستند. در بروکر، شما قادر خواهید بود علاوہ بر انتخاب اکانت های معاملاتی گوناگون با اسپردهای متفاوت، اسپردهای شناور بسیار پایین را تجربه کنید.

در موارد زیر استفاده از اسپرد معاملاتی متغير( شناور )، راهکار مناسیی برای سرمایه گذاران به شمار می رود:

از آنجایی که اسپرد های شناور با نوسانات بازار تغییر می یابند، در زمانی که بازار آرام و دارای نوسانات محدود است يسيار مفيد هستند. در صورتیکه مشغول معاملات روزانه هستید و یا به شیوه اسکالپ (نوسانگیری در یازار فارکس) عمل می کنید اسپردهای شناور گزینه بهتری برای شما خواهد بود. این دسته از اسپردها در مقايسه با اسپرد ثایت بدون خطر ریكوت هستند. به دلیل تغییراتی که در قیمت حاصل می شود، میزان نقدینگی بازار مشخص می شود.

از سوی دیگر اسپردهای ثایت در موارد زیر یسایر كاريردى تر هستند:

يراى شرايط ناپايدار بازار مناسب هستند. اگربه صورت یلندمدت و میان مدت در بازار فارکس معامله می کنید استفاده از اسپردهاى ثايت در معاملات شما موثرتر است. به دلیل ثایت بودن اختلاف میان عرضه و تقاضا در بازار، هزینه های معاملاتی قایل پیشبینی خواهند بود. در صورتی که مایل به معامله با سرمایه اندک هستید، اسپرد ثایت میتواند گزینه مناسب تری یرای شما باشد. در شرایطی که بازار بی ثبات و دارای نوسانات گسترده است، استفاده از این نوع اسپرد می تواند تا حد زیادی ریسک معاملاتی شما را کاهش دهد.

مادامی که در مورد بازار صحبت می کنیم بدون شک دامنه تغییرات قیمتی را نیز در طی بازه های زمانی مختلف شاهد خواهیم بود. بازار فارکس نیز یا توجه به حجم معاملات و گروه وسیعی از شرکت کنندگان در این حوزه، شاهد تغييرات قیمتی بسیاری است. اختلاف قیمت خرید و فروش (عرضه و تقاضا) که با نام اسپرد معاملانی شناخته میشود، به دو دسته اسپرد معاملانی ثایت و متغییر تقسیم میشود. انتخاب هر یک از این اسپردها میتواند معاملات و ریسک حاصل از آن را نیز تحت تاثیر قرار دهد. حجم معاملاتی، هدف از انجام معاملات و انتخاب بهترین بروکر فارکس میتواند تا حد زیادی ضرر و زیان معاملانی را پوشش دهد.

اسپرد معاملاتی با مارجین چه رایطه ای دارد؟

درصورتیکه نوسانات گسترش یابد به تیع آن اسپرد نیز افزایش می یاید. در این حالت ریسک معاملاتى افزايش مى يايد و در نتيجه خطر مارجين كال بسيار محتمل است، با رسيدن به زير ١٠٠٪ شما پيام مارجین كال را دریافت خواهید کرد.

چە عواملی بر میزان اسپرد تاثير گذارند؟

اخبار اقتصادی که بیانگر تغییر در هر یک از شاخص های اقتصادی کشورهاست، تاثیر به سزایی در تغییر میزان اسپرد دارد. برای پیشبینی این نوسانات شما میتوانید با بررسی اخبار مهم، نسبت به تغییراتی که ممکن است در بازار به وجود آید اطلاع حاصل کنید.

همچنین جالب است بدانید جفت ارزهایی که در بازار بسیار معامله می شوند (مانند جفت ارزهای اصلی که یک طرف آن دلار باشد) اسپرد کمتری دارند. این در حالی است كه افزایش تقاضا در ارزی مانند یورو، اسپرد معاملاتی را نیز افزایش می دهد.

ریکوت چیست؟

همانگونه که از نام آن مشخص است به معنای اعلام نرخ مجدد است. زمانى كه بازار با نوسانات لحظه اى مواجه مى شود تغیير نرخ (Requote) رخ میدهد. بنابراین معامله گر موفق نمی شود در همان قیمتی که مایل است معامله را انجام دهد. در این گونه موارد پیامی ارسال می گردد که آيا مايل به انجام معامله در قیمت جدید بازار هستید یا خیر.

سوآپ در فارکس چیست؟

سوآپ در فارکس یکی از مفاهیم مهمی است که معامله گران به آن توجه زیادی دارند. هرچند کلمه معنی سوآپ (SWaP) و تعریف آن شاید در نگاه اول کمی پیچیده به نظر برسد، اما خود سوآپ چیز بسیار سادهای است.

معنی سوآپ چیست؟

اگر بخواهیم کلمه سوآپ در فارکس را معنی کنیم باید بگوییم به معنای مبادله پایاپای در آینده بر اساس یک قراردادی از گذشته است. اگر شما مدتی هست در بازار فارکس فعالیت می کنید، قطعاً این تعریفی که از سوآپ دادیم برایتان کمی غریب است. حق دارید چون کار کرد سوآپ در فار کس کمی متفاوت تر و ساده تر از این تعریف پیچیدە است.

سوآپ در فارکس چیست و چطور کار میکنید؟

بهتر است اینطوری توضیح دهیم. هر خرید و فروشی که شما روی یک جفت ارز انجام می دهید، یک قرارداد است. اما سوآپ زمانی به یک معاملە تعلق می گیرد که حداقل یک روز باز باشد. سوآپ ها معمولاً در پایان روز با بسته شدن کندل روزانه محاسبه می شوند پس اگر شما در طول روز معاملات خود را انجام دهید و قبل از پایان روز ببندید سواپی به شما تعلق نمی گیرد. اما اگر معامله شما یک روز باز باشد سوآپ برایتان محاسبه می شود. اگر بخواهیم از زاویه دیگر این مسئله را بررسی کنیم باید این گونه بگوییم که بازار فارکس یک نوع بازار CFD است.

بنابراین تعهداتی برای بروکر فارکس در قرارداد CFD وجود دارد که باید بتوانند آن را به بانک ها پرداخت کنند. به این شکل که اگر قیمت یک جفت ارز پایین بیاید، باید بتواند آن را به بانک پرداخت کند و در صورت بالا رفتن باید توانایی انجام تعهدات به مشتری را داشته باشد. از این رو این تعهدات هر 24 ساعت یک بار تنظیم و سنجیده میشود. به همین دلیل است که وقتی شما یک معامله را در طول 24 ساعت باز نگه می دارید، برای آن باید سوآپ یا سهم بهره پرداخت کنید یا حتى دريافت کنید.

آموزش نحوہ محاسبه سوآپ در فارکس

سوآپ در واقع همان نرخ بهره شبانه است که به معاملات تعلق می گیرد. این نرخ بهره توسط بانک مرکزی کشوری که ارز آن در معامله شما است محاسبه می شود. اما سوآپ به دو صورت است. گاهی منفی و گاهی مثبت. با فرض بر اینكه معامله شما بيشتر از 24 ساعت است كه بازمانده ممکن است نرخ بهره ای که برایتان محاسبه میشود مثبت باشد.

سوآپ مثبت

ممكن است بعد از 24 ساعت ببينيد كه مبلغى به عنوان سوآپ به صورت سود به حساب شما اضافه شده است. فرض كنيد يك جفت ارز را BUY میزنید. اگر نرخ بهره ارزی که می خرید از نرخ بهره ارز مقابل آن بیشتر باشد این اختلاف بین دو نرخ ارز بهره برای شما مثبت میشود و سودآور خواهد بود.

سوآپ منفی

اما فرض کنید برعکس باشد یا اینکه شما یک جفت ارز را فروخته اید. اگر نرخ بهره ارزی که می فروشید بیشتر از نرخ بهرە ارزی کە مقابل آن است باشد شما دچار نرخ بهره منفی می شوید و کمی شامل ضرر خواهید شد.

همانطور که گفته شد سوآپ بخش مهمی از بازار بخصوص برای معامله گران سوینگ یا بلند مدت است که می خواهند چند روز يا بيشتر از يک روز معامله خود را باز نگه دارند. در چنین شرایطی شما باید یک نگاه تان هم به مسئله بهره شبانه باشد تا نخواهید در یک معامله طولانی حجم زیادی از سود خود را بابت سوآپ از دست بدهید. آشنایی با مفهوم سوآپ و نوع محاسبه آن برای چنین معامله گرانی کاملاً ضروری است.

لوریج در فارکس چیست و چگونه میتوان از اهرم در فارکس استفاده کرد؟

لورج یا لوریج در فارکس یا همان اهرم در فارکس یکی از ویژگی های جذابی است که باعث جذب کاربران زیادی به این بازار شده است. افرادی که پیش از این نیز در بازار فارکس فعالیت داشته اند به خوبی نسبت به مزایا و معایب آن آگاهی دارند.

اجازه دهید با مثالی بحث را پیش بگیریم تصور کنید شما برای خرید خانه دلخواه خود نیاز بە 400000$ دارید. در حال حاضر 200000$ آن را در اختیار دارید، اما هنوز هم برای خرید 200000$ کم دارید. تنها راه باقی مانده گرفتن وام از بانک است. بنابراین شما با دوپرابر کردن پول خود موفق به خرید خانه خواهید شد. در ادامه به طور مفصل توضیح خواهیم داد که چگونه در بازارهای مالی می توان از این ابزار بهره برد.

تعريف اهرم يا لوريج در فاركس چيست؟ (leverage)

از جمله ابزار مهمى كه در معاملات CFD مورد استفاده قرار مى گيرد، لوريج است. لوريج در فاركس (Leverage)، همانگونه كه از نام آن پيداست اهرم معاملاتی است. در واقع شما با قرض گرفتن مبلغ مشخصی پول از بروکر سعی در افزایش میزان سود خود دارید. این ابزار مزیتی است كه بروكر در اختیار مشتریان خود قرار می دهد تا با سرمایه بیشتر در مقایسه با سرمایه اولیه شان موفق به دریافت سود گردند.

لوریج در فارکس چیست ؟

اما آنچه که در تعریف لوریج فارکس شایع است؛ لوریج در بازار فارکس مانند شمشیر دولبه عمل میکند. درصورتیکه شما از آن به عنوان محدود کننده ضررهایتان و حفظ سرمایه اصلی یاد کنید بدون آن که استفاده درست از آن را بدانید، قطعا معاملات شما محدود به شکست خواهد شد.

فرض کنید شما با 700$ سرمایه، یک حساب استاندارد باز کرده اید و لوريج 1:80 براى خود انتخاب كرده ايد. حال شما پوزيشن buy باحجم 0.4 لات وحد ضرر 30 پيپ باز مى كنيد (مادامى كه با حجم 0.4 Lot ترید می کنید ارزش هر پیپ برابر 4$ است). با یک حساب ساده متوجه خواهید شد که شما در این معامله 160 دلار ضرر می كنيد (160- 40 * 4). حال اگر شما باز هم مرتكب اين اشتباه شويد ممكن است در نهايت سرمايه خود را از دست بدهید. ادامه این روند درنهایت موجب کال مارجین شدن خواهد شد.

لات در فارکس چیست؟ بررسی مفهوم لات به زبان ساده

لات در فارکس به ساده ترین زبان، به معنای واحد اندازه گیری میزان خرید یا فروشی است که روی یک جفت ارز انجام می دهیم. مانند خرید مثلاً میوه که با واحد کیلو اندازه گیری می شود و سپس هر کیلوی شما در قيمت روز آن ضرب می شود. لات در فارکس هم همین کاربرد را دارد. در واقع حجم یا میزانی که شما یک ارز را در قیمتش مشخصش خریداری می کنید را لات می گویند. هرچند که وقتی مفهومی مانند اهرم معاملاتی کنار لات قرار میگیرید، قطعاً تفاوت هایی را ایجاد میکند.

هنگام ورود به فارکس مفاهیمی وجود دارد که باید با آنها آشنا شوید. یکی از مهمترین این واژه ها لات است. واحد میزان ورود به یک معامله را لات می گویند. اگر مبتدی هستید باید این مفهوم را کمی ساده تر توضیح دهیم. در بازارهای بورس مانند بازار ایران، چیزی به نام حجم وجود ندارد. شما تعداد سهم را با فی قیمت خریداری میکنید. مثلاً سهام یک شركت در حال حاضر ١٠٠ هزار تومان است. شما می خواهید ١ میلیون تومان از اين سهام را بخرید. در واقع هنگام خرید اعلام می کنید که ١٠ سهم را خریداری می کنید. ١٠ سهم ١٠٠ هزار تومانی برابر با ١ میلیون تومان است که حجم پول شما است. اما در فارکس به دلیل وجود اهرم معاملاتی این گونه نیست.

فرض كنيد eur/usd در قیمت ١.٠۶۵۴٣ قرار دارد. شما نمی توانید مانند بورس ایران تعداد سهم بخرید، بلکه میزان حجم را به لات تعیین می کنید. می گویید مثلاً ١ لات یا ٠.۵ لات از این جفت ارز در این قیمت خریداری می کنم. سپس حجم خریداری شده شما در اهرم معاملاتی که انتخاب كرده اید ضرب می شود و حجم میزان پولی که وارد این سهم کرده اید و حجم خریداری شده مشخص می شود.

در حالت استاندارد (استاندارد سایز) هر ١ لات برابر با ١٠٠.٠٠٠ واحد یک ارز است، اما واحدهای کوچکتری هم وجود دارند که در زیر آنها را میبینید:

لات/ واحد ارز

استاندارد/ ١٠٠٠٠٠

مينى /١٠٠٠٠

ميكرو /١٠٠٠

نانو /١٠٠

همانطور که میدانید، تغییر در ارزش یک جفت ارز به صورت پیپ نشان داده میشود که درصد بسیاری جزئی از یک ارز است. از آنجایی که این درصد، تغییر بسیار جزئی است برای اینکه بتوانید از جابه جایی حداقل یک پیپ یک جفت ارز سود کسب کنید، پس باید حجم بسیار زیادی از آن را نيز خریداری کنید. به همین دلیل است که این حجم به لات سنجیده می شود.

اهمیت دوره های آموزشی فارکس

این بازار فرصت های معاملاتی جذابی را برای کسب سود ارائه می دهد، اما در عین حال، مستلزم سطح بالایی از دانش و مهارت است. برای موفقیت در فارکس، دوره های آموزشی فارکس نقش اساسی دارند.

چرا دوره های آموزشی فارکس مهم هستند؟

- کسب دانش پایه: دوره های فارکس مفاهیم کلیدی بازار فارکس مانند مبادلات ارزی، نرخ ها، تحلیل فنی و بنیادی، مدیریت ریسک و روانشناسی معاملات را پوشش می دهند. این دانش برای اتخاذ تصمیمات آگاهانه در معاملات ضروری است.

- توسعه استراتژی های معاملاتی: یک دوره آموزشی به شما کمک می کند تا استراتژی های معاملاتی مؤثری را ایجاد کنید که متناسب با سبک، اهداف و تحمل ریسک شما باشد.

- اجتناب از اشتباهات پرهزینه: فارکس می تواند برای مبتدیان پر از خطا باشد. دوره های آموزشی با آگاه ساختن معامله گران از اشتباهات رایج، به کاهش ریسک ضررهای قابل توجه کمک فراوانی می کنند.

- ایجاد اعتماد به نفس: آموزش مناسب، پایه و اساس اعتماد به نفس را که برای انجام معاملات موفق ضروری است، فراهم می کند.

به چه شخصی تریدر گفته می شود؟

تریدر فردی است که در بازارهای مالی به خرید و فروش دارایی هایی مانند سهام، ارزها، کالاها یا اوراق مشتقه می پردازد. هدف تریدرها کسب سود از نوسانات قیمت این دارایی ها می باشد. تریدرها با استفاده از تحلیل تکنیکال و تحلیل فاندامنتال تلاش می کنند تا روندهای آینده بازار را پیش بینی کنند و بر اساس آن استراتژی های معاملاتی خود را طراحی نمایند.

چرا باید قبل از سرمایه گذاری، اول آموزش فارکس ببینیم؟

بازار فارکس می تواند فرصت های قابل توجهی در تغییر زندگی شما ایجاد کند، اما بدون آمادگی مناسب، تبدیل به تجربه ای ناامیدکننده و حتی پرهزینه خواهد شد. با سرمایه گذاری بر روی زمان و تلاش برای آموزش، شانس موفقیت خود را در این بازار هیجان انگیز افزایش می دهید.

با این حال، ورود به این بازار پر نوسان بدون کسب دانش و مهارت های لازم، همچون شیرجه زدن در اقیانوس بدون دانستن شنا است.

چرا آموزش فارکس ضروری است؟

- ماهیت پویا و پیچیده بازار: فارکس تحت تاثیر عوامل متعدد اقتصادی، سیاسی، و اجتماعی است. درک این عوامل و نحوه تاثیرگذاری آنها بر نوسان قیمت ها، نیازمند آموزش اصولی است.

- ریسک های ذاتی: تجارت (ترید) در هر بازار مالی مستلزم پذیرش درجه ای از ریسک است. آموزش فارکس به شما کمک می کند تا این خطرات را شناسایی، ارزیابی، و مدیریت کنید.

- ابزارها و استراتژی ها: آموزش فارکس، شما را با طیف گسترده ای از ابزارهای تحلیلی و استراتژی های معاملاتی آشنا می کند. این ابزارها امکان تصمیم گیری آگاهانه تر را در معاملات شما فراهم خواهند کرد.

بهترین منبع آموزشی که به صورت رایگان در اختیار همگان و تریدر های ایرانی هست دوره صفر تا هزار محمد آهنگری ، که میتوانید با مشاهده این دوره به اهداف و آرزوهایتان دست پیدا کنید.

آموزش مناسب مسیر موفقیت است

یک دوره آموزشی جامع فارکس عمدتا شامل موارد زیر است:

- اصطلاحات کلیدی و مفاهیم اولیه

- تحلیل تکنیکال و فاندامنتال

- روش های مدیریت ریسک

- روانشناسی معامله گری

در دنیای پرهیاهوی فارکس، دو راهنمای کلیدی برای یافتن مسیر موفقیت وجود دارد: تحلیل تکنیکال و تحلیل فاندامنتال.

تحليل تكنيكال چيست؟

مهارت تحلیل تکنیکال یا تحلیل فنی به معنای تشخیص زمان تغییر روند قیمت در ابتدای حرکت قیمت و سوار شدن بر موج جديد قيمت مى باشد. تا زمانی که شواهد جدید نشان دهد که روند جدیدتری در حال شکل گیری است، تحلیلگران تکنیکال سریعتر از سایر معامله گران متوجه تغییر روند شده و تصمیمات جدیدی را اتخاذ می کنند.

تحلیل تکنیکال در بازار فارکس بستری است که بر اساس آن معامله گران روند حرکتی قیمت ها را مطالعه می کنند. بر اساس تئوری تحلیل تكنیكال معامله گر میتواند با مشاهده و بررسی روند حرکتی قیمت در گذشته، شرایط معاملات کنونی و حرکات قیمتی بالقوه را تا حدود زیادی پیش بینی کند.

تعریف این نوع تحلیل را میتوان در بخشهای زير بيان نمود:

- بررسی و تحلیل نوسانات قیمت در گذشته با هدف پیش بینی روند تغییرات قیمتی در آینده

- تحلیل مبتنی بر رفتارهای بازار از طریق مطالعه و بررسی نمودار قیمت، میانگین متحرک، حجم کلی معاملات و حجم معاملات باز، شکل گیری الگوها و سایر شاخص های تکنیکال

- روشی برای پیش بینی قیمت ها بر اساس الگوی نوسانات قیمتی و تغییرات حجم معاملات بدون در نظر گرفتن عوامل بنيادين بازار

- تحلیل گران تکنیکال به دنبال الگوهای مشابهی هستند که در گذشته شکل گرفته است. آنها سبک معاملاتی خود را بر این اساس تنظیم می کنند و بر این باورند که احتمالا بازار مطابق الگوی گذشته عمل می كند.

تحليل بنيادى چيست؟

تحلیل فاندامنتال (تحلیل بنیادی) در کنار سایر روش های تحلیلی، از ضروریات ورود به بازارهای مالی به شمار می رود. با توجه به گسترش روز افزون بازارهای جهانی و جابه جایی روزانه میلیاردها دلار، لزوم استفاده از روش های متفاوتی که سهم هر یک از سرمایه گذاران از این بازار را افزایش دهد بیش از پیش حائز اهمیت است.

تقریبا هدف تمامی سرمایه گذاران از ورود به فارکس که بزرگترین بازار مالی جهان محسوب می شود، کسب سود از نوسانات قیمتی این بازار و يا سرمایه گذاری بلند مدت در این مسیر است.

تحلیل فاندامنتال چيست؟

تحلیل فاندامنتال یا همان تحلیل بنیادی روشی برای تحلیل بازارها با توجه به شرايط اجتماعى، اقتصادى و سياسى است كه تاثير مستقيم بر ميزان عرضه و تقاضا دارد. این نوع از تحلیل رویکردی است که بر ارزش ذاتی سرمایه گذاری تمرکز دارد. درک این تحلیل به شناسایی ارزش واقعى و قيمت گذاری دقیق تر کمک شایانی میکند. از سوی دیگر تحلیل فاندامنتال در بازارهای فارکس نیاز بە تحلیل شاخص های مختلف اقتصادی دارد.

تفاوت تحلیل تکنیکال و تحلیل فاندامنتال

همانگونه که در بخشهای پیشین نیز اشاره شد، تحلیل تکنیکال در صدد آن است تا با در نظر گرفتن فاکتورهایی چون قیمت و حجم معاملات هر دارایی، آیندە آن را پیشبینی کند. بنابراین میتوان این گونە نتیجه گیری کرد کە تحلیل تکنیکال بر چگونگی شکل گیری روند تمرکز دارد. درست در نقطه مقابل تحلیل فاندامنتال قرار میگیرد که عوامل و رویدادهایی را که نقش موثری بر میزان خرید و فروش دارایی دارد مورد ارزیابى قرار میدهد.

به بیان دیگر تحلیل فاندامنتال به تعریف چرایی هر رویداد می پردازد. با استفاده از این نوع تحلیل میتوان ارزش دارایى را در حال حاضر ودر آیندە پیش بینی کرد. اگر تصمیم به معامله در بازه زمانی کوتاه مدت دارید، استفاده از تحلیل تکنیکال گزینه مناسبی برای شما خواهد بود. این در حالی است که اگر تمایل به سرمایه گذاری در بازه زمانی طولانی مدت دارید تحلیل فاندامنتال میتواند برای شما گره گشا باشد.

چگونه با کاهش قیمت در بازار فارکس سود کنیم؟

در معاملات فارکس، کسب سود تنها منوط به افزایش قیمت ها نیست. معامله گران باهوش قادرند استراتژی هایی را به کار گیرند که حتی از کاهش قیمت ارزها نیز سودآوری داشته باشند. در این مقاله به بررسی برخی از این استراتژی ها می پردازیم.

فروش استقراضی (Short Selling)

یکی از رایج ترین روش های کسب سود از کاهش قیمت ها، فروش استقراضی است. در این استراتژی، معامله گر ارزی را به قرض گرفته و آن را به قیمت جاری بازار می فروشد. هدف این است که بعدا همان ارز را با قیمتی پایین تر خریداری کرده و پس از بازگرداندن به قرض دهنده، از این اختلاف قیمت سود کسب کند.

معاملات آتی (Futures)

قراردادهای آتی توافق هایی برای خرید یا فروش یک ارز در تاریخ مشخصی در آینده و به قیمتی معین هستند. اگر یک معامله گر پیش بینی کند که قیمت یک ارز کاهش خواهد یافت، می تواند اقدام به فروش یک قرارداد آتی برای آن ارز نماید.

چنانچه قیمت ارز در موعد سررسید قرارداد طبق پیش بینی کاهش یافته باشد، معامله گر با انعقاد قراردادی برای خرید همان ارز با قیمت پایین تر، سود کسب خواهد کرد.

معاملات اختیار معامله (Options)

اختیار معامله به دارنده آن حق خرید یا فروش یک دارایی پایه (در این مورد یک ارز) را در قیمتی مشخص تا یک تاریخ معین می دهد، اما تکلیفی در این راستا ایجاد نمی کند. اختیار فروش (Put Option) به دارنده آن حق فروش ارز پایه را می دهد.

اگر معامله گری انتظار کاهش قیمت را داشته باشد، می تواند اختیار فروش را خریداری کرده تا چنانچه قیمت طبق پیش بینی کاهش یافت، از حق فروش خود در قیمت بالاتر از قیمت جاری بازار، استفاده کند.

ژورنال معاملاتی فارکس چیست؟

ژورنال معاملاتی فارکس در واقع سندی است که در آن تمام جزئیات معاملات خود را ثبت می کنید. این شامل تاریخ و زمان معامله، جفت ارز معامله شده، جهت معامله (خرید یا فروش)، اندازه معامله، نقاط ورود و خروج، سود یا زیان، و هر گونه یادداشت یا مشاهده در مورد معامله می شود.

مزایای استفاده از ژورنال معاملاتی فارکس

- شناسایی نقاط قوت و ضعف: ژورنال معاملاتی به شما کمک می کند تا الگوها را در معاملات خود شناسایی کنید و به شما امکان می دهد نقاط قوت خود را تقویت کنید و در عین حال زمینه هایی را برای بهبود نشان دهید.

- توسعه انضباط: عمل ثبت معاملات شما را تشویق می کند که استراتژی معاملاتی خود را دنبال کنید و از تصمیمات معاملاتی احساسی یا تکانشی اجتناب کنید.

- ارزیابی عملکرد: ژورنال معاملاتی یک رکورد عینی از عملکرد معاملاتی شما را ارائه می دهد و به شما امکان می دهد سودآوری خود را در طول زمان پیگیری کنید.

نحوه نگهداری از ژورنال معاملاتی فارکس

می توانید از یک دفترچه یادداشت ساده یا یک صفحه گسترده برای نگهداری ژورنال معاملاتی خود استفاده کنید. همچنین برنامه های تخصصی ژورنال معاملاتی موجود است که می توانند تجزیه و تحلیل معاملات شما را خودکار کنند.

چگونه می توان یک دفتر ژورنال معاملاتی ایجاد کرد؟

دفتر ژورنال معاملاتی یکی از مهمترین ابزارهایی است که یک معامله گر می تواند در اختیار داشته باشد. این دفتر به شما کمک می کند معاملات خود را پیگیری کنید، اشتباهات خود را شناسایی کنید و استراتژی معاملاتی خود را بهبود ببخشید. ایجاد یک دفترچه ژورنال معاملاتی می تواند یک فرآیند ساده باشد، اما مواردی وجود دارد که باید در نظر بگیرید.

با آموزش فارکس می توان در این بازار درآمد داشت یا خیر؟

آیا آموزش تضمین کننده درآمد ثابت است؟ هیچ بازاری، از جمله فارکس، تضمین کننده سودآوری نیست. حتی معامله گران حرفه ای نیز ممکن است با ضرر و زیان مواجه شوند. موفقیت در فارکس نیازمند ترکیبی از دانش، تجربه، استراتژی مؤثر، صبر و تحمل ریسک معقول است.

آموزش فارکس: (لازمه موفقیت) ورود به بازار فارکس بدون دانش و آموزش کافی، عملاً با ریسک بسیار بالایی همراه است. درک مفاهیم بنیادی این بازار، تحلیل تکنیکال، تحلیل فاندامنتال، مدیریت ریسک و روانشناسی معامله گری از جمله مباحث حیاتی هستند که قبل از شروع فعالیت عملی باید مورد توجه قرار گیرند.

منابع معتبر برای آموزش فارکس: خوشبختانه منابع آموزشی متعدد و معتبری برای یادگیری فارکس وجود دارند. کتاب ها، دوره صفر تا هزار محمد آهنگری ، وبسایت های تخصصی و حتی مشاوره با معامله گران باتجربه، از جمله راه های ارتقای دانش در این زمینه محسوب می شوند همه این مجموعه آموزشی را میتوانید از سایت fenefx بصورت رایگان مشاهده کرده و به بازار بزرگ فارکس بپیوندید.

4 ویژگی بسیار مهم تریدرهای موفق بازار فارکس

نظم و انضباط

رعایت نظم از بنیادی ترین ارکان موفقیت در بازار فارکس است. تریدرهای حرفه ای همواره برای معاملات خود برنامه ریزی دقیق دارند. تعیین نقاط ورود و خروج از پیش، مشخص کردن حد ضرر، و پایبندی به استراتژی معاملاتی از ضروریات انضباط است.

مدیریت ریسک

بازارهای مالی با ریسک همراهند و فارکس نیز از این قاعده مستثنی نیست. درک کامل مفاهیم ریسک و بازده معاملاتی بسیار حائز اهمیت است. یک تریدر موفق هرگز فراتر از حد تحمل ریسک خود وارد معاملات نمی شود و با استفاده از ابزارهایی چون حد ضرر، ریسک های معاملاتی خود را مدیریت می کند.

آموزش مداوم

بازار فارکس در حال تکامل و تغییر مداوم است. استراتژی ها، روندهای جدید و شیوه های تحلیل مرتبا دستخوش تغییر قرار می گیرند. یک تریدر موفق اهمیت یادگیری دائمی را درک می کند و برای به روز نگاه داشتن اطلاعات و دانش خود می کوشد.

ثبات روانی

فارکس می تواند برانگیزاننده هیجانات مختلف باشد. هیجان بیش از حد در سود و طمع زیاد، و ترس هنگام ضرر منجر به تصمیم گیری های شتاب زده و احساسی می شود. یک تریدر موفق می آموزد که احساسات خود را کنترل کند و در هر وضعیت، بر اساس برنامه از پیش تعیین شده عمل کند.

نکات طلایی در مدیریت سرمایه در بازار فارکس

مدیریت سرمایه یکی از مهم ترین جنبه های موفقیت در بازار فارکس است. این امر به معنای تصمیم گیری آگاهانه در مورد نحوه اختصاص و ریسک کردن سرمایه شما به جهت کسب سود معقول و پایدار است. در این مقاله، نکات مهمی را به شما ارائه می کنیم که شما را در این مسیر یاری خواهد کرد.

تعیین میزان ریسک

پیش از هر اقدامی، تعیین میزان تحمل ریسک شما امری ضروری است. چه میزان از سرمایه خود را حاضر به از دست دادن هستید؟ قانون کلی این است که در هر معامله بیش از ۱ تا ۲ درصد از سرمایه خود را ریسک نکنید. این امر به شما امکان می دهد تا در صورت بروز ضرر، باز هم در مسیر معاملات باقی بمانید.

استفاده از دستور توقف ضرر (Stop-Loss)

دستور توقف ضرر ابزاری حیاتی برای محدود کردن ضررهای شماست. همانطور که قبل تر توضیح داده شد این دستور به طور خودکار معامله شما را در یک سطح قیمتی از پیش تعیین شده می بندد و از ضرر بیشتر شما جلوگیری می کند. به کارگیری صحیح دستور توقف ضرر می تواند نقش به سزایی در مدیریت سرمایه شما داشته باشد.

تنوع بخشی (Diversification)

سرمایه گذاری در جفت ارزهای متعدد می تواند به کاهش ریسک کلی سبد معاملاتی شما کمک کند. تمرکز بر روی یک یا دو جفت ارز، شما را در معرض خطرات بالقوه نوسانات خاص آن ارزها قرار می دهد.

صبوری و دوری از احساسات

بازار فارکس می تواند بسیار پرنوسان باشد. بسیار مهم است که صبور باشید و اجازه ندهید تا احساساتی همچون طمع یا ترس تصمیمات شما را هدایت کنند. به برنامه مدیریت سرمایه خود پایبند باشید و از معاملات احساسی پرهیز کنید.

مدیریت سرمایه ضامن موفقیت

مدیریت سرمایه در بازار فارکس مهارتی ضروری برای هر معامله گری است که خواهان موفقیت در دراز مدت می باشد. با پیروی از نکات ذکر شده، می توانید به کاهش ریسک ، حفاظت از سرمایه، و افزایش شانس خود برای سودآوری کمک کنید.

بزرگترین اشتباهات تریدرها در فارکس

ترید یا معامله گری در بازار فارکس می تواند فرصت مناسبی برای کسب سود باشد، اما در عین حال مملوء از خطرات و ریسک هایی است که می تواند منجر به زیان های قابل توجهی شود. بسیاری از تریدرهای تازه کار مرتکب اشتباهات رایجی می شوند که مانع پیشرفت آنها می گردد.

نبود یک برنامه معاملاتی

داشتن یک استراتژی معاملاتی مشخص و پایبندی به آن، برای موفقیت در معاملات فارکس ضروری است. این برنامه معاملاتی باید شامل قوانین ورود و خروج از معاملات، تعیین حد سود و ضرر، و مدیریت ریسک باشد. تریدر های تازه کار اغلب بدون داشتن یک برنامه معاملاتی مدون، خود را درگیر معاملات می کنند، که این امر می تواند زیان های بزرگی را در پی داشته باشد.

معامله گری بیش از حد

تریدرهای فارکس باید صبور باشند و به دنبال موقعیت های صحیح برای معامله بگردند. معامله بیش از حد یک اشتباه رایج است که می تواند به ضررهای زیادی منجر شود. زمانی که بیش از حد معامله می کنید، احتمال تصمیم گیری های احساسی افزایش می یابد و برنامه معاملاتی نادیده گرفته می شود.

معامله بر خلاف روند

روند کلی بازار، دوست شماست و معاملات در جهت روند، شانس موفقیت بیشتری دارند. سعی کنید از معامله در خلاف جهت روند اجتناب کنید چرا که با احتمال بالایی با ضرر مواجه خواهید شد.

واریز و برداشت فارکس در ایران

برای معامله در بازار فارکس در ایران نیاز دارید سرمایه خود را به ارز پایه یعنی دلار تبدیل کنید و به حساب خود در بروکر انتقال دهید. بروکرها شیوه واریز و برداشت متعددی را در اختیار مشتریان خود قرار می دهند اما همه این شیوه ها در ایران قابل استفاده نیستند. روش های واریز و برداشت در ایران اعتبارت است از:

- پرفکت مانی: نوعی سیستم پرداخت الکترونیکی

- رمز ارزها: تتر، بیت کوین و ..

- ریالی: خرید دلار با ریال از صرافی داخلی

پرفکت مانی یک سیستم پرداخت الکترونیکی است این سیستم نیاز به تایید مدارک ندارد اما در صورتی که با ارسال مدارک حساب خود را تایید کنید کارمزد شما کمتر خواهد بود. رمز ارزها در همه جا قابل استفاده هستند اما متاسفانه انتقال رمز ارزها زمان بر است( بین 24 تا 72 ساعت) و شامل کسر کارمزد می شود که رقم کمی نیست.

بهترین روش انتقال سرمایه و واریز و برداشت فارکس در ایران روش ریالی است. صرافی های معتبر زیادی در ایران هستند که با بروکرها کار می کنند این صرافی ها ریال را از شما دریافت می کنند و حساب بروکر شما را با دلار شارژ می کنند و در زمان برداشت نیز برعکس عمل می کنند. در اکثر صرافی ها مانند صرافی وی شارژ کمیسیونی به ازای این انتقال دریافت نمی شود و انتقال در کمترین زمان( از چند دقیقه تا یک ساعت) انجام خواهد شد.

فعالیت در بازار فارکس برای ایرانی ها

کارگزاری های فارکس( بروکر فارکس ) این فضا را در اختیار شما قرار می دهد. البته بدیهی است که طبق قوانین فارکس در ایران این بروکرها در داخل ایران حضور ندارند و به دلیل تحریم های جهانی همه بروکرها نمی توانند به مشتریان ایرانی خدمات دهند. اما جای نگرانی نیست بروکرهای معتبر زیادی هستند که به ایرانیان خدمات ارائه می دهند.

برای شروع فعالیت فارکس در ایران ابتدا باید با بروکرهایی که به ایرانیان خدمات می دهند آشنا شوید، بهترین آن ها را انتخاب کنید، ثبت نام کنید و مدارک هویتی و سکونتی (کارت ملی، پاسپورت، قبوض خدماتی و یا فیش بانکی) جهت تایید حساب خود به بروکر ارائه دهید و حساب معاملاتی باز کنید. یکی از این بروکرها، مند اف ایکس است که با ارائه خدمات با کیفیت و مناسب ، به یکی از انتخاب های محبوب معامله گران ایرانی تبدیل شده است.

آیا فعالیت در بازار فارکس سودآور است؟

جواب کوتاه: بله افراد زیادی هستند که با سرمایه گذاری و معامله ارز در بازار فارکس، سودآوری کرده اند.

عوامل کلیدی موثر بر بازار فارکس

- داده های اقتصادی: گزارش های مربوط به نرخ بهره، تورم، اشتغال، و رشد اقتصادی می تواند تأثیر قابل توجهی بر ارزش ارزها داشته باشد.

- رویدادهای ژئوپلیتیکی: اتفاقاتی مانند انتخابات، جنگ های تجاری، و تنش های بین المللی می تواند منجر به نوسانات در بازار فارکس شود.

- سیاست های بانک مرکزی: بانک های مرکزی با تعیین نرخ بهره و سایر تدابیر پولی نقش مهمی در بازار فارکس ایفا می کنند.

- روحیه بازار: احساسات کلی سرمایه گذاران نسبت به ریسک و اطمینان می تواند تأثیر عمده ای بر این که آیا آنها به سمت ارزهای «امن» روی می آورند یا ارزهای پر ریسک تر را انتخاب می کنند.

کلام آخر

فارکس پتانسیل کسب درآمد را دارد، اما همچنین می تواند به سرعت منجر به ضررهای مالی قابل توجهی شود. قبل از ورود به این بازار، مطمئن شوید که آموزش کافی دیده اید، از ریسک ها آگاه هستید، استراتژی معمالات و عوامل فاندامنتالی ، تکنیکال ،مدیریت ریسک مناسبی را اتخاذ کرده اید و بعد یادگیری به سمت کسب تجربه پیش بروید .

برای رسیدن به سود دهی مناسب در بازار فارکس بعد از متوجه شدن و یادگیری کامل مفاهیم حداقل نیاز به 6 ماه کسب تجربه هستید تا به فکر سود دهی مناسبی از فارکس برسید. بهترین منبع آموزشی که به صورت رایگان در اختیار همگان و تریدر های ایرانی هست دوره صفر تا هزار که میتوانید با مشاهده این دوره به اهداف و آرزوهایتان دست پیدا کنید.