در ساده ترین تعریف، واگرایی به تضاد میان جهت حرکت قیمت یک نماد و حرکت یک اندیکاتور در نمودار آن اطلاق می شود. این تضاد زمانی رخ می دهد که قیمت در جهتی خلاف جهت حرکت اندیکاتور گام برمی دارد. این پدیده حائز اهمیت، علامتی هشداردهنده برای احتمال تغییر روند در آینده نزدیک تلقی می شود. به عبارت دیگر، واگرایی می تواند نشان دهنده این باشد که قدرت روند فعلی در حال تحلیل رفتن است و احتمال معکوس شدن روند وجود دارد. در تحلیل تکنیکال، واگرایی (معادل انگلیسی “Divergence“) پدیده ای است که نشان دهنده تفاوت فزاینده بین دو مؤلفه مرتبط با قیمت یک دارایی، مانند قیمت و یک اندیکاتور است. این واگرایی می تواند نشان دهنده ی ضعف در روند فعلی قیمت و احتمال وقوع یک تغییر جهت قریب الوقوع باشد.

در بازار فارکس، واگرایی از اهمیت ویژه ای برخوردار است، چرا که معامله گران از آن به عنوان ابزاری مؤثر برای شناسایی فرصت های معاملاتی سودآور استفاده می کنند. در واقع، واگرایی به عنوان پایه و اساس بسیاری از استراتژی های معاملاتی عمل می کند و به معامله گران کمک می کند تا نقطه ورود و خروج مناسب را در معاملات خود با دقت بیشتری تعیین کنند.

ورود به این بازار، نیازمند دانش و مهارت در زمینه های مختلف از جمله اصول و قواعد معامله گری، تحلیل تکنیکال و فاندامنتال، روانشناسی معامله گری و مدیریت ریسک است. آموزش، به عنوان کلید موفقیت در هر عرصه ای، در فارکس نیز نقشی حیاتی ایفا می کند. خوشبختانه دوره صفر تا هزار فارکس محمد آهنگری، به عنوان یکی از بهترین منابع آموزشی رایگان برای تریدرهای ایرانی، مفاهیم پایه ای تا پیشرفته در معامله گری فارکس را به طور جامع و کامل آموزش می دهد.

شما می توانید با گذراندن دوره های آموزشی معتبر و کسب آگاهی خود را برای رویارویی با چالش های این بازار پر نوسان آماده کنید. یکی از بهترین منابع آموزشی رایگان برای تریدر های ایرانی، دوره صفر تا هزار فارکس است.

مفهوم واگرایی به طور خلاصه به این صورت است:

- حرکت قیمت در خلاف جهت حرکت اندیکاتور: در حالی که قیمت در حال ایجاد سقف های جدید است، اندیکاتور سقف های پایین تر را به ثبت می رساند و یا در حالی که قیمت کف های جدید را تشکیل می دهد، اندیکاتور کف های بالاتری را نشان می دهد.

- تضاد در قدرت: این واگرایی نشان دهنده ی ضعف در روند فعلی است، چرا که قدرت محرک روند در حال کاهش است.

- احتمال تغییر جهت: واگرایی می تواند هشدار دهنده ای برای وقوع یک تغییر جهت قریب الوقوع در روند قیمت باشد.

لازم به ذکر است که واگرایی انواع مختلفی دارد که هر کدام در تحلیل تکنیکال کاربرد خاص خود را دارند. در ادامه به بررسی برخی از انواع رایج واگرایی خواهیم پرداخت. با درک عمیق مفهوم واگرایی و انواع مختلف آن، معامله گران می توانند از این ابزار قدرتمند برای افزایش دقت معاملات خود و کسب سود بیشتر در بازارهای مالی بهره مند شوند. سپس، نحوه شناسایی واگرایی در داده های خود را توضیح خواهیم داد و در نهایت، به چگونگی استفاده از این مفهوم برای تصمیم گیری بهتر در تحلیل خود خواهیم پرداخت.

فهرست عناوین

- واگرایی در فارکس چه زمانی رخ می دهد

- استفاده از واگرایی در بازار فارکس

- انواع واگرایی

- اهمیت استفاده از واگرایی

- شناسایی واگرایی در داده ها

- استفاده از واگرایی در تحلیل

- استفاده از واگرایی در تحلیل تکنیکی بازار ارز دیجیتال و بورس

- واگرایی در بازار ارز دیجیتال

- واگرایی در بازار بورس

- مزایا و معایب واگرایی در تحلیل تکنیکال

- کلام آخر

واگرایی در فارکس چه زمانی رخ می دهد

در بازار فارکس، واگرایی زمانی رخ می دهد که جهت حرکت یک دارایی با جهت حرکت یک اندیکاتور تکنیکال، که اغلب یک نوسانگر است، مغایرت داشته باشد. این پدیده زمانی اتفاق می افتد که در نمودار قیمت، روند مشخصی قابل مشاهده نباشد. معامله گران از واگرایی به عنوان سیگنالی برای ورود به معامله یا خروج از آن استفاده می کنند.

استفاده از واگرایی در بازار فارکس

تحلیل تکنیکال یکی از ارکان مهم تصمیم گیری معامله گران در بازار فارکس به شمار می رود. واگرایی (Divergence) یکی از ابزارهای کاربردی در تحلیل تکنیکال است که با درک درست آن می توان سیگنال های ارزشمندی برای ورود و خروج از معاملات دریافت کرد.

در ساده ترین تعریف، واگرایی به وضعیتی گفته می شود که در آن حرکت قیمت یک جفت ارز و حرکت یک اندیکاتور تکنیکال با همدیگر همسو نباشند. به عبارت دیگر، زمانی که قیمت در حال افزایش است اما اندیکاتور نشان دهنده کاهش قدرت حرکت (مومنتوم) باشد و یا بالعکس، شاهد وقوع واگرایی هستیم.

انواع واگرایی

در تحلیل تکنیکال فارکس، واگرایی پدیده ای است که نشان دهنده ی تفاوت در جهت حرکت قیمت یک جفت ارز و یک اندیکاتور است. این تفاوت می تواند به عنوان هشدار دهنده ای از احتمال تغییر جهت قیمت در آینده عمل کند. دو نوع اصلی واگرایی وجود دارد: واگرایی معمولی و واگرایی مخفی. هر کدام از این واگرایی ها به دو دسته صعودی و نزولی تقسیم می شوند. در مجموع، چهار نوع واگرایی را می توان در تحلیل تکنیکال فارکس شناسایی کرد:

- واگرایی صعودی

- واگرایی صعودی پنهان (مخفی)

- واگرایی نزولی

- واگرایی نزولی پنهان (مخفی)

واگرایی صعودی: سیگنالی امیدوارکننده در تحلیل تکنیکال

واگرایی صعودی به عنوان یکی از الگوهای مهم و کاربردی، توجه تحلیلگران و معامله گران را به خود جلب می کند. این الگو، در تقابل با واگرایی نزولی، سیگنالی امیدوارکننده را برای معکوس شدن روند نزولی و آغاز یک حرکت صعودی قیمتی ارائه می دهد. در نمودار قیمتی، زمانی که شاهد تشکیل قله های قیمتی جدید (حداکثرهای قیمتی) در حالی که اندیکاتور مورد استفاده، کف های پایین تر (حداقل های قیمتی) را نشان می دهد، می توانیم واگرایی صعودی را تشخیص دهیم. این تضاد در جهت حرکت قیمت و اندیکاتور، نشان دهنده ضعف در روند نزولی و افزایش قدرت تقاضا در بازار است.

تشکیل واگرایی صعودی، می تواند به عنوان هشداری برای معامله گران عمل کند تا احتمال وقوع یک روند صعودی قیمتی را در نظر بگیرند. با این حال، به خاطر داشته باشید که این الگو به تنهایی کافی نیست و باید در کنار سایر شاخص ها و اندیکاتورها مورد بررسی قرار گیرد تا تصمیمی آگاهانه در معاملات اتخاذ شود. علاوه بر این، نوع اندیکاتور مورد استفاده نیز می تواند در تفسیر واگرایی صعودی حائز اهمیت باشد. اندیکاتورهای مختلف، ممکن است واگرایی را با حساسیت های متفاوتی به نمایش بگذارند.

واگرایی صعودی پنهان (مخفی) چیست؟

یکی از انواع واگرایی ها که تشخیص آن کمی دشوارتر از واگرایی های معمولی است، واگرایی مخفی یا پنهان نامیده می شود. در این نوع واگرایی، جهت حرکت قیمت و نوسانگر در خلاف جهت یکدیگر است، اما این تضاد به طور واضح و آشکار در نمودار قابل مشاهده نیست. واگرایی صعودی مخفی زمانی رخ می دهد که قیمت در حال کاهش باشد و در عین حال، نوسانگر به پایین ترین سطح خود در یک دوره زمانی خاص (مثلاً 14 دوره) برسد. این بدان معناست که علی رغم کاهش قیمت، نوسانگر نشان دهنده اشباع فروش و ضعف در روند نزولی است.

این تناقض بین حرکت قیمت و نوسانگر می تواند به عنوان سیگنالی برای یک معکوس شدن روند صعودی تلقی شود. به عبارت دیگر، واگرایی صعودی مخفی نشان می دهد که علی رغم کاهش قیمت، تقاضا در حال افزایش است و احتمالاً قیمت در آینده به سمت بالا حرکت خواهد کرد.

توجه به نکات زیر در هنگام تحلیل واگرایی صعودی مخفی ضروری است:

- تائیدیه: واگرایی مخفی به تنهایی یک سیگنال قطعی برای معکوس شدن روند نیست و باید با سایر اندیکاتورها و الگوهای قیمتی تایید شود.

- خطوط روند: رسم خطوط روند بر روی قیمت و نوسانگر می تواند به درک بهتر واگرایی و زمان احتمالی معکوس شدن روند کمک کند.

- حجم معاملات: افزایش حجم معاملات در کنار واگرایی صعودی مخفی، می تواند سیگنال قوی تری برای معکوس شدن روند باشد.

واگرایی نزولی: نشانه ای از ضعف در روند صعودی

یکی از انواع رایج واگرایی ها، واگرایی نزولی نامیده می شود. این نوع واگرایی زمانی رخ می دهد که در نمودار قیمت، شاهد قله های صعودی متوالی باشیم، در حالی که قله های نوسانگر در حال کاهش هستند. این تضاد در جهت حرکت قیمت و نوسانگر، نشان دهنده ضعف در روند صعودی و احتمال معکوس شدن روند به سمت نزولی است.

به عبارت دیگر، در واگرایی نزولی، علی رغم افزایش ظاهری قیمت، قدرت محرک روند صعودی در حال کاهش است و نوسانگر با نشان دادن واگرایی، این موضوع را آشکار می کند. تشکیل واگرایی نزولی می تواند به عنوان سیگنالی برای خروج از معاملات خرید و یا آمادگی برای ورود به معاملات فروش تلقی شود.

واگرایی نزولی پنهان: سیگنالی مخفی برای ادامه روند نزولی

واگرایی نزولی پنهان (یا مخفی) نوعی از واگرایی است که در آن، خلاف واگرایی نزولی معمولی، قیمت در حال افزایش است در حالی که نوسانگر در حال کاهش است. این تضاد در جهت حرکت، نشان دهنده ادامه روند نزولی علی رغم افزایش ظاهری قیمت است.

به عبارت دیگر، در این نوع واگرایی، قیمت در حال تشکیل قله های جدید است، اما قدرت محرک روند نزولی همچنان پابرجا بوده و نوسانگر با نشان دادن واگرایی، این موضوع را آشکار می کند.

تشکیل واگرایی نزولی پنهان می تواند به عنوان سیگنالی برای تایید ادامه روند نزولی و یا شناسایی فرصتی برای ورود به معاملات فروش تلقی شود.

شباهت ها و تفاوت های واگرایی نزولی پنهان با واگرایی صعودی پنهان:

- شباهت ها: هر دو نوع واگرایی پنهان، ناهماهنگی بین جهت حرکت قیمت و نوسانگر را نشان می دهند و می توانند به عنوان سیگنالی برای تغییر جهت در روند تلقی شوند.

- تفاوت ها: جهت حرکت قیمت و نوسانگر در دو نوع واگرایی پنهان مخالف یکدیگر است. در واگرایی صعودی پنهان، قیمت در حال کاهش و نوسانگر در حال افزایش است، در حالی که در واگرایی نزولی پنهان، قیمت در حال افزایش و نوسانگر در حال کاهش است.

اهمیت استفاده از واگرایی

واگرایی به عنوان یک ابزار تایید روند به کار می رود. به این معنا که در کنار سایر ابزارهای تحلیل تکنیکال، می تواند به معامله گران در تشخیص روندهای در حال شکل گیری و یا اتمام روندهای جاری کمک کند.

با مشاهده الگوهای واگرایی، معامله گران می توانند نقاط بالقوه برای ورود به معاملات خرید (در واگرایی صعودی) یا خروج از معاملات خرید (در واگرایی نزولی) را شناسایی کنند.

لازم به ذکر است که واگرایی به تنهایی یک سیگنال قطعی برای ورود یا خروج از معامله نیست و همواره باید در کنار سایر ابزارهای تحلیل تکنیکال و مدیریت ریسک مورد استفاده قرار گیرد.

واگرایی یک ابزار مفید در تحلیل تکنیکال بازار فارکس است که با درک صحیح آن می توان سیگنال های ارزشمندی برای تصمیم گیری در مورد ورود و خروج از معاملات به دست آورد. شناخت انواع واگرایی و نحوه تفسیر آنها در کنار سایر ابزارهای تحلیل تکنیکال به معامله گران کمک می کند تا با دقت و اطمینان بیشتری در بازار فارکس فعالیت کنند.

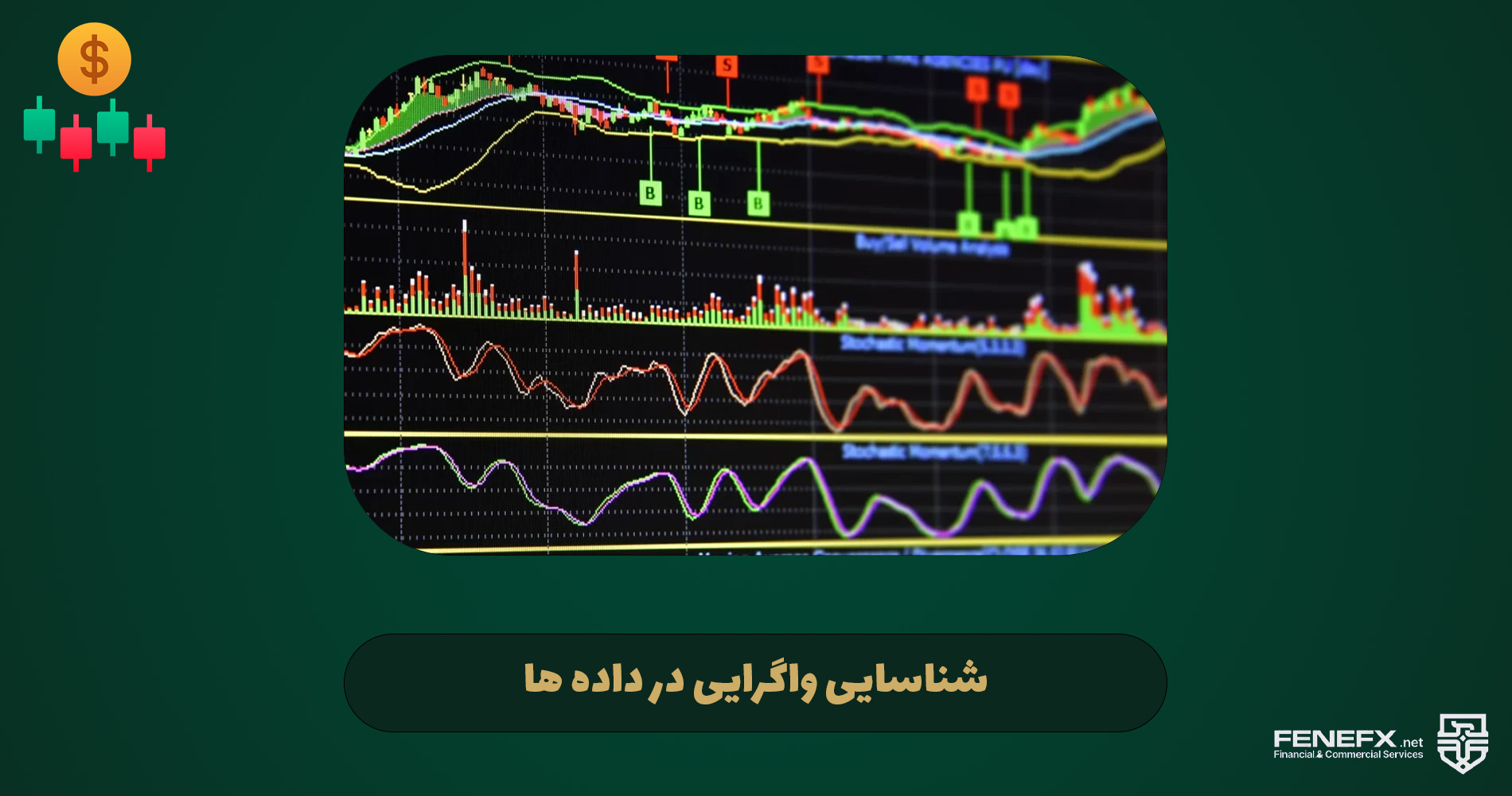

شناسایی واگرایی در داده ها

برای شناسایی واگرایی در داده های خود، باید به دنبال الگوهایی باشید که در آن قیمت یک دارایی در یک جهت حرکت می کند، در حالی که یک اندیکاتور تکنیکال در جهت مخالف حرکت می کند. چندین اندیکاتور تکنیکال رایج وجود دارد که برای شناسایی واگرایی مفید هستند، از جمله:

- شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) یکی از محبوب ترین و پرکاربردترین اندیکاتورهای تحلیل تکنیکی در بازارهای مالی، از جمله فارکس، است. این اندیکاتور به منظور سنجش سرعت و شدت حرکات قیمت یک اوراق بهادار، مانند سهم یا جفت ارز، طراحی شده است.

- مک دی (MACD)

مکدی (MACD) یکی از محبوب ترین اندیکاتورهای تحلیل تکنیکال است که بر اساس میانگین های متحرک عمل می کند. این اندیکاتور از دو خط به نام های خط مکدی (MACD Line) و خط سیگنال (Signal Line) تشکیل شده است و به همراه یک هیستوگرام، اطلاعات ارزشمندی در مورد مومنتوم، قدرت و جهت گیری روند در اختیار معامله گران قرار می دهد.

تشخیص سیگنال در مک دی

یکی از کاربردهای اصلی مک دی، تشخیص سیگنال های خرید و فروش از طریق تقاطع خطوط مک دی و سیگنال است. زمانی که خط مکدی از زیر خط سیگنال به بالا عبور می کند، سیگنال خرید صادر می شود و در مقابل، تقاطع نزولی این دو خط، سیگنال فروش را به همراه دارد.

ویژگی پیشرو بودن خطوط مک دی

برخلاف تصور رایج، مک دی تنها یک اندیکاتور دنباله رو نیست. خطوط مک دی و سیگنال، علاوه بر نمایش روند گذشته، اطلاعاتی در مورد روند آتی نیز ارائه می کنند. این ویژگی به دلیل نحوه محاسبه این خطوط با استفاده از میانگین های متحرک است.

تشخیص شرایط بازار با مک دی

مک دی ابزاری کارآمد برای سنجش شرایط بازار از نظر زمانی است. با بررسی موقعیت خطوط مک دی و سیگنال نسبت به یکدیگر و همچنین نزدیکی آنها به سطوح اشباع خرید و اشباع فروش، می توان در مورد احتمال وقوع روندهای آتی قضاوت کرد.

ترکیب مک دی و واگرایی برای معاملات دقیق تر

یکی از استراتژی های معاملاتی محبوب، ترکیب مک دی با واگرایی ها است. واگرایی ها به تناقض بین حرکت قیمت و نوسانگر اشاره دارند و می توانند نشان دهنده ضعف یا اتمام روند باشند.

در این روش، تشکیل واگرایی در کنار خطوط مک دی، می تواند سیگنالی قوی برای معکوس شدن روند باشد. به عنوان مثال، واگرایی صعودی زمانی رخ می دهد که قیمت در حال کاهش باشد، در حالی که مک دی در حال افزایش است. این واگرایی می تواند نشان دهنده ضعف در روند نزولی و احتمال معکوس شدن به سمت صعود باشد.

مک دی با ارائه سیگنال های پیشرو، اطلاعات مربوط به شرایط زمانی بازار و قابلیت ترکیب با واگرایی ها، ابزاری ارزشمند برای معامله گران در جهت کسب سود و کاهش ریسک به شمار می رود.

- استاکاستیک (Stochastic Oscillator)

هنگام استفاده از این اندیکاتورها، مهم است که به دنبال الگوهای واگرایی باشید که در چندین دوره زمانی رخ می دهد. یک واگرایی تکی ممکن است صرفاً نویز باشد، اما چندین واگرایی پشت سر هم می تواند نشان دهنده یک تغییر بالقوه در روند باشد.

در میان ابزارهای متعدد تحلیل تکنیکی، اسیلاتور استوکستیک جایگاه ویژه ای در شناسایی واگرایی در بازار فارکس دارد. این اندیکاتور با ترسیم دو خط %K و %D که به طور نوسانی با یکدیگر در تعامل هستند، سیگنال های ارزشمندی را به معامله گران ارائه می دهد.

ناحیه بالای نمودار استوکستیک، که به عنوان “منطقه اشباع خرید” شناخته می شود، محدوده ای است که قیمت در آن سطوح قله ای را تجربه کرده و احتمال اصلاح آن افزایش می یابد. در مقابل، ناحیه پایین نمودار، “منطقه اشباع فروش” نامیده می شود و نشان دهنده سطوحی است که قیمت در آن به کف های قیمتی خود رسیده و احتمال وقوع یک حرکت برگشتی در آن ها بالا است.

علاوه بر شناسایی این مناطق، اسیلاتور استوکستیک ابزاری قدرتمند برای تایید واگرایی ها نیز به شمار می رود. واگرایی زمانی رخ می دهد که جهت حرکت قیمت با جهت حرکت اسیلاتور در تضاد باشد. این موضوع نشان دهنده ی وجود ناهماهنگی در بین عرضه و تقاضا در بازار و احتمال وقوع یک تغییر در روند قیمت است.

به دلیل ماهیت پویای اسیلاتور استوکستیک، در مقایسه با اندیکاتوری مانند مک دی، واگرایی های بیشتری را می توان با استفاده از آن شناسایی کرد. این امر، استوکستیک را به ابزاری کارآمد برای معامله گران فعال تبدیل می کند که به دنبال سیگنال های زودهنگام برای ورود و خروج از معاملات هستند.

با وجود مزایای ذکر شده، لازم به ذکر است که اسیلاتور استوکستیک به تنهایی نمی تواند مبنای اتخاذ تصمیمات معاملاتی باشد. لذا، همواره توصیه می شود که از این اندیکاتور در کنار سایر ابزارهای تحلیل تکنیکی و با در نظر گرفتن سطوح حمایتی و مقاومتی و سایر عوامل موثر بر بازار، استفاده شود.

استفاده از واگرایی در تحلیل

پس از شناسایی واگرایی در داده های خود، چگونه می توانید از این اطلاعات برای بهبود تحلیل خود استفاده کنید؟ در اینجا چند نکته وجود دارد:

- واگرایی را به عنوان تاییدیه در نظر بگیرید: واگرایی به تنهایی نباید مبنای تصمیم گیری شما باشد. اما می تواند به عنوان تاییدیه ای برای سایر سیگنال های تکنیکال عمل کند. برای مثال، اگر الگوی سر و شانه نزولی را مشاهده می کنید و همزمان شاهد واگرایی نزولی هستید، این می تواند نشان دهنده قدرت بیشتری در روند نزولی باشد.

- از واگرایی برای مدیریت ریسک استفاده کنید: واگرایی می تواند به شما کمک کند تا ریسک معاملات خود را بهتر مدیریت کنید. برای مثال، اگر وارد یک معامله معکوس بر اساس واگرایی می شوید، می توانید اندازه موقعیت خود را کوچکتر کنید تا ریسک خود را در صورت عدم موفقیت معامله کاهش دهید.

یکی از چالش هایی که بسیاری از تریدرها، به ویژه افراد مبتدی، با آن مواجه هستند، کمبود سرمایه و ریسک بازار است. پراپ تریدینگ فنفیکس، به عنوان معتبرترین پلتفرم تامین سرمایه رسمی با پشتیبانی فارسی، فرصتی بی نظیر برای ورود به دنیای معاملات فارکس بدون نیاز به سرمایه اولیه خاصی برای شما فراهم کرده است. پراپ تریدینگ در فنفیکس، دریچه ای نو به سوی دنیای معاملات فارکس برای تریدرهای باتجربه و مشتاق به اثبات مهارت های خود است.

- به محدودیت های واگرایی توجه داشته باشید: واگرایی یک ابزار کامل نیست و همیشه منجر به معکوس شدن روند نمی شود. گاهی اوقات، واگرایی می تواند نادرست باشد. بنابراین، مهم است که واگرایی را با سایر تکنیک های تحلیل ترکیب کنید و هرگز تنها بر اساس واگرایی تصمیم گیری نکنید.

با استفاده از واگرایی به عنوان ابزاری در کنار سایر تکنیک های تحلیل، می توانید درک بهتری از روندهای بازار پیدا کرده و تصمیمات معاملاتی آگاهانه تری بگیرید.

استفاده از واگرایی در تحلیل تکنیکی بازار ارز دیجیتال و بورس

در دنیای پرالتهاب بازارهای مالی، معامله گران همواره در جستجوی ابزارها و استراتژی هایی هستند که به آنها در کسب سود و کاهش ریسک کمک کند. تحلیل تکنیکی، به عنوان یکی از روش های پیش بینی روند قیمت ها، در این میان نقشی کلیدی ایفا می کند. واگرایی، یکی از شاخص های مهم تحلیل تکنیکی، در این مقاله مورد بررسی قرار خواهد گرفت. واگرایی پدیده ای است که در آن نوسانات قیمت با حرکات شاخص های تکنیکی در تضاد است. این موضوع می تواند سیگنالی ارزشمند برای معامله گران باشد، چرا که نشان دهنده وجود عدم تعادل در بازار و احتمال وقوع تغییر روند است.

واگرایی در بازار ارز دیجیتال

بازار ارز دیجیتال، بازاری نوظهور و پرنوسان است که در آن فرصت های معاملاتی متعددی وجود دارد. استفاده از ابزارهای تحلیل تکنیکی، از جمله تشخیص واگرایی، می تواند به معامله گران در کسب سود و کاهش ریسک کمک کند.

انواع واگرایی در بازار ارز دیجیتال:

- واگرایی صعودی: زمانی رخ می دهد که قیمت در حال کاهش باشد، اما شاخص های تکنیکی افزایش را نشان می دهند. این موضوع می تواند نشان دهنده پایان روند نزولی و شروع روند صعودی باشد.

- واگرایی نزولی: زمانی رخ می دهد که قیمت در حال افزایش باشد، اما شاخص های تکنیکی کاهش را نشان می دهند. این موضوع می تواند نشان دهنده پایان روند صعودی و شروع روند نزولی باشد.

کاربرد واگرایی در معاملات ارز دیجیتال:

- تشخیص نقاط ورود و خروج به معاملات: واگرایی می تواند به معامله گران در تشخیص زمان مناسب برای خرید یا فروش ارز دیجیتال کمک کند.

- تایید روند: واگرایی می تواند روند فعلی بازار را تایید یا رد کند.

- کاهش ریسک: واگرایی می تواند به معامله گران در شناسایی نقاط بالقوه خطر و کاهش ریسک معاملات کمک کند.

واگرایی در بازار بورس

بازار بورس ایران نیز مانند بازار ارز دیجیتال، بازاری پرنوسان است که در آن می توان از ابزارهای تحلیل تکنیکی برای کسب سود استفاده کرد. تشخیص واگرایی در نمودار قیمت سهام می تواند به معامله گران در اتخاذ تصمیمات معاملاتی آگاهانه تر کمک کند.

توجه: به دلیل یک طرفه بودن بازار بورس ایران، کاربرد واگرایی در این بازار با بازار ارز دیجیتال تا حدی متفاوت است.

واگرایی معمولی چیست؟

دو نوع اصلی واگرایی معمولی وجود دارد:

- واگرایی معمولی مثبت (RD+): این نوع واگرایی در انتهای یک روند نزولی رخ می دهد. در این حالت، قیمت سهم کف های قیمتی پایین تری نسبت به گذشته تشکیل می دهد، اما اندیکاتور تکنیکال موفق به ثبت کف های پایین تر نمی شود. این می تواند نشان دهنده ی کاهش قدرت فروشندگان و افزایش احتمالی قیمت در آینده باشد.

- واگرایی معمولی منفی (RD-): این نوع واگرایی در انتهای یک روند صعودی رخ می دهد. در این حالت، قیمت سهم سقف های قیمتی بالاتری نسبت به گذشته تشکیل می دهد، اما اندیکاتور تکنیکال موفق به ثبت سقف های بالاتر نمی شود. این می تواند نشان دهنده ی کاهش قدرت خریداران و افزایش احتمالی نزول قیمت در آینده باشد.

شناسایی واگرایی معمولی

برای شناسایی واگرایی معمولی، لازم است نمودار قیمت و اندیکاتور تکنیکال موردنظر را با دقت بررسی کنیم. در صورت مشاهده ی الگوهای زیر، می توانیم به وجود واگرایی معمولی شک کنیم:

- برای RD+: تشکیل کف های قیمتی پایین تر در نمودار قیمت، در حالی که اندیکاتور کف های پایین تر را ثبت نمی کند.

- برای RD-: تشکیل سقف های قیمتی بالاتر در نمودار قیمت، در حالی که اندیکاتور سقف های بالاتر را ثبت نمی کند.

توجه داشته باشید که واگرایی معمولی به تنهایی سیگنالی قطعی برای تغییر روند نیست. این الگو صرفا احتمال تغییر جهت را به ما گوشزد می کند. برای اطمینان بیشتر، بهتر است از آن در کنار سایر ابزارهای تحلیل تکنیکال استفاده کنیم. با درک مفهوم واگرایی معمولی و انواع آن، می توانیم تحلیل های دقیق تری از روندهای بازار داشته باشیم و تصمیمات سرمایه گذاری آگاهانه تری اتخاذ کنیم.

واگرایی مخفی چیست؟

واگرایی مخفی زمانی رخ می دهد که جهت حرکت یک اندیکاتور تکنیکال با جهت حرکت قیمت در یک بازه اصلاحی (Pullback) در روند کلی، مخالف هم باشد. به عبارت دیگر، در حالی که قیمت در حال اصلاح (کاهش در روند صعودی یا افزایش در روند نزولی) است، اندیکاتور تکنیکال واکنش متفاوتی نشان می دهد. این ناسازگاری می تواند نشانه ای از قدرت پنهان در روند اصلی باشد. با وجود اصلاح قیمتی، اندیکاتور با حرکت خود، این پیام را می رساند که روند کلی همچنان معتبر است.

همانطور که واگرایی معمولی دو نوع مثبت و منفی دارد، واگرایی مخفی نیز به دو دسته تقسیم می شود:

- واگرایی مخفی مثبت (HD+): این نوع واگرایی در میانه ی یک روند صعودی رخ می دهد. در این حالت، قیمت سهم کف های قیمتی پایین تری نسبت به گذشته تشکیل می دهد (اصلاح قیمتی) اما اندیکاتور تکنیکال، کف های پایین تر را ثبت نمی کند، بلکه کف های بالاتری را نشان می دهد. این می تواند نشانه ای از برتری خریداران در برابر فروشندگان در این اصلاح قیمتی و احتمال بالای ادامه ی روند صعودی باشد.

- واگرایی مخفی منفی (HD-): این نوع واگرایی در میانه ی یک روند نزولی رخ می دهد. در این حالت، قیمت سهم سقف های قیمتی بالاتری نسبت به گذشته تشکیل می دهد (اصلاح قیمتی) اما اندیکاتور تکنیکال، سقف های بالاتر را ثبت نمی کند، بلکه سقف های پایین تری را نشان می دهد. این می تواند نشانه ای از ضعف خریداران در برابر فروشندگان در این اصلاح قیمتی و احتمال بالای ادامه ی روند نزولی باشد.

شناسایی واگرایی مخفی

برای شناسایی واگرایی مخفی، لازم است نمودار قیمت و اندیکاتور تکنیکال موردنظر را با دقت در یک بازه اصلاحی روند بررسی کنیم. در صورت مشاهده ی الگوهای زیر، می توانیم به وجود واگرایی مخفی شک کنیم:

- برای HD+: در یک روند صعودی، تشکیل کف های قیمتی پایین تر در نمودار قیمت، در حالی که اندیکاتور کف های پایین تر را ثبت نمی کند، بلکه کف های بالاتری را نشان می دهد.

- برای HD-: در یک روند نزولی، تشکیل سقف های قیمتی بالاتر در نمودار قیمت، در حالی که اندیکاتور سقف های بالاتر را ثبت نمی کند، بلکه سقف های پایین تری را نشان می دهد.

به یاد داشته باشید که واگرایی مخفی نیز به تنهایی سیگنالی قطعی برای ادامه روند نیست. این الگو صرفا احتمال تقویت روند جاری را به ما گوشزد می کند. برای اطمینان بیشتر، بهتر است از آن در کنار سایر ابزارهای تحلیل تکنیکال استفاده کنیم.

واگرایی زمانی: درک روند با گذر زمان

تحلیل تکنیکال، دنیایی پر از ابزارها و الگوهای مختلف است که به تحلیلگران در پیش بینی روندهای آتی بازار کمک می کند. یکی از این ابزارها، «واگرایی زمانی» (Time Divergence) نام دارد. واگرایی زمانی، بر خلاف سایر انواع واگرایی که به اندیکاتورها تکیه دارند، بر مبنای زمان و تعداد کندل ها در نمودار قیمت عمل می کند و به شناسایی ضعف یا قدرت روند در یک اصلاح قیمتی کمک می کند.

در این مقاله، با مفهوم واگرایی زمانی و دو نوع اصلی آن آشنا می شویم و یاد می گیریم که چگونه از این الگو در تحلیل های خود استفاده کنیم.

واگرایی زمانی چیست؟

واگرایی زمانی، تضاد رفتاری بین قیمت و زمان را در یک روند نشان می دهد. به عبارت ساده، این الگو به ما می گوید که روند اصلاحی (Pullback) در حال حاضر، چقدر در مقایسه با روند اصلی، زمان برده است.

دو نوع اصلی واگرایی زمانی وجود دارد:

- واگرایی زمانی معمولی (RTD): این نوع واگرایی زمانی در روندهای صعودی یا نزولی قابل مشاهده است. در این حالت، تعداد کندل های صرف شده برای اصلاح قیمت، بیشتر از تعداد کندل های روند اصلی است. این می تواند نشانه ای از ضعف در روند اصلاحی و احتمال بالای ادامه ی روند اصلی باشد.

- واگرایی زمانی هوشمند (STD): این نوع واگرایی زمانی نیز در روندهای صعودی یا نزولی قابل مشاهده است. در این حالت، تعداد کندل های صرف شده برای اصلاح قیمت، کمتر از تعداد کندل های روند اصلی است، اما درصد اصلاح قیمتی بیشتر از روند اصلی است. این الگو نیز می تواند نشانه ای از ضعف در روند اصلاحی و احتمال بالای ادامه ی روند اصلی باشد.

شناسایی واگرایی زمانی

برای شناسایی واگرایی زمانی، لازم است نمودار قیمت را با دقت در یک بازه اصلاحی روند بررسی کنیم. در صورت مشاهده ی الگوهای زیر، می توانیم به وجود واگرایی زمانی شک کنیم:

- برای RTD: در هر دو روند صعودی یا نزولی، زمانی که تعداد کندل های صرف شده برای اصلاح قیمت، بیشتر از تعداد کندل های روند اصلی باشد.

- برای STD: در هر دو روند صعودی یا نزولی، زمانی که تعداد کندل های صرف شده برای اصلاح قیمت، کمتر از تعداد کندل های روند اصلی باشد، اما درصد اصلاح قیمتی بیشتر از روند اصلی باشد.

مزایا و معایب واگرایی در تحلیل تکنیکال

واگرایی (Divergence) یکی از ابزارهای کاربردی در تحلیل تکنیکال است که با بررسی هم سویی یا ناسازگاری بین قیمت و نوسانات یک دارایی با یک اندیکاتور دیگر، به شناسایی روندها و الگوهای بالقوه در بازار کمک می کند. در حالی که این ابزار مزایای قابل توجهی برای معامله گران و تحلیلگران ارائه می دهد، در عین حال معایبی نیز دارد که باید مورد توجه قرار گیرد.

مزایای واگرایی

- شناسایی تغییر روند: واگرایی می تواند به عنوان یک سیگنال هشداردهنده عمل کند و احتمال تغییر روند آتی را نشان دهد.

- تعیین نقاط ورود و خروج: با توجه به واگرایی، می توان نقاط مناسب برای ورود و خروج به معاملات را با دقت بیشتری تعیین کرد.

- مستقل از سایر اندیکاتورها: واگرایی برخلاف برخی از اندیکاتورها که به روندهای قبلی متکی هستند، می تواند اطلاعات مستقلی از روند فعلی ارائه دهد.

- کاربرد در استراتژی های مختلف: واگرایی را می توان به صورت یک استراتژی معاملاتی مستقل یا در ترکیب با سایر ابزارهای تحلیل تکنیکال به کار برد.

معایب واگرایی

- احتمال خطا: سیگنال های صادر شده توسط واگرایی همیشه دقیق نیستند و گاهی اوقات می توانند نادرست باشند.

- عدم قطعیت در تغییر روند: واگرایی صرفاً احتمال تغییر روند را نشان می دهد و نمی توان با قاطعیت در مورد زمان و extent آن نظر داد.

- تأخیر در سیگنال ها: سیگنال های واگرایی ممکن است با تأخیر زمانی همراه باشند و به موقع نشان دهنده تغییر روند نباشند.

- انتظار طولانی برای تغییر قیمت: گاهی اوقات پس از تشکیل واگرایی، ممکن است مدت زیادی طول بکشد تا شاهد تغییر قابل توجهی در قیمت باشیم.

واگرایی ابزاری ارزشمند در تحلیل تکنیکال است که می تواند به معامله گران در درک بهتر روندها و الگوهای بازار کمک کند. با این حال، به خاطر داشته باشید که این ابزار به تنهایی کامل نیست و باید در کنار سایر ابزارهای تحلیل تکنیکال و با در نظر گرفتن مدیریت ریسک استفاده شود.

کلام آخر

واگرایی به عنوان یکی از مفاهیم بنیادی در تحلیل تکنیکال، از اهمیت بالایی در پیش بینی روندها و اتخاذ تصمیمات معاملاتی آگاهانه برخوردار است. با درک عمیق این مفهوم و کاربرد صحیح آن در تحلیل نمودارها، می توانید به عنوان یک معامله گر حرفه ای در بازارهای مالی گام بردارید و احتمال موفقیت خود را در معاملات به طور چشمگیری افزایش دهید. واگرایی در تحلیل تکنیکی، به ناهماهنگی بین جهت حرکت قیمت و جهت حرکت یک اندیکاتور یا اسیلاتور اشاره دارد. این ناهماهنگی می تواند نشان دهنده ی وجود ضعف در روند فعلی قیمت و احتمال وقوع یک تغییر در جهت حرکت آن باشد.

همچنین شما می توانید با آموزش دیدن و کسب آگاهی از لحاظ روانی و روحی خود را برای ورود به فارکس آماده کنید. بهترین منبع آموزشی که به صورت رایگان در اختیار همگان و تریدر های ایرانی هست دوره صفر تا هزار که میتوانید با مشاهده این دوره به اهداف و آرزوهایتان دست پیدا کنید.