تحلیل تکنیکال روشی برای پیشبینی روند قیمت اوراق بهادار (مانند سهام، ارز، رمز ارزها) با استفاده از دادههای تاریخی قیمت و حجم معاملات است. این روش بر این فرض استوار است که الگوهای رفتاری گذشته در قیمت، خود را در آینده نیز تکرار خواهند کرد. معامله گران با بررسی نمودارها و شاخصهای مختلف، به دنبال شناسایی این الگوها و پیشبینی روند آتی قیمت هستند.

مهارت تحلیل تکنیکال یا تحلیل فنی به معنای تشخیص زمان تغییر روند قیمت در ابتدای حرکت قیمت و سوار شدن بر موج جدید قیمت می باشد. تا زمانی که شواهد جدید نشان دهد که روند جدیدتری در حال شکل گیری است، تحلیلگران تکنیکال سریعتر از سایر معامله گران متوجه تغییر روند شده و تصمیمات جدیدی را اتخاذ می کنند.

تحلیل تکنیکال در بازار فارکس بستری است که بر اساس آن معامله گران روند حرکتی قیمت ها را مطالعه می کنند. بر اساس تئوری تحلیل تکنیکال معامله گر می تواند با مشاهده و بررسی روند حرکتی قیمت در گذشته، شرایط معاملات کنونی و حرکات قیمتی بالقوە را تا حدود زیادی پیش بینی کند.

تعریف این نوع تحلیل را میتوان در بخش های زير بيان نمود:

بررسی و تحلیل نوسانات قیمت در گذشته با هدف پیش بینی روند تغییرات قیمتی در آينده

روشی برای پیش بینی قیمت ها بر اساس الگوی نوسانات قیمتی و تغییرات حجم معاملات بدون در نظر گرفتن عوامل بنيادی بازار

تحلیلگران تکنیکال به دنبال الگوهای مشابهی هستند که در گذشته شکل گرفته است. آنها سبک معاملاتی خود را بر این اساس تنظیم می کنند و بر این باورند كه احتمالا بازار مطابق الگوی گذشته عمل می كند.

تحلیل تکنیکال به ما کمک می کند تا احساسات بازارها، چشم انداز معاملات و روانشناسی معامله گران را متوجه شویم. استفاده از تحلیل تکنیکال برای بررسی یک بازار به معنای تمرکز بر نوسانات قیمت در بازار، جدا از تمركز بر خود كالا يا خدمات ارائه شده در آن بازار است.

فهرست عناوین

- تاریخچه تحلیل تکنیکال

- چگونه میتوان حرکات قیمتی گذشته را مطالعه كرد؟

- اصول تحلیل تكنیكال فاركس

- مزایا و معایب استفاده از تحليل به روش تكنيكال

- نقش اندیکاتورها و اکسپرت ها در تحلیل تكنیکال

- تعریف نمودار قیمت (چارت) چیست؟

- مفهوم حجم در تحلیل تکنیکال

- سطح حمایت و مقاومت در تحلیل تکنیکال

- روندها: جهت گیری بازار در گذر زمان

- شناسایی الگوهای تکنیکالی

- انواع الگوهای تحلیل تکنیکال

- مفهوم واگرایی و کاربرد آن

- مقايسه تحليل تكنيكال و فاندامنتال

- آیا استفاده از روش تکنیکال به تنهایی کافی است؟

- مختصری درباره پرایس اکشن

- آیا با استفاده از تحلیل تکنیکال می توان قیمت را پیش بینی كرد؟

- کلام آخر

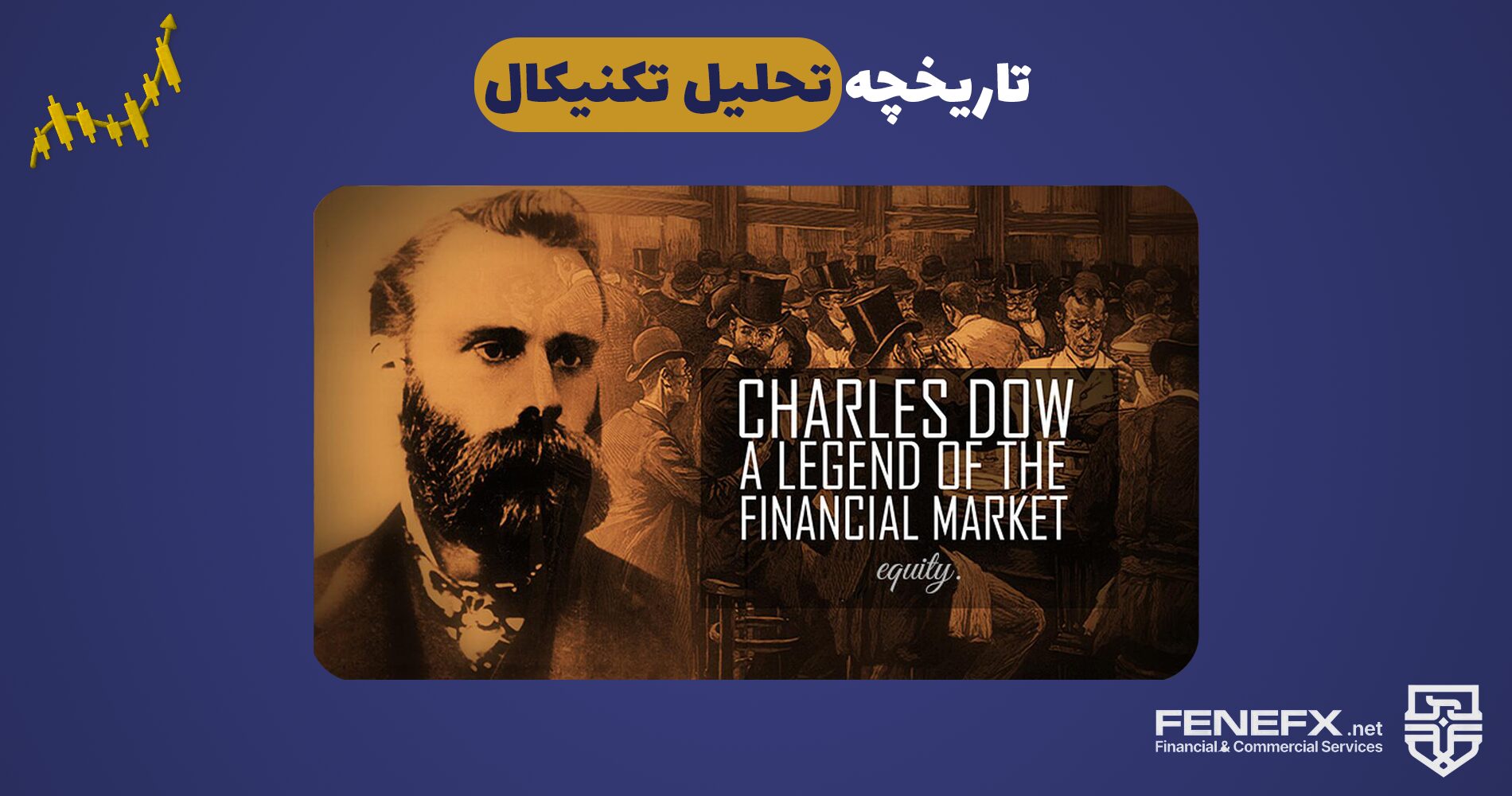

تاریخچه تحلیل تکنیکال

تحلیل تکنیکال حدود سه قرن قدمت دارد و استفاده از شاخص های تکنیکال و ترسیم نمودارهای تکنیکال را میتوان در دست نوشته های قرن هفدهم و هجدهم میلادی مشاهده كرد. شايد بتوان اذعان داشت که اولین کسی كه از تحلیل تکنیکال به شكل مستقيم در اقتصاد استفاده كرد، چارلز داو بوده است.

چارلز داو که همان بنیانگذار وال استریت ژورنال است، شاخص میانگین صنعتی داو جونز را نیز طراحی کرد که علیرغم نواقص و انتقاد های وارده، پس از گذشت سال ها همچنان از جمله شاخص های مهم و مطرح اقتصادی بشمار می آید. البته خود کلمه تحلیل تکنیکال را فقط در فارکس نمی شنوید. هر جا که با بررسی قیمت سروکار داشته باشد می توان یک چارت با توجه به قیمت و زمان تهیه کرد و به نوعی تحلیل تکنیکال روی آن انجام داد. از گذشته دور حسابدارها و افرادی که در حوزه ریاضیات مسلط بودند با مسائل تحلیل تکنیکال آشنایی داشته اند.

چگونه میتوان حرکات قیمتی گذشته را مطالعه كرد؟

اگر بخواهيد به تحليل فنى بازار بپردازيد بايد به مباحث تكنيكال مسلط شويد در ابتدا ما توصیه میکنیم حتما ویدیو های آموزش فارکس استاد محمد آهنگری را مشاهده کنید تا بتوانید به صورت حرفه ای به تحلیل تکنیکال مسلط شوید.

در دنياى تجارت وقتى از تحليل Technical صحبت مى شود، اولين چيزى كه به ذهن مى رسد نمودار است. تحلیلگران تکنیکال برای مطالعه و بررسی روند حرکتی قیمت در گذشته، از نمودارها استفاده می کنند، زیرا آسان ترین راه براى مشاهده رفتار هاى پيشين بازار است.

شما میتوانید با مطالعه داده ها در گذشته، روندها و الگوهایی را بیابید که می توانند به شما در یافتن فرصت های معاملاتی برجسته و موقعیت های طلایی در آینده کمک کنند.

در همین حال باید به خاطر داشته باشید که تحلیل تکنیکال یک واقعیت ثابت نیست و بسیار وابسته به ذهنیت تحلیلگر دارد. اینکه دو شخص به یک نمودار مشخص نگاه می کنند، در آن واحد می توانند برداشت های متفاوتی از آینده آن نمودار داشته باشند. بسیاری از معامله گران به بررسی قیمتی و الگو یابی در گذشته می پردازند که در اصطلاح به آنها بک تست گیری گفته می شود.

بک تست در فارکس چیست؟

بک تست (Back Test) یکی از ابزارهای مهم برای معامله گران فارکس به شمار می رود. این فرآیند به شما کمک می کند تا کارایی یک استراتژی معاملاتی را قبل از استفاده از آن در بازار واقعی بسنجید. به عبارت دیگر، بک تست با استفاده از داده های تاریخی قیمت ارزها، به شما نشان می دهد که آیا استراتژی مورد نظرتان در گذشته می توانست سودآور باشد یا خیر.

فرض کنید شما یک استراتژی معاملاتی بر اساس تحلیل تکنیکال و الگوهای نموداری طراحی کرده اید. بک تست به شما این امکان را می دهد که این استراتژی را روی داده های قیمتی سال های گذشته بازار فارکس اجرا کنید و ببینید که در آن دوره چگونه عمل می کرد. بدین ترتیب می توانید نقاط قوت و ضعف استراتژی خود را شناسایی کرده و آن را پیش از ورود به بازار واقعی، بهبود بخشید.

برای درک بهتر بک تست و فوروارد تست پیشنهاد ما مشاهده ویدیوهای استراتژی معاملاتی MAA استاد محمد آهنگری است.

مزایای بک تست در فارکس:

- کاهش ریسک: با تست استراتژی بر روی داده های گذشته، می توانید ریسک ضرر در معاملات واقعی را کاهش دهید.

- بهبود عملکرد: نتایج بک تست به شما کمک می کند تا استراتژی خود را اصلاح کرده و کارایی آن را افزایش دهید.

- کسب اعتماد به نفس: نتایج مثبت بک تست می تواند اعتماد به نفس شما را برای استفاده از استراتژی در معاملات واقعی تقویت کند.

محدودیت های بک تست در فارکس:

- کارایی گذشته تضمین کننده موفقیت آینده نیست: بازار فارکس دائما در حال تغییر است و عملکرد گذشته ی یک استراتژی، لزوماً موفقیت آن در آینده را تضمین نمی کند.

- کیفیت نتایج وابسته به داده های ورودی است: برای داشتن نتایج قابل اعتماد، به داده های تاریخی باکیفیت و معتبر نیاز دارید.

- بک تست نمی تواند تمام عوامل بازار را شبیه سازی کند: رویدادهای غیر منتظره ای که بر بازار تأثیر می گذارند، در بک تست قابل پیش بینی نیستند.

بک تست ابزاری ارزشمند برای معامله گران فارکس است. با استفاده از این روش می توانید استراتژی های معاملاتی خود را مورد ارزیابی قرار داده و احتمال موفقیت آن ها را در بازار واقعی افزایش دهید. اما به خاطر داشته باشید که بک تست تنها بخشی از فرایند مدیریت ریسک در معاملات فارکس است و نباید به تنهایی مبنای تصمیم گیری های مالی قرار گیرد.

اصول تحلیل تكنیكال فاركس

تحلیل تکنیکال بر اساس نظریه مدرن داو بر سه اصل اساسی، بنیاد گذاشته شده است. قیمت هر سهم دربرگیرنده کلیه اطلاعات مورد نیاز می باشد. این اصل را میتوان پايه و اساس تحليل تكنيكال دانست و بدان معناست كه براى تحليل بازارها شما نيازى به بررسى اخبار، مسائل تحلیل بنیادی، مسائل اقتصادی و یا موارد دیگر ندارید. بلکه تمامی این موارد را می توان پیش از رخ دادن در نمودارها دید و می توان تاثیر این وقایع را بر قیمت ها و نمودارها پیش بینی کرد.

قیمت هر سهم مطابق با روند مشخصی دچار تغییر می شود. این موضوع به این معنی است كه قیمت ها در يک روند صعودى و يا نزولى شروع به حركت مى كنند و در همان روند مسير حركت خود را ادامه می دهند تا زمانی که یک عامل باعث تغيير روند فعلی شود و روند تغيير به رنج كند. در نظر داشته باشيد كه شناسايى روند حركتى قيمت در تحليل تكنيكال با استفاده از يك سرى از ابزارهای ترسیمی، مشخص می شود.

گذشته همیشه تمایل به تکرار دارد. منظور از این عبارت آن است که بر اساس اصول روانشناسى، رفتارهای اجتماعی اشخاص مانند ترس و اضطراب و طمع در خريد و فروش، همواره در گذر زمان در حال تکرار شدن است. این اصل پایه و اساس شکل گیری الگوهای نموداری كلاسیک می باشد كه از برخى از آنها سالهاست استفاده مى شود و اغلب تحليلگران امروزه نيز از آن بهره می برند.

توجه داشته باشید که از تحلیل تکنیکال در تمامی بازارهای مالی و روی هر نمودار قیمت و ارزش با توجه به تایم فریم میتوان استفاده کرد. بازارهایی مانند بورس، فاركس، طلا و ارزهای دیجیتال مثال هایی است که در آن همواره از تحلیل های تکنیکال استفاده می شود.

پرکاربردترین روش های تحلیل تکنیکال

از جمله پرکاربردترین و مهمترین روش های تحلیل تکنیکال می توان به خطوط حمايت و مقاومت استاتیک و داینامیک تحليل، فيبوناچى، امواج اليوت، نمودار شمعى يا كندل استيك اشاره كرد.

مختصری درباره تحلیل فیبوناچی

تحلیل فیبوناچی ابزاری قدرتمند در تحلیل تکنیکال است که از دنباله فیبوناچی و نسبت های طلایی برای پیش بینی سطوح احتمالی حمایت و مقاومت در نمودار قیمت اوراق بهادار استفاده می کند.

اصول کلیدی:

- دنباله فیبوناچی: دنباله ای از اعداد است که در آن هر عدد از جمع دو عدد قبلی خود به دست می آید.

- نسبت طلایی: با تقسیم هر عدد در دنباله فیبوناچی به عدد قبلی، به عددی نزدیک به 1.618 می رسیم که به نسبت طلایی یا عدد فی معروف است.

- سطوح فیبوناچی: سطوحی بر اساس دنباله فیبوناچی و نسبت های طلایی هستند که می توانند نقاط احتمالی حمایت و مقاومت را در نمودار قیمت نشان دهند.

کاربردها:

- پیش بینی سطوح حمایت و مقاومت: سطوح فیبوناچی می توانند نشان دهند که قیمت پس از یک حرکت صعودی یا نزولی، تا چه حد ممکن است به عقب برگردد یا به حرکت خود ادامه دهد.

- شناسایی نقاط ورود و خروج: معامله گران می توانند از سطوح فیبوناچی برای تعیین نقاط مناسب برای ورود و خروج از معاملات استفاده کنند.

- مدیریت ریسک: سطوح فیبوناچی می توانند به معامله گران در تعیین حد ضرر و حد سود معاملاتشان کمک کنند.

مزایای تحلیل فیبوناچی:

- سادگی: استفاده از ابزارهای فیبوناچی آسان است و نیاز به دانش ریاضی پیچیده ندارد.

- کاربردی: این روش در تحلیل تکنیکال، انواع مختلف بازارهای مالی مانند بورس، فارکس، رمزارزها و … کاربرد دارد.

- قابلیت تطبیق: سطوح فیبوناچی را می توان در بازه های زمانی مختلف و برای نمودارهای قیمتی با مقیاس های مختلف استفاده کرد.

معایب تحلیل فیبوناچی:

- قطعی نبودن: سطوح فیبوناچی فقط نقاط احتمالی حمایت و مقاومت را نشان می دهند و تضمینی برای صحت آنها وجود ندارد.

- نیاز به تفسیر: تحلیل فیبوناچی یک روش ذهنی است و تفسیر سطوح فیبوناچی می تواند بین معامله گران مختلف متفاوت باشد.

- نیاز به دانش تحلیل تکنیکال: برای استفاده صحیح از تحلیل فیبوناچی، باید دانش کافی در مورد تحلیل تکنیکال داشته باشید.

مزایا و معایب استفاده از تحليل به روش تكنيكال

این روش نیز مانند هر روش دیگری دارای خوبی و بدی های مخصوص به خودش می باشد.

مزایای روش تکنیکال

- شناسایی مناسب نقاط ورود و خروج و مدیریت ریسک

- قابل استفاده در تمام بازارهای مالی (هر بازاری که چارت قیمتى داشته باشد)

- عدم نياز به دانش اقتصاد كلان و سياسى

- در دسترس بودن لحضه ای اطلاعات هر نماد

- قابلیت توسعه و استفاده از ابزارها و اندیکاتور های مختلف

- امکان استفاده در هر بازه زمانی کوتاه مدت یا بلند مدت

معایب روش تکنیكال

- عدم قطعیت تحلیل ها، این بازار احتمالات هست

- پیچیدگی الگوهای تحلیل تکنیکال برای افراد مبتدی

- تاخیر در سیگنال های تکنیکالی برخی اندیکاتورها

این روش با توجه به مزایای زیاد، دارای محدودیت های زیادی نیز می باشد. یکی از این محدودیت ها را می توان تفسیر اشتباه و یا اندیکاتوری که از آن استفاده می كنید، دچار خطا شود و باعث ضرر معاملات شما شود.

آماری که توسط تحلیلگران نمودار استفاده می شود، اعدادی هستند که در نمودار یافت می شوند و نمایشی بصری از فشار خرید یا فروش هستند. اگرچه این ارقام توسط معامله گران به رسمیت شناخته می شود، اما تا حدی به دلیل پدیده پیش بینی خودسازی است. به عبارت دیگر، اگر تعداد زیادی سرمایه گذار روی این نمودارهای تحلیلگر کار کنند، همین افراد می توانند روی قیمت تأثیر بگذارند و نتیجه مورد انتظار را بگیرند.

ظاهراً هیچ الگوریتمی وجود ندارد که به ما اجازه دهد از گذشته برای پیش بینی حرکت های آتی قیمت سهام استفاده کنیم. به همین دلیل است که تحلیل تکنیکال کامل نیست و باید از محدودیت های آن آگاه بود. در بسیاری از موارد، ممکن است همه اندیکاتورها سیگنال خرید صادر کنند، اما قیمت همچنان پایین و پایین برود.

برای همین پیشنهاد ما برای تبدیل شدن به یک معامله گر حرفه ای بدون استفاده از هیچ اندیکاتوری مشاهده و تمرین کامل دوره صفر تا هزار می باشد.

نقش اندیکاتورها و اکسپرت ها در تحلیل تكنیکال

همانطور که میدانید تحلیل تکنیکال فارکس یک تحلیل فنی است. یعنی مانند مسائل ریاضی با دیتاهای مشخصی سروکار دارد. برای همین است که میتوان با استفاده از تحلیل تکنیکال به ساخت انديكاتورها و اكسپرت ها روى آورد. همانطور كه مىدانيد همين حالا نيز هزاران انديكاتور وجود دارند كه براى بررسى بازار مى توانيم از انها استفاده كنيم.

در واقع انديكاتورها عصاى دست تریدر هستند و با دیتاهایی که به آنها داده شده یک موقعیت را شناسایی می کنند. از همین رو اگر شما صرفا یک تحلیلگر تکنیکال باشید می توانید تركیب اندیكاتورهاى خود را به یک اکسپرت تبدیل کنید. وجود این اکسپرتها که کار جمع بندی یا حتی معامله به روش تحليل تكنیكال را براى شما آسان تر مى كند مديون همان وضعيت رياضى گونه تحليل تكنيكال است.

با استفاده از روش هاى تحليل تكنيكال (Technical analysis) شما مى توانيد بينش بهتر و گسترده تری نسبت به بازارها داشته باشید و در معاملات خود همیشه چند قدم جلوتر از دیگران باشید.

چنانچه تمایل دارید به طور حرفه ای در بازارهای مالی سرمایه گذاری کنید، ابتدا باید روش های تحلیل تکنیکال را اصولی بیاموزید. با این کار شما معاملات موفق تری را انجام خواهید داد. همچنین باید به خاطر داشته باشید که استفاده از تایم فریم های زمانی مناسب با توجه به استراتژى هاى معاملاتى، ضمانت موفقيت شما در معاملات است.

دوره “صفر تا هزار” محمد آهنگری، یک منبع مناسب برای یادگیری مفاهیم پایه ای تا پیشرفته تحلیل تکنیکال است. این دوره به شما کمک می کند تا با استفاده از ابزارها و تکنیک های تحلیل تکنیکال، به طور منطقی در بازارهای مالی معامله کنید.

در پایان باید گفت استفاده صحیح از روشهای تحلیل تکنیکال و درک صحیح از رفتارهای بازار، به طور شگفت انگیزی نتایج مثبت برای سرمایه گذاران به همراه خواهد داشت.

اندیکاتور RSI چیست؟

اندیکاتور RSI در فارسی به معنی شاخص قدرت نسبی بوده و یک اندیکاتور محبوب است که برای سنجش قدرت و شتاب روند قیمت در چارت استفاده میشود. این اندیکاتور به معامله گران و سرمایه گذاران در تشخیص نقاط اشباع خرید و فروش، شناسایی روندهای صعودی و نزولی و تعیین زمان مناسب برای ورود و خروج از معاملات کمک میکند.

RSI عددی بین 0 تا 100 را نشان می دهد. به طور کلی،

مقادیر RSI بالاتر از 70 نشان دهنده شرایط خرید بیش از حد است، در حالی که مقادیر RSI زیر 30 نشان دهنده شرایط فروش بیش از حد است.

با این حال، مهم است که توجه داشته باشید که RSI نباید به تنهایی برای تصمیم گیری های معاملاتی مورد استفاده قرار گیرد، بلکه باید همراه با سایر ابزارهای تحلیل تکنیکال مانند میانگین های متحرک و الگوهای نموداری استفاده شود.

اندیکاتور MACD چیست؟

MACD مخفف عبارت “میانگین متحرک همگرایی واگرایی” (Moving Average Convergence Divergence) است و یکی از محبوب ترین اندیکاتورهای تحلیل تکنیکال به شمار می رود. این اندیکاتور برای تشخیص روند و قدرت روند در بازارهای مالی کاربرد دارد.

MACD از دو میانگین متحرک (Exponential Moving Average) با طول دوره های زمانی متفاوت و یک خط سیگنال تشکیل شده است.

- خط MACD: تفاوت بین دو میانگین متحرک نمایی را نمایش می دهد.

- خط سیگنال: میانگین متحرک نمایی از خط MACD است که برای تأیید یا رد سیگنال های خرید و فروش ایجاد شده توسط خط MACD استفاده می شود.

تفسیر MACD

با تحلیل موقعیت و جهت گیری خطوط MACD و سیگنال، می توان سیگنال های خرید و فروش را دریافت کرد. به طور کلی:

- هنگامی که خط MACD از پایین خط سیگنال عبور می کند، این می تواند نشان دهنده یک سیگنال خرید باشد.

- برعکس، هنگامی که خط MACD از بالا خط سیگنال عبور می کند، این می تواند نشان دهنده یک سیگنال فروش باشد.

واگرایی MACD

یکی دیگر از ویژگی های مهم MACD، واگرایی (Divergence) است. واگرایی زمانی رخ می دهد که قیمت سهام در جهت مخالف خط MACD حرکت می کند. این می تواند نشان دهنده ی تضعیف یا تقویت روند باشد.

- واگرایی صعودی (Bullish Divergence): زمانی که قیمت در حال کاهش است اما خط MACD در حال افزایش است، این می تواند نشان دهنده ی معکوس شدن روند نزولی باشد.

- واگرایی نزولی (Bearish Divergence): زمانی که قیمت در حال افزایش است اما خط MACD در حال کاهش است، این می تواند نشان دهنده ی معکوس شدن روند صعودی باشد.

محدودیت های MACD

مانند سایر اندیکاتورهای تحلیل تکنیکال، MACD نیز خالی از محدودیت نیست. سیگنال های ایجاد شده توسط MACD همیشه دقیق نیستند و می توانند سیگنال های کاذب صادر کنند. بنابراین، توصیه می شود از MACD همراه با سایر ابزارهای تحلیل تکنیکال و بررسی وضعیت کلی بازار استفاده شود.

MACD یک اندیکاتور مفید برای تحلیل تکنیکال است که می تواند به معامله گران در تشخیص روند و قدرت روند بازار کمک کند. با این حال، در نظر داشته باشید که MACD به تنهایی برای تصمیم گیری های معاملاتی کافی نیست و باید با احتیاط و در نظر گرفتن سایر عوامل تحلیل شود.

تعریف نمودار قیمت (چارت) چیست؟

نمودار قیمتی، در واقع یک نمایش تصویری از تغییرات قیمت یک دارایی در طول زمان است. تحلیل گران تکنیکال عمیقا باور دارند که در پس این خطوط و اشکال ساده، الگوهایی نهفته است که از روانشناسی معامله گران پرده برمی دارد. با شناسایی این الگوها، آنها سعی می کنند نه تنها روندهای آینده را پیش بینی کنند، بلکه سطوح ورود و خروج جذاب را هم تشخیص دهند.

نمودارهای قیمت می توانند به شکل های مختلفی نمایش داده شوند، اما رایج ترین آن ها عبارتند از:

- کندل استیک یا شمعی ژاپنی

- خطی

- میله ای

نمودارهای قیمت می توانند اطلاعات ارزشمندی را برای تحلیلگران و سرمایه گذاران فراهم آورند، از جمله:

- مشخص کردن روند قیمتی: آیا قیمت در حال افزایش، کاهش یا حرکت به صورت رنج است.

- سطوح حمایت و مقاومت: در چه سطوح قیمتی خریداران و فروشندگان تمایل بیشتری به معامله دارند.

- نوسانات قیمتی: میزان تغییر قیمت در طول زمان چقدر است.

با درک و تفسیر صحیح چارت قیمتی، افراد می توانند تصمیمات آگاهانه تری در مورد خرید، فروش یا نگهداری دارایی های خود بگیرند.

نمودار خطی

نمودار خطی یکی از رایج ترین انواع نمودارها برای نمایش روند داده ها در طول زمان است. این نمودار از یک سری نقاط داده که به هم متصل شده اند تشکیل شده است و هر نقطه نشان دهنده مقدار یک متغیر در یک زمان خاص است. محور افقی (X) معمولاً نشان دهنده زمان است، در حالی که محور عمودی (Y) نشان دهنده مقادیر متغیر است.

نمودارهای خطی برای تجسم روندها و الگوهای داده ها در طول زمان بسیار مفید هستند. آنها به ما کمک می کنند تا تغییرات در داده ها را به صورت بصری درک کنیم و روابط بین متغیرها را شناسایی کنیم.

به عنوان مثال، نمودار خطی می تواند برای نشان دادن روند فروش یک محصول در طول سال، تغییرات دما در طول روز، یا رشد جمعیت یک شهر در طول زمان استفاده شود.

مزایای استفاده از نمودار خطی

- سادگی و سهولت درک: نمودارهای خطی به دلیل ماهیت بصری آنها آسان برای درک هستند و نیازی به دانش تخصصی برای تفسیر آنها ندارند.

- برجسته سازی روندها: نمودارهای خطی به طور خاص برای نمایش تغییرات در داده ها در طول زمان طراحی شده اند، بنابراین برای برجسته سازی روندها و الگوها در داده ها بسیار مناسب هستند.

- مقایسه داده ها: مقایسه داده های مربوط به چندین متغیر در طول زمان با استفاده از نمودارهای خطی روی هم قرار گرفته آسان است.

معایب استفاده از نمودار خطی

- محدودیت در نمایش جزئیات: نمودارهای خطی برای نمایش مجموعه داده های بزرگ یا داده هایی با جزئیات زیاد مناسب نیستند، زیرا ممکن است شلوغ شود و خواندن آنها دشوار شود.

- گمراه کننده بودن برای داده های غیر یکنواخت: اگر فواصل زمانی بین نقاط داده در نمودار خطی یکنواخت نباشند، ممکن است روند واقعی داده ها به طور دقیق نشان داده نشود.

نمودار میله ای

نمودار میله ای (Bar Chart) به عنوان یکی از ارکان اصلی در حوزه تجسم داده (Data Visualization)، روشی اثبات شده برای نمایش بصری داده های دسته بندی شده (Categorical Data) به شمار می رود. این نوع از نمودارها از میله های مستطیلی شکل تشکیل شده است که طول هر میله متناسب با مقدار داده ای است که نشان می دهد.

نقش محوری نمودارهای میله ای، تسهیل مقایسه مقادیر بین دسته های مختلف داده هاست. بدین ترتیب، خواننده این امکان را می یابد تا الگوها و روندهای موجود در داده ها را به سرعت درک کرده و تفسیری دقیق از آن ها داشته باشد.

اجزای نمودار میله ای:

- محور افقی (X-axis): این محور، دسته بندی های داده را نمایش می دهد.

- محور عمودی (Y-axis): این محور، مقادیر داده ها را نمایش می دهد. لازم به ذکر است که هر واحد روی این محور باید نشان دهنده یک مقدار مشخص باشد.

- میله ها: طول هر میله متناسب با مقدار داده ای است که نشان می دهد.

- عنوان نمودار: عنوان نمودار باید به طور خلاصه و گویا آنچه را که نمودار نشان می دهد، توصیف کند.

- برچسب ها: برچسب ها روی محور افقی، دسته بندی های داده را مشخص می کنند. همچنین می توان برچسب هایی را در بالای میله ها قرار داد تا مقادیر داده ها را نشان دهد.

نمودار کندل استیک

نمودارهای کندل استیک یا شمع ژاپنی (Candlestick Charts) از متداول ترین روش های نمایش قیمت در چارت می باشند و پیشنهاد ما نیز برای معامله گران نمایش قیمت در چارت به این سبک است. این نمودارها به کمک میله ها (بدنه) و سایه هایی (فتیله) به نمایش بصری تغییرات قیمت یک دارایی در یک دوره زمانی خاص می پردازند. هر کندل استیک نشان دهنده ی بازه قیمتی (قیمت ابتدایی و انتهایی)، بالاترین قیمت معامله شده (سایه بالایی) و پایین ترین قیمت معامله شده (سایه پایینی) در آن دوره زمانی است.

استفاده از نمودارهای کندل استیک مزایای متعددی به همراه دارد، از جمله:

- سادگی و سهولت خواندن: در مقایسه با نمودارهای خطی یا میله ای، نمودارهای کندل استیک اطلاعات بیشتری را در فضای کمتر نمایش می دهند و در نتیجه درک روندهای قیمتی برای تحلیل گران آسان تر است.

- ارائه اطلاعات جامع: هر کندل استیک خلاصه ای از تحولات قیمتی در یک دوره زمانی را ارائه می دهد و به تحلیلگران کمک می کند تا علاوه بر جهت حرکت قیمت، از دامنه ی نوسانات آن نیز مطلع شوند.

- تشخیص الگوهای قیمتی: با بررسی چگونگی شکل گیری کندل استیک ها در کنار یکدیگر، می توان الگوهای قیمتی خاصی را شناسایی کرد که می توانند نشانگر روندهای آتی بازار باشند.

در نظر داشته باشید که تحلیل تکنیکال مبتنی بر نمودارهای کندل استیک یک مهارت است که نیازمند تمرین و تجربه می باشد. برای درک بهتر مفاهیم و تفسیر سیگنال های این نمودارها، مطالعه و کسب دانش در حوزه تحلیل تکنیکال ضروری است. یکی از بهترین منابع آموزشی برای ورود به این دنیای پر هیجان، دوره “صفر تا هزار محمد آهنگری” است.

این دوره به طور جامع و کامل به آموزش مفاهیم پایه ای تا پیشرفته در معامله گری فارکس می پردازد و شما را در مسیر دستیابی به اهدافتان در این بازار یاری می رساند.

مفهوم حجم در تحلیل تکنیکال

حجم، به زبان ساده، به تعداد سهام، واحدهای ارز، یا مقدار کالایی که در طول یک بازه زمانی مشخص (مثلا روزانه) خرید و فروش شده است، گفته می شود. اغلب نمودارهای قیمتی، در قسمت پایینی خود بخشی را به نمایش حجم اختصاص می دهند.

به طور کلی، افزایش حجم در کنار روند صعودی، نشان دهنده تقویت روند و حمایت خریداران است. برعکس، کاهش حجم در روند نزولی، بیانگر ضعف روند و فروختن سهام توسط خریداران قبلی است.

نکات مهم در تحلیل حجم:

- حجم به تنهایی، برای تصمیم گیری کافی نیست و باید همراه با سایر اندیکاتورهای تحلیل تکنیکال مورد بررسی قرار گیرد.

- مقایسه حجم با دوره های گذشته، اهمیت ویژه ای دارد. حجم بالا نسبت به دوره های قبل، در روند صعودی نشانه ی مثبتی تلقی می شود.

- توجه به الگوهای حجمی در کنار الگوهای قیمتی، می تواند در شناسایی نقاط ورود و خروج از بازار مفید باشد.

با در نظر گرفتن مفهوم حجم و تحلیل صحیح آن، می توان تصمیمات آگاهانه تری در معاملات بورسی اتخاذ کرد. به خاطر داشته باشید که تحلیل تکنیکال یک علم قطعی نیست و همواره با احتمالات سروکار دارد.

سطح حمایت و مقاومت در تحلیل تکنیکال

سطوح حمایت و مقاومت از مفاهیم کلیدی و کاربردی تحلیل تکنیکال به شمار می روند که به درک بهتر رفتار قیمت و تصمیم گیری آگاهانه در معاملات کمک می کنند.

سطح حمایت (Support Level):

- محدوده ای از قیمت است که در گذشته مانع از کاهش بیشتر قیمت یک دارایی شده است.

- در این ناحیه، تقاضا برای خرید آن دارایی افزایش می یابد و مانع از ریزش بیشتر قیمت می شود.

- برخورد قیمت به سطح حمایت می تواند نشانه ای از احتمال برگشت روند نزولی و صعود قیمت باشد.

سطح مقاومت (Resistance Level):

- محدوده ای از قیمت است که در گذشته مانع از افزایش بیشتر قیمت یک دارایی شده است.

- در این ناحیه، عرضه آن دارایی افزایش می یابد و مانع از رشد بیشتر قیمت می شود.

- برخورد قیمت به سطح مقاومت می تواند نشانه ای از احتمال توقف روند صعودی و نزول قیمت باشد.

شناسایی سطوح حمایت و مقاومت:

- با بررسی نمودارهای قیمتی و اتصال نقاط کف (حمایت) و سقف (مقاومت) در گذشته می توان این سطوح را شناسایی کرد.

- هرچه تعداد برخوردهای قیمت به یک سطح خاص بیشتر باشد، از اعتبار و اهمیت آن سطح حمایت یا مقاومت کاسته نمی شود.

اهمیت سطوح حمایت و مقاومت:

- این سطوح به معامله گران کمک می کنند تا مناطق احتمالی تغییر روند قیمت را پیش بینی کنند.

- با در نظر گرفتن سطوح حمایت و مقاومت می توان نقاط مناسب برای ورود و خروج از معاملات را تعیین کرد.

- البته توجه به این نکته ضروری است که شکست سطوح حمایت و مقاومت با حجم معاملات بالا می تواند نشانگر تغییر روند قیمتی باشد.

سطوح حمایت و مقاومت ابزارهای مفیدی در تحلیل تکنیکال هستند که به درک بهتر رفتار قیمت و تصمیم گیری آگاهانه در معاملات کمک می کنند. با این حال، تحلیل تکنیکال به تنهایی نمی تواند تضمین کننده سودآوری در بازارهای مالی باشد و لازم است با در نظر گرفتن سایر عوامل و با مدیریت صحیح ریسک اقدام به سرمایه گذاری و معامله کرد.

روندها: جهت گیری بازار در گذر زمان

در بازارهای مالی، درک روندها (Trends) از اهمیت ویژه ای برخوردار است. روند به معنای جهت کلی حرکت قیمت یک دارایی در طول زمان است. با تشخیص درست روند، سرمایه گذاران و معامله گران می توانند تصمیمات آگاهانه تری بگیرند و از فرصت های موجود در بازار بهره مند شوند.

انواع روندها:

- روند صعودی (Upward Trend): زمانی که قیمت یک دارایی در یک دوره زمانی مشخص، به طور پیوسته یا با فراز و نشیب هایی صعودی، افزایش می یابد، نشان دهنده روند صعودی است.

- روند نزولی (Downward Trend): برعکس روند صعودی، در روند نزولی قیمت یک دارایی در یک دوره زمانی مشخص، به طور پیوسته یا با فراز و نشیب هایی نزولی، کاهش می یابد.

- روند رنج (Sideways Trend): در این حالت، قیمت دارایی در یک محدوده مشخص در نوسان است و روند مشخصی ندارد.

شناسایی روندها:

- تحلیلگران از ابزارهای مختلفی مانند میانگین های متحرک (Moving Averages) و خطوط روند (Trend Lines) برای شناسایی روندها استفاده می کنند.

- توجه به الگوهای قیمتی (Price Patterns) نیز می تواند در تشخیص روند بازار مؤثر باشد.

اهمیت روندها:

- درک روند حاکم بر بازار به سرمایه گذاران و معامله گران کمک می کند تا انتظارات منطقی از رفتار آتی قیمت داشته باشند.

- با تشخیص درست روند، می توان استراتژی های معاملاتی مناسب را انتخاب کرد و ریسک معاملات را تا حدودی کاهش داد.

- البته به خاطر داشته باشید که روندها دائمی نیستند و ممکن است در طول زمان تغییر جهت دهند.

روندها یکی از عوامل کلیدی در تحلیل بازارهای مالی هستند. با درک درست روندها و استفاده از ابزارهای مناسب، می توان تصمیمات آگاهانه تری در معاملات گرفت. اما فراموش نکنید که تحلیل تکنیکال به تنهایی کافی نیست و همواره باید با مدیریت صحیح ریسک و در نظر گرفتن سایر عوامل به سرمایه گذاری و معامله اقدام کرد.

تحلیل تکنیکال روشی برای پیش بینی روند قیمت در بازارهای مالی است که با استفاده از تاریخچه قیمت و اطلاعات حجم معاملات انجام می شود.

فنفیکس یک پلتفرم پراپ تریدینگ ایرانی است که به معامله گران ایرانی امکان می دهد تا بدون نیاز به سرمایه اولیه، با سرمایه شرکت فنفیکس معامله کنند.

شناسایی الگوهای تکنیکالی

الگوهای تحلیل تکنیکال، اشکال هندسی خاصی هستند که به طور مکرر روی نمودارها ظاهر می شوند. این الگوها نشان دهنده رفتار معامله گران بوده و اطلاعات مفیدی درباره ی تعامل عرضه و تقاضا در بازار به ما می دهند. برخی از الگوها نشان دهنده روند صعودی، برخی نزولی، و برخی دیگر حاکی از رنج و تثبیت قیمت هستند.

انواع الگوهای تحلیل تکنیکال

- الگوهای برگشتی: این الگوها نشاندهنده پایان یک روند و احتمال شروع روند جدید در جهت مخالف هستند.

- مثال: الگوی سر و شانه، الگوی کف دوقلو

- الگوهای ادامه دهنده: این الگوها نشاندهنده ادامه روند فعلی قیمت پس از یک دوره استراحت یا تثبیت هستند.

- مثال: الگوی کنج مثلث

مفهوم واگرایی و کاربرد آن

واگرایی زمانی اتفاق میافتد که قیمت یک دارایی و یک اندیکاتور فنی در جهت عکس یکدیگر حرکت کنند. این عدم تطابق و واگرایی بین قیمت و اندیکاتور میتواند سرنخ هایی ارزشمند برای تشخیص تضعیف احتمالی روند فعلی و حتی معکوس شدن آن ارائه کند.

به عبارت ساده تر، فرض کنید قیمت سهام یک شرکت در حال افزایش است، اما اندیکاتوری مانند RSI روندی نزولی را نشان می دهد. این وضعیت، نشان دهنده ی یک واگرایی است و می تواند هشداری برای معامله گران باشد.

واگرایی ها بر اساس نوع و جهت حرکت قیمت و اندیکاتور، به دسته های مختلفی تقسیم می شوند که از مهم ترین آن ها می توان به موارد زیر اشاره کرد:

- واگرایی صعودی (Positive Divergence): این نوع واگرایی زمانی رخ می دهد که قیمت سهام روندی نزولی داشته باشد، اما اندیکاتور تکنیکال، سیگنال صعودی صادر کند. این وضعیت می تواند نشان دهنده ی پایان روند نزولی و احتمال افزایش قیمت در آینده باشد.

- واگرایی نزولی (Negative Divergence): در مقابل واگرایی صعودی، واگرایی نزولی زمانی رخ می دهد که قیمت سهام روندی صعودی داشته باشد، اما اندیکاتور تکنیکال، سیگنال نزولی صادر کند. این وضعیت می تواند هشداری برای پایان روند صعودی و احتمال کاهش قیمت در آینده باشد.

با اینکه واگرایی ها ابزار مفیدی برای تحلیل تکنیکال هستند، اما به تنهایی نمی توانند تضمینی برای پیش بینی قطعی روند قیمت باشند. همواره باید آن ها را در کنار سایر عوامل و اندیکاتورها و با در نظر گرفتن شرایط کلی بازار و صنعت موردنظر، مورد بررسی قرار داد.

در ادامه به برخی از کاربردهای واگرایی در تحلیل تکنیکال اشاره می کنیم:

- شناسایی نقاط ورود و خروج از بازار: واگرایی ها می توانند به معامله گران در شناسایی سطوح حمایتی و مقاومتی بالقوه و در نتیجه، زمان مناسب برای ورود یا خروج از بازار کمک کنند.

- تایید روندهای قیمتی: واگرایی ها می توانند روندهای قیمتی موجود را تایید یا تضعیف کنند.

- شناسایی نقاط برگشت روند: در برخی موارد، واگرایی ها می توانند نشانه ای از نزدیک شدن به نقاط برگشت روند قیمت باشند.

به خاطر داشته باشید که تحلیل تکنیکال یک علم پیچیده است و تسلط بر آن نیازمند کسب دانش و تجربه کافی می باشد. یکی از بهترین منابع آموزشی برای ورود به این دنیای پرهیجان، دوره “صفر تا هزار محمد آهنگری” است.

این دوره به طور جامع و کامل به آموزش مفاهیم پایه ای تا پیشرفته در معامله گری فارکس می پردازد و شما را در مسیر دستیابی به اهدافتان در این بازار یاری می رساند.

مقايسه تحليل تكنيكال و فاندامنتال

در این بخش باید دو چیز را بررسی کنیم. اینکه تحلیل تکنیکال بهتر است یا تحلیل فاندامنتال و اینکه آیا نیاز به دانستن هر دو داریم یا خیر. تحلیل تکنیکال همانطور که گفته شد، تمرکز بر چارت و حرکت قیمت است. یعنی با ابزارها و استراتژی های شخصی، افراد تریدر به دنبال نقاط و وضعیت مطلوب خود به صورت شماتیک در بازار هستند. اما تحلیل فاندامنتال یعنی اینکه به لحاظ بنیادی وضعیت آن جفت ارز را بررسی کرد.

این شامل بررسی اخبار، وقایع و اقتصاد کشورهایی دارد که در آن جفت ارز دخیل هستند. بسیاری از معامله گران مبتدى يا متوسط ممكن است که فقط از تحلیل تکنیکال برای ترید کردن خود استفاده کنند و نتایجشان حدودا هم مثبت باشد. اما باید گفت بدون شناخت از وضعیت بنیادی بازار واقعا نمی شود كه شما به یک تحلیلگر حرفه ای تبدیل شوید.

درست است که بازار ممکن است براساس حمایت و مقاومت، کف و سقف یا هر مبنای دیگر تحلیل تکنیکال واکنش نشان دهد اما، این بازار مسير اصلی اش را از اقتصادی می گيرد كه فقط با تسلط به تحلیل تکنیکال قابل تشخیص است. پس شما اگر یک تحلیل گر تکنیکال هستید برای تشخیص وضعیت اصلی بازار حتما باید به مسائل فاندامنتال نيز مسلط باشيد.

اما از طرف دیگر، خود تحلیلگران فاندامنتال بسیار به مسائل بازار نیز مسلط هستند. اما برای پیدا کردن نقاط بهینه شده ورود و خروج یک معامله، از تحلیل تکنیکال نیز استفادہ می کنند.

پس ساده بگوییم، اگر می خواهید سطح معامله گری خود را از یک سطح مبتدی به یک سطح حرفه ای برسانید، باید حتما به ترکیبی استفاده از تحلیل تکنیکال و فاندامنتال برسید و از هر دو تحلیل در بازار استفاده کنید.

آیا استفاده از روش تکنیکال به تنهایی کافی است؟

این مورد بستگی به استراتژی معاملاتی شما دارد. برخی از تحلیلگران تنھا با استفاده از تکنیکال معامله می کنند و برخی دیگر نیز از تحلیل بنیادی و حتی پرایس اکشن نیز استفاده می کنند.

مختصری درباره پرایس اکشن

پرایس اکشن به معنای مطالعه مستقیم حرکات قیمت روی نمودار است. تحلیلگران پرایس اکشن معتقدند کلیه اطلاعات مورد نیاز برای بررسی وضعیت بازار، مثل تشخیص روند کنونی، نقاط بالقوه بازگشتی، و سطوح حمایت و مقاومت، در ذات حرکات قیمت نهفته است.

تریدرها با سبک پرایس اکشن میتوانند بدون نیاز به اندیکاتورهای پیچیده، به سرنخ های مهمی در مورد روند بازار دست پیدا کنند.

تحلیل پرایس اکشن بر این فرض است که تمام اطلاعاتی که برای درک بازار نیاز دارید، در خود چارت قیمت نهفته است. قیمت، با در نظر گرفتن عرضه و تقاضای موجود در بازار، بالا و پایین می رود و حرکات آن، بازتابی از احساسات و انتظارات بازیگران بازار است.

آیا با استفاده از تحلیل تکنیکال می توان قیمت را پیش بینی كرد؟

تحلیل گران تکنیکال بر این باورند که تمام بازار را می توان بر حسب عرضه و تقاضا و استفاده از ابزارها پیش پینی کرد. شما با استفاده از تحلیل تکنیکال می توانید سطوح عرضه و تقاضا در نمودار قیمتی مشخص کنید و برای رشد یا ریزش بازار خود را آماده کنید.

کلام آخر

تحلیل تکنیکال ابزاری قدرتمند برای پیش بینی رفتار بازار و افزایش سودآوری معاملات است. با این حال، این روش معجزه آسا نیست و به تنهایی نمی تواند منجر به موفقیت در معاملات شود. برای استفاده صحیح از تحلیل تکنیکال، نیاز به دانش و تجربه کافی در این زمینه دارید.

همانطور که پیش تر گفتیم، ورود به دنیای پر هیاهو و پرسود فارکس، بدون دانش و مهارت کافی، نه تنها شما را به ثروت نمی رساند، بلکه ممکن است ضررهای جبران ناپذیری را به همراه داشته باشد. برای موفقیت در این مسیر، باید در زمینه های مختلفی مانند اصول و قواعد معامله گری، تحلیل تکنیکال و فاندامنتال، روانشناسی معامله گری و مدیریت ریسک، دانش و مهارت کافی کسب کنید.

فنفیکس یک پلتفرم پراپ تریدینگ ایرانی است که به معامله گران ایرانی امکان می دهد تا بدون نیاز به سرمایه اولیه، با سرمایه شرکت فنفیکس معامله کنند.

دوره صفر تا هزار فارکس استاد محمد آهنگری: گامی بلند در مسیر تریدری موفق

در میان انبوه منابع آموزشی موجود، دوره صفر تا هزار فارکس محمد آهنگری، به عنوان یکی از بهترین و کامل ترین دوره های آموزشی رایگان برای تریدرهای ایرانی شناخته می شود. این دوره جامع، به شما کمک می کند تا از مفاهیم پایه ای تا پیشرفته در معامله گری فارکس را به طور کامل یاد بگیرید و با تسلط بر این مفاهیم، گامی بلند در مسیر تبدیل شدن به یک تریدر موفق بردارید.