در معاملات مالی، خروج در سود (Take Profit) یک استراتژی کلیدی برای حفظ سرمایه و افزایش سود است. خروج در سود به معنای بستن موقعیت معاملاتی قبل از معکوس شدن بازار و متحمل شدن ضرر است. برای خروج موفق در سود، معامله گران نیاز به داشتن یک سیستم خروج دقیق و قابل اعتماد دارند.

خروج بر اساس سطوح کلیدی (Support & Resistance):

یکی از رایج ترین روش های خروج در سود، استفاده از سطوح کلیدی پشتیبانی (Support) و مقاومت (Resistance) است. سطوح پشتیبانی، قیمت هایی هستند که در گذشته مانع از کاهش قیمت شده اند و سطوح مقاومت، قیمت هایی هستند که مانع از افزایش قیمت شده اند.

معامله گران می توانند سفارشات حد سود (Take Profit) خود را کمی پایین تر از سطح مقاومت برای معاملات خرید و کمی بالاتر از سطح حمایت برای معاملات فروش قرار دهند. این روش به معامله گران کمک می کند تا از نوسانات جزئی بازار بهره مند شوند و در عین حال، ریسک معاملات خود را مدیریت کنند.

خروج بر اساس میانگین متحرک (Moving Average):

میانگین های متحرک، اندیکاتورهای تحلیل تکنیکال هستند که به شناسایی روند بازار کمک می کنند. معامله گران می توانند از میانگین های متحرک برای خروج در سود استفاده کنند.

به عنوان مثال، یک معامله گر می تواند سفارش حد سود خود را کمی بالاتر از میانگین متحرک ۵۰ روزه برای معاملات خرید و کمی پایین تر از میانگین متحرک ۵۰ روزه برای معاملات فروش قرار دهد. خروج بر اساس میانگین متحرک به معامله گران کمک می کند تا با روند بازار همراه شوند و در عین حال، از خروج زودهنگام از معاملات پرسود جلوگیری کنند.

خروج بر اساس نسبت ریسک به ریوارد (Risk-Reward Ratio):

نسبت ریسک به ریوارد، یک معیار برای سنجش پتانسیل سود و ریسک در یک معامله است. برای محاسبه این نسبت، کافی است مقدار ریسک (حد ضرر) را بر مقدار بالقوه سود (حد سود) تقسیم کنید.

به عنوان مثال، اگر حد ضرر شما ۱۰ پیپ و حد سود شما ۲۰ پیپ باشد، نسبت ریسک به ریوارد شما ۲:۱ است.

معامله گران می توانند از نسبت ریسک به ریوارد برای تعیین حد سود خود استفاده کنند. به عنوان مثال، یک معامله گر با ریسک پذیری پایین ممکن است نسبت ریسک به ریوارد ۱:۱ را ترجیح دهد، در حالی که یک معامله گر با ریسک پذیری بالا ممکن است نسبت ریسک به ریوارد ۱:۳ را ترجیح دهد.

خروج بر اساس الگوهای نموداری (Chart Patterns):

تحلیلگران تکنیکال از الگوهای نموداری برای پیش بینی جهت حرکت قیمت استفاده می کنند. برخی از الگوهای نموداری، نقاط خروج بالقوه را برای معاملات ارائه می دهند.

به عنوان مثال، در الگوی سر و شانه (Head and Shoulders)، خط گردن (Neckline) به عنوان یک سطح خروج در سود برای معاملات فروش در نظر گرفته می شود.

استفاده از الگوهای نموداری برای خروج در سود نیاز به مهارت و تجربه دارد. معامله گران باید الگوهای نموداری را به درستی شناسایی کرده و از تاییدیه های دیگر برای خروج از معامله استفاده کنند.

خروج تدریجی (Trailing Stop):

خروج تدریجی، یک روش برای مدیریت ریسک و حفظ سود است. در این روش، حد سود به طور خودکار با حرکت قیمت در جهت مطلوب معامله گر، به روز رسانی می شود.

به عنوان مثال، یک معامله گر در یک معامله خرید ممکن است از خروج تدریجی با فاصله ۵۰ پیپ استفاده کند. با افزایش قیمت، حد سود نیز به طور خودکار با فاصله ۵۰ پیپ از قیمت جاری به روز رسانی می شود.

خروج تدریجی به معامله گران کمک می کند تا از سودهای بالقوه محافظت کنند و در عین حال، به بازار اجازه دهند تا در صورت ادامه روند، به حرکت خود ادامه دهد.

فیبوناچی

در دنیای پیچیده بازارهای مالی، معامله گران همواره به دنبال ابزارهایی برای درک بهتر رفتار بازار و پیش بینی احتمالی قیمت ها هستند. در این میان، نام اعداد فیبوناچی به عنوان یکی از ابزارهای محبوب تحلیل تکنیکال، بارها به گوش می رسد. اما فیبوناچی چیست و چه نقشی در تحلیل بازار دارد؟

اعداد فیبوناچی، دنباله ای از اعداد هستند که به نام ریاضیدان ایتالیایی، لئوناردو فیبوناچی نام گذاری شده اند. این دنباله به گونه ای تعریف می شود که هر عدد، حاصل جمع دو عدد قبلی خود باشد. به عنوان مثال: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, …

نکته جالب توجه در مورد این دنباله، نسبت های بین اعداد مجاور آن است. اگر دو عدد مجاور را بر هم تقسیم کنیم، به نسبتی تقریباً ثابت به نام نسبت طلایی (Golden Ratio) می رسیم که مقداری معادل 1.618 دارد.

این نسبت و سایر نسبت های حاصل از دنباله فیبوناچی، در طبیعت و دنیای پیرامون ما به وفور یافت می شوند، از تناسبات برگ های یک درخت گرفته تا شکل حلزون های دریایی.

معامله گران در بازارهای مالی از نسبت های فیبوناچی برای شناسایی سطوح حمایتی و مقاومتی کلیدی بر روی نمودار قیمت استفاده می کنند. این سطوح، نقاطی هستند که احتمال دارد قیمت در آنها با واکنش و برگشت روبرو شود.

برخی از مهمترین سطوح فیبوناچی که در تحلیل تکنیکال کاربرد دارند عبارتند از:

- 23.6%

- 38.2%

- 50%

- 61.8%

- 78.6%

- 88%

این سطوح با استفاده از ابزارهای رسم فیبوناچی ( Fibonacci expansin و Fibonacci Retracement و Fibonacci Extension) بر روی نمودار قیمت رسم می شوند. در ادامه به این ابزار ها می پردازیم

گره مینور چیست؟

در دنیای پیچیده فارکس، تحلیل گران همواره به دنبال ابزارهایی برای درک بهتر روند بازار و پیش بینی حرکات احتمالی قیمت هستند. یکی از این ابزارهای کاربردی، گره مینور (Minor Pivot) نام دارد. گره مینور، نقطه ای کلیدی بر روی نمودار قیمت است که نشان دهنده اصلاحات یا نوسانات کوچک در روند اصلی بازار می باشد. این نقاط معمولا با برگشت های قیمتی محدود همراه هستند و برای معامله گران کوتاه مدت (نوسان گیران) از اهمیت بیشتری برخوردارند.

تشخیص گره مینور

شناسایی دقیق گره مینور نیازمند درک صحیح روند اصلی بازار است. این نقاط معمولا خلاف جهت روند اصلی شکل می گیرند، اما قدرت کافی برای تغییر روند را ندارند. به عبارت دیگر، گره مینور نشان دهنده مکثی کوتاه در مسیر روند اصلی است.

کاربرد گره مینور

- شناسایی نقاط ورود و خروج برای معاملات کوتاه مدت: با تشخیص گره مینور، معامله گران می توانند حدس بزنند که روند اصلی تا چه اندازه اصلاح خواهد کرد و در چه قیمتی مجددا مسیر صعودی یا نزولی خود را ادامه خواهد داد.

- تایید روند اصلی: گاهی اوقات تشخیص روند اصلی بازار کمی دشوار است. در چنین مواقعی، تکرار و توالی گره های مینور در یک جهت خاص می تواند روند غالب بازار را تایید کند.

محدودیت های گره مینور

همانطور که اشاره شد، گره مینور برای نوسانات کوچک کاربرد دارد و نمی تواند به طور قطع جهت آینده بازار را پیش بینی کند. عوامل بنیادی و رویدادهای خبری بر روند بازار تاثیر بسزایی دارند و گره مینور به تنهایی نمی تواند این عوامل را در نظر بگیرد.

گره مینور ابزاری کمکی و کاربردی در تحلیل تکنیکال فارکس به شمار می رود. با درک صحیح این مفهوم و ترکیب آن با سایر ابزارهای تحلیل، معامله گران می توانند دید بهتر و دقیق تری نسبت به روند بازار پیدا کنند. به خاطر داشته باشید که هیچ ابزاری به طور کامل جهت آینده بازار را نشان نمی دهد و مدیریت صحیح سرمایه و ریسک پذیری همواره از ارکان اصلی موفقیت در بازار فارکس است.

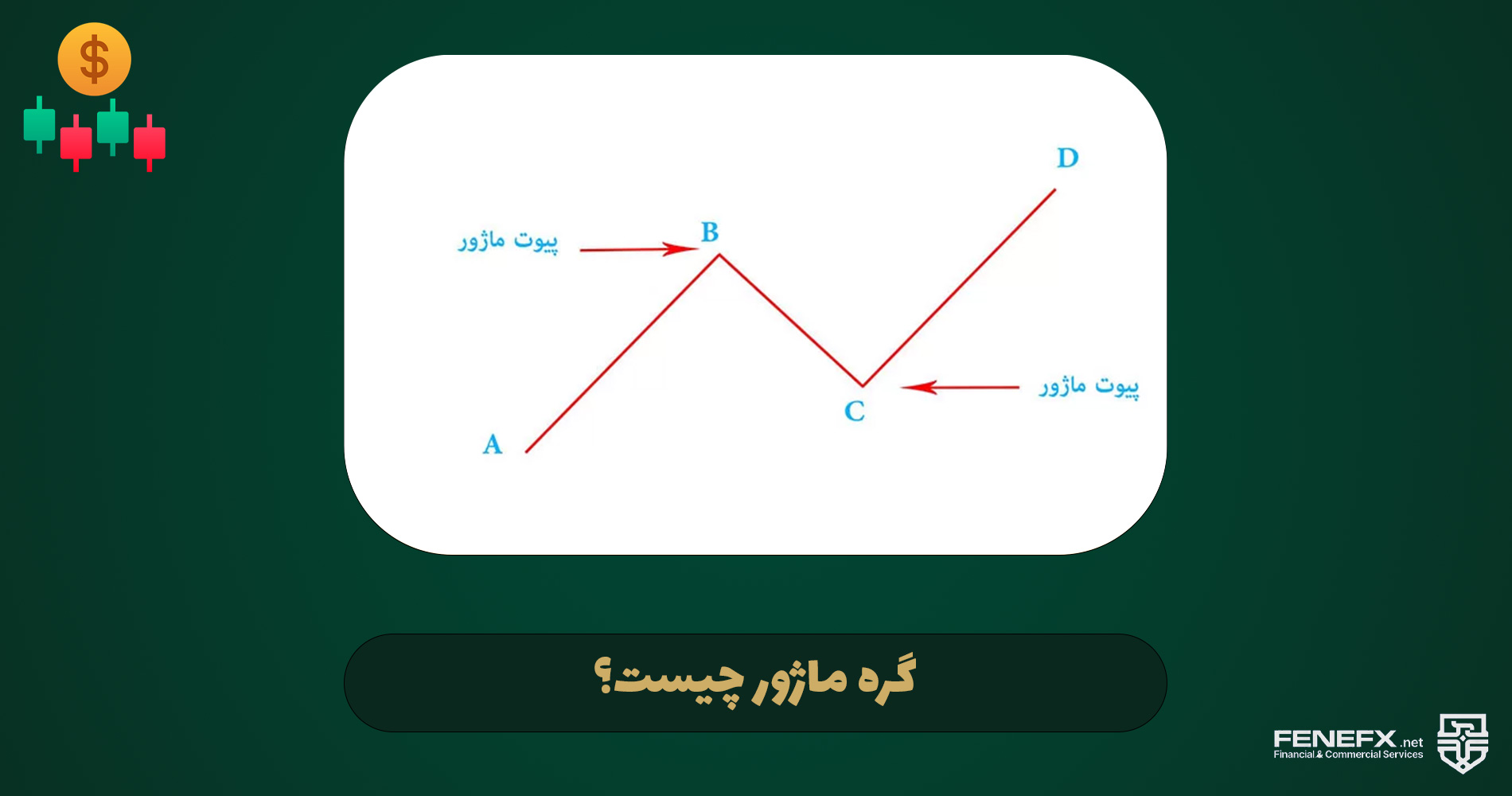

گره ماژور چیست؟

در کنار گره مینور که پیش تر با آن آشنا شدیم، مفهوم دیگری به نام گره ماژور (Major Pivot) نیز در تحلیل تکنیکال فارکس مورد استفاده قرار می گیرد. گره ماژور، نقطه ای کلیدی بر روی نمودار قیمت است که نشان دهنده اصلاحات یا نوسانات بزرگ در روند اصلی بازار می باشد. این نقاط معمولا با برگشت های قیمتی قابل توجه تری نسبت به گره مینور همراه هستند و برای معامله گران میان مدت از اهمیت بیشتری برخوردارند.

تشخیص گره ماژور

مشابه گره مینور، شناسایی دقیق گره ماژور نیز نیازمند درک صحیح روند اصلی بازار است. این نقاط معمولا خلاف جهت روند اصلی شکل می گیرند، اما باز هم قدرت کافی برای تغییر کلی روند را ندارند. به عبارت دیگر، گره ماژور نشان دهنده مکثی بلندتر در مسیر روند اصلی است. برای تشخیص گره ماژور، می توان از سطوح حمایتی و مقاومتی گذشته بازار نیز کمک گرفت.

کاربرد گره ماژور

- شناسایی نقاط احتمالی ورود و خروج برای معاملات میان مدت: با تشخیص گره ماژور، معامله گران می توانند حدس بزنند که روند اصلی تا چه اندازه اصلاح خواهد کرد و در چه قیمتی با قدرت بیشتری مسیر صعودی یا نزولی خود را ادامه خواهد داد.

- سنجش قدرت روند اصلی: گاهی اوقات شدت و ضعف روند اصلی بازار کمی مبهم است. در چنین مواقعی، نفوذ قیمت از سطوح گره ماژور می تواند نشان دهنده قدرت بالای روند و احتمال ادامه آن در جهت شکسته شدن سطح باشد. برعکس، عدم توانایی قیمت برای عبور از گره ماژور می تواند نشانه ای از ضعف روند و احتمال برگشت قیمت باشد.

محدودیت های گره ماژور

همانند گره مینور، گره ماژور نیز نمی تواند به طور قطع جهت آینده بازار را پیش بینی کند. عوامل بنیادی و رویدادهای خبری بر روند بازار تاثیر بسزایی دارند و گره ماژور به تنهایی نمی تواند این عوامل را در نظر بگیرد. همچنین، تشخیص دقیق گره های ماژور نیازمند تجربه و تسلط بر تحلیل تکنیکال است.

گره ماژور ابزاری کمکی و کاربردی در تحلیل تکنیکال فارکس به شمار می رود. با درک صحیح این مفهوم و ترکیب آن با سایر ابزارهای تحلیل، معامله گران میان مدت می توانند دید بهتر و دقیق تری نسبت به نقاط احتمالی ورود و خروج در بازار پیدا کنند. به خاطر داشته باشید که تسلط بر تحلیل تکنیکال و مدیریت صحیح سرمایه، همواره از ارکان اصلی موفقیت در بازار پرنوسان فارکس است.

سطوح فیبوناچی دارای اعتبار هستند؟

سطوح فیبوناچی، که شامل سطوح بازگشت فیبوناچی (Fibonacci retracement levels) و سطوح گسترش فیبوناچی (Fibonacci extension levels) و .. می شوند، به تنهایی اعتبار مطلق ندارند. این سطوح بر اساس دنباله فیبوناچی، یک سری اعداد که به طور طبیعی در بسیاری از جنبه های جهان از جمله رشد گیاهان و بازارهای مالی یافت می شوند، محاسبه می شوند.

در حالی که سطوح فیبوناچی می توانند به عنوان راهنماهایی برای شناسایی نقاط بالقوه حمایت و مقاومت برای قیمت ها عمل کنند، اما عوامل دیگری نیز وجود دارد که باید در نظر گرفته شوند و سطوح فیبوناچی نباید به عنوان پیش بینی قطعی روند قیمت تلقی شوند.

در چه صورتی سطوح فیبوناچی می توانند اعتبار بیشتری داشته باشند؟

- همراه با سایر اندیکاتورهای تکنیکال: استفاده از سطوح فیبوناچی در کنار سایر اندیکاتورهای تکنیکال مانند میانگین متحرک، شاخص قدرت نسبی (RSI) یا واگرایی همگرایی میانگین متحرک (MACD) می تواند اعتبار آنها را افزایش دهد.

- در زمان حجم معاملات بالا: هنگامی که حجم معاملات در بازار بالا باشد، سطوح فیبوناچی می توانند از اعتبار بیشتری برخوردار باشند زیرا نشان دهنده تمایل بیشتری از سوی معامله گران برای خرید یا فروش در آن سطوح هستند.

- در روندهای قوی: سطوح فیبوناچی در روندهای قوی (trend) مانند روند صعودی یا نزولی قدرتمند، می توانند از اعتبار بیشتری برخوردار باشند.

- تایید توسط سطوح کلیدی: اگر سطوح فیبوناچی با سطوح کلیدی حمایت و مقاومت مانند سطوح حمایت و مقاومت قبلی، خطوط روند یا سطوح رند (round numbers) همسو باشند، می توانند از اعتبار بیشتری برخوردار باشند.

نکته مهم: به یاد داشته باشید که بازارهای مالی پیچیده هستند و هیچ روشی برای پیش بینی دقیق قیمت ها با قاطعیت وجود ندارد.

همیشه قبل از انجام معاملات، تحقیقات خود را انجام دهید، از یک استراتژی مدیریت ریسک مناسب استفاده کنید و به سیگنال های سطوح فیبوناچی به عنوان تنها راهنمای تصمیم گیری خود اتکا نکنید.

در بازارهای مالی، سرمایه گذاری موفق بدون اتکا به دانش و استراتژی های اصولی، امری دشوار و بعید به نظر می رسد. نخستین گام در این مسیر، فراگیری دقیق و اصولی این استراتژی ها است که به شما در اتخاذ تصمیمات آگاهانه و انجام معاملات هدفمند یاری می رساند. به خاطر داشته باشید که انتخاب تایم فریم مناسب برای معاملات، متناسب با استراتژی های اتخاذ شده، نقشی کلیدی در تضمین موفقیت شما ایفا می کند.

دوره “صفر تا هزار” محمد آهنگری، یک منبع مناسب برای یادگیری مفاهیم پایه ای تا پیشرفته مانند تحلیل تکنیکال ، بنیادی ، روانشناسی معامله استراتژی های معاملاتی است. این دوره به شما کمک می کند تا با استفاده از ابزارها و تکنیک های تحلیل تکنیکال، به طور منطقی در بازارهای مالی معامله کنید.

فهرست عناوین

واکنش قیمت به سطوح فیبوناچی

سطوح فیبوناچی در تحلیل تکنیکال به عنوان سطوح احتمالی حمایت و مقاومت عمل می کنند. این سطوح بر اساس نسبت های فیبوناچی محاسبه می شوند و در نمودار قیمت به صورت خطوط افقی رسم می شوند. همچنین قیمت ها در بازارهای مالی تمایل دارند تا به سطوح فیبوناچی واکنش نشان دهند، چه در جهت صعودی و چه در جهت نزولی. این سطوح به عنوان نقاط حمایت و مقاومت احتمالی عمل می کنند و می توانند برای تعیین سطوح احتمالی برای ورود و خروج از معاملات مفید باشند.

معامله گران از سطوح فیبوناچی برای پیش بینی نقاط بالقوه ای که قیمت ممکن است در آنها معکوس شود یا با نوسان روبرو شود استفاده می کنند.

نحوه واکنش قیمت به سطوح فیبوناچی می تواند به عوامل مختلفی از جمله:

- روند کلی بازار: در یک روند صعودی، قیمت ها تمایل دارند سطوح فیبوناچی را به عنوان سطوح حمایت موقت در نظر بگیرند و قبل از ادامه روند صعودی، از آنها بازگردند. در مقابل، در یک روند نزولی، سطوح فیبوناچی می توانند به عنوان سطوح مقاومت موقت عمل کنند و قیمت ها قبل از ادامه روند نزولی از آنها بازگردند.

- قدرت سطوح: برخی از سطوح فیبوناچی، مانند 38.2٪، 50٪ و 61.8٪، به طور سنتی نسبت به سطوح دیگر اهمیت بیشتری دارند و احتمال واکنش قیمت به آنها بیشتر است.

- اندیکاتورهای تکنیکال دیگر: معامله گران اغلب از سطوح فیبوناچی در کنار سایر اندیکاتورهای تکنیکال مانند RSI، استوکاستیک و خطوط روند استفاده می کنند تا تاییدیه ای برای سطوح حمایت و مقاومت پیدا کنند.

در اینجا چند نمونه از نحوه واکنش قیمت به سطوح فیبوناچی آورده شده است:

- حمایت: قیمت ممکن است در سطح 38.2٪ فیبوناچی به طور موقت بازگردد و سپس به روند صعودی خود ادامه دهد.

- مقاومت: قیمت ممکن است به سطح 61.8٪ فیبوناچی برسد و سپس معکوس شود و به سمت پایین حرکت کند.

- معکوس شدن: قیمت ممکن است از سطح 50٪ فیبوناچی به طور کامل معکوس شود و روند خود را تغییر دهد.

ساختار فرسایشی در فیبوناچی (Fibonacci Erosion Pattern)

ساختار فرسایشی در فیبوناچی (FEP) مفهومی در تحلیل تکنیکال است که برای شناسایی نقاط بالقوه برای ورود یا خروج از معاملات در بازارهای مالی به کار می رود. این الگو بر اساس دنباله فیبوناچی بنا شده است، که یک توالی ریاضی است که در بسیاری از پدیده های طبیعی از جمله رشد جمعیت و الگوهای شاخه درختان یافت می شود.

تشکیل ساختار فرسایشی در فیبوناچی

ساختار فرسایشی در فیبوناچی یک الگوی نموداری است که نشان دهنده حرکت معکوس قیمت است. این الگو به طور معمول پس از یک روند صعودی یا نزولی قوی شکل می گیرد.

-

در روند صعودی: پس از یک حرکت صعودی قوی، قیمت با یک اصلاح (pullback) به عقب برمی گردد. این اصلاح اغلب به سطح حمایت کلیدی مانند سطح فیبوناچی ( retracement level) خاصی مانند 38.2٪ یا 50٪ از حرکت صعودی قبلی می رسد. سپس قیمت دوباره به سمت بالا حرکت می کند، اما با قدرت کمتری نسبت به روند صعودی اولیه مواجه می شود. این حرکت ضعیف تر نشان دهنده فرسودگی (exhaustion) در روند صعودی است. در نهایت، قیمت با شکست خط روند صعودی یا سطح حمایت کلیدی دیگر، روند نزولی جدیدی را آغاز می کند.

-

در روند نزولی: پس از یک حرکت نزولی قوی، قیمت با یک اصلاح (rally) به سمت بالا حرکت می کند. این اصلاح اغلب به سطح مقاومت کلیدی مانند سطح فیبوناچی (extension level) خاصی مانند 161.8٪ یا 261.8٪ از حرکت نزولی قبلی می رسد. سپس قیمت دوباره به سمت پایین حرکت می کند، اما با قدرت کمتری نسبت به روند نزولی اولیه مواجه می شود. این حرکت ضعیف تر نشان دهنده فرسودگی در روند نزولی است. در نهایت، قیمت با شکست خط روند نزولی یا سطح مقاومت کلیدی دیگر، روند صعودی جدیدی را آغاز می کند.

اهمیت ساختار فرسایشی در فیبوناچی

ساختار فرسایشی در فیبوناچی به معامله گران کمک می کند تا مناطقی را که در آن روند ممکن است در حال معکوس شدن باشد را شناسایی کنند. این الگو می تواند به معامله گران در تعیین نقاط ورود یا خروج از معاملات و مدیریت ریسک کمک کند.

ساختار فرسایشی در فیبوناچی یک الگوی مفید در تحلیل تکنیکال است که می تواند به معامله گران در شناسایی نقاط بالقوه برای ورود یا خروج از معاملات کمک کند. با در نظر گرفتن سایر عوامل و مدیریت صحیح ریسک، ساختار فرسایشی در فیبوناچی می تواند به معامله گران در بهبود نتایج معاملاتی خود کمک کند.

تحلیل تکنیکال ستون فقرات تصمیم گیری بسیاری از معامله گران در بازارهای مالی است. یکی از مفاهیم کلیدی که در این نوع تحلیل مورد بررسی قرار می گیرد، اصلاح قیمتی است. اصلاح به حرکتی گفته می شود که خلاف جهت روند غالب بازار رخ می دهد. به عبارت دیگر، در یک روند صعودی، اصلاح به افت موقت قیمت و در یک روند نزولی، به افزایش موقت قیمت اشاره دارد.

اما همه اصلاحات یکسان نیستند. قصد داریم شما را با دو نوع اصلاح رایج در تحلیل تکنیکال آشنا کنیم: اصلاح از جنس سبک و اصلاح از جنس سنگین. درک این تمایز می تواند به شما در بهبود تصمیم گیری های معاملاتی تان کمک کند.

اصلاح از جنس سبک

اصلاح از جنس سبک، اصلاحی است که کوتاه مدت و سطحی است. در این نوع اصلاح، قیمت typically (به طور معمول) تنها بخشی از حرکت قبلی خود را پس می دهد. بر اساس ابزارهای تحلیل تکنیکال مانند سطوح فیبوناچی، یک اصلاح از جنس سبک معمولا بین 23.6% تا 38.2% از کل حرکت (فاصله بین نقطه شروع و نقطه اوج در روند صعودی یا فاصله بین نقطه شروع و نقطه کف در روند نزولی) را به عقب برمی گردد.

از آنجایی که اصلاح از جنس سبک کوتاه مدت و سطحی است، این نوع اصلاح معمولا نشان دهنده تغییر روند اصلی قیمت نیست. بلکه، اصلاح از جنس سبک بیشتر به عنوان یک استراحت یا تنفس موقت در روند در نظر گرفته می شود. پس از اتمام اصلاح، قیمت به احتمال زیاد به روند صعودی یا نزولی غالب خود ادامه خواهد داد.

اصلاح از جنس سنگین

در مقابل اصلاح از جنس سبک، اصلاح از جنس سنگین قرار دارد. اصلاح از جنس سنگین اصلاحی است که طولانی مدت و عمیق تر است. در این نوع اصلاح، قیمت بخش قابل توجهی از حرکت قبلی خود را پس می دهد. بر اساس سطوح فیبوناچی، یک اصلاح از جنس سنگین معمولا بین 50% تا 78.6% از کل حرکت را به عقب برمی گردد.

اصلاح از جنس سنگین می تواند نشانه ای از ضعف در روند غالب باشد و احتمال تغییر روند را افزایش دهد. با این حال، این به معنای پایان قطعی روند نیست. برای تایید تغییر روند، نیاز به بررسی سایر ابزارهای تحلیل تکنیکال و الگوهای قیمتی است.

درک تمایز بین اصلاح از جنس سبک و اصلاح از جنس سنگین می تواند به معامله گران در تصمیم گیری های ورود و خروج از بازار کمک کند. اصلاحات از جنس سبک را می توان به عنوان فرصت های بالقوه برای ورود به روند (در صورت همسو بودن با روند غالب) در نظر گرفت، در حالی که اصلاحات از جنس سنگین می توانند سیگنالی برای خروج از روند یا مدیریت ریسک باشند.

البته، به خاطر داشته باشید که تحلیل تکنیکال به تنهایی نمی تواند تضمین کننده سودآوری در بازارهای مالی باشد. همواره باید از سایر روش های تحلیل بازار و مدیریت ریسک در کنار تحلیل تکنیکال استفاده کنید.

ابزارهای رسم فیبوناچی: راهنمای جامع

ابزارهای فیبوناچی مجموعه ای از ابزارهای تحلیلی مبتنی بر اعداد فیبوناچی هستند که در تحلیل تکنیکال برای شناسایی سطوح حمایت و مقاومت بالقوه، اهداف قیمتی و نقاط ورود و خروج به کار می روند. این ابزارها بر این ایده استوارند که بازارها تمایل دارند در سطوحی که با نسبت های فیبوناچی مرتبط هستند، واکنش نشان دهند.

سه ابزار رایج فیبوناچی عبارتند از:

فیبوناچی اصلاحی (Fibonacci Retracement):

- برای شناسایی سطوح حمایت و مقاومت در حرکت های اصلاحی قیمت استفاده می شود.

- نحوه رسم:

- دو نقطه حداکثر و حداقل یک حرکت قیمتی را مشخص کنید.

- خطوط فیبوناچی را بین این دو نقطه رسم کنید که سطوحی را در درصدهای مختلف (مانند 23.6٪، 38.2٪، 50٪، 61.8٪ و 78.6٪و 88٪) نشان می دهند.

- کاربرد:

- سطوح فیبوناچی می توانند به عنوان نقاط احتمالی برای بازگشت قیمت عمل کنند.

- معامله گران ممکن است از این سطوح برای تنظیم حد ضرر و اهداف سود استفاده کنند.

فیبوناچی گسترشی (Fibonacci Extension):

- برای یافتن اهداف قیمتی بالقوه در حرکت های ادامه دار قیمت استفاده می شود.

- نحوه رسم:

- دو نقطه حداکثر و حداقل یک حرکت قیمتی را مشخص کنید.

- خطوط فیبوناچی را فراتر از این دو نقطه رسم کنید که سطوحی را در درصدهای مختلف (مانند 100٪، 161.8٪، 261.8٪ ) نشان می دهند.

- کاربرد:

- سطوح فیبوناچی می توانند به عنوان اهداف قیمتی برای حرکت های ادامه دار قیمت عمل کنند.

- معامله گران ممکن است از این سطوح برای تنظیم حد سود استفاده کنند.

مثال:

فرض کنید شما در حال انجام معامله خرید هستید و قیمت به تازگی به بالاترین سطح خود یعنی 100 دلار رسیده است. شما تصمیم می گیرید در 95 دلار وارد معامله شوید.

- نقطه شروع: 95 دلار (نقطه ورود به معامله)

- نقطه اوج: 100 دلار (بالاترین قیمت اخیر)

- نقطه کف: 80 دلار (پایین ترین قیمت اخیر)

حال می توانید سطوح فیبوناچی اکستنشن را به شرح زیر محاسبه کنید:

- 161.8%: 95 + (161.8% * (100 – 95)) = 110.90 دلار

- 261.8%: 95 + (261.8% * (100 – 95)) = 126.80 دلار

- 423.6%: 95 + (423.6% * (100 – 95)) = 143.60 دلار

- 618.5%: 95 + (618.5% * (100 – 95)) = 161.80 دلار

- 1000%: 95 + (1000% * (100 – 95)) = 195.00 دلار

اکنون می توانید این سطوح فیبوناچی اکستنشن را روی نمودار خود رسم کنید. به عنوان مثال، ممکن است متوجه شوید که قیمت در 110.90 دلار (سطح 161.8%) با مقاومت روبرو می شود و سپس به عقب نشینی می پردازد.

فیبوناچی انبساطی (Fibonacci Expansion):

- مشابه فیبوناچی گسترشی است، اما به جای دو نقطه حداکثر و حداقل از سه نقطه استفاده می کند. ( سه گانه تارگت گذاری )

- نحوه رسم:

- سه نقطه در یک جهت روند را مشخص کنید (مثلاً 3 قله در یک روند صعودی).

- خطوط فیبوناچی را فراتر از این سه نقطه رسم کنید که سطوحی را در درصدهای مختلف (مانند 100٪، 161.8٪، 261.8٪) نشان می دهند.

- نقطه شروع: این نقطه ای است که معامله گر تصمیم می گیرد وارد معامله شود.

- نقطه اوج: این بالاترین قیمتی است که قیمت به آن رسیده است (در صورت معامله خرید) یا پایین ترین قیمتی است که قیمت به آن رسیده است (در صورت معامله فروش).

- نقطه کف: این پایین ترین قیمتی است که قیمت به آن رسیده است (در صورت معامله خرید) یا بالاترین قیمتی است که قیمت به آن رسیده است (در صورت معامله فروش).

پس از رسم سطوح فیبوناچی اکستنشن، معامله گر می تواند از آنها برای تعیین سطوح احتمالی سود در معامله خود استفاده کند. به عنوان مثال، اگر معامله گر در حال انجام معامله خرید باشد، ممکن است 161.8٪، 261.8٪ و 423.6٪ را به عنوان سطوح احتمالی سود تعیین کند.

یکی از چالش هایی که بسیاری از تریدرها، به ویژه افراد مبتدی، با آن مواجه هستند، کمبود سرمایه اولیه هست. پراپ تریدینگ فنفیکس، به عنوان معتبرترین پلتفرم تامین سرمایه رسمی با پشتیبانی فارسی، فرصتی بی نظیر برای ورود به دنیای معاملات فارکس بدون نیاز به سرمایه اولیه خاصی برای شما فراهم کرده است. پراپ تریدینگ فنفیکس، دریچه ای نو به سوی دنیای معاملات فارکس برای تریدرهای باتجربه و مشتاق به اثبات مهارت های خود است.

احساسات، بخش طبیعی از سرمایه گذاری هستند. با این حال، کلید موفقیت بلند مدت در بازار ارزهای دیجیتال، مدیریت ماهرانه طمع و ترس است. خودشناسی، و کسب دانش در زمینه تحلیل تکنیکال و بنیادی، راهگشای معاملات منطقی تر و مصون ماندن از هیجانات مخرب بازار خواهند بود.

کلام آخر

در فارکس، ورود دقیق به معامله تنها نیمی از مسیر موفقیت است. مدیریت موقعیت و خروج به موقع از معامله با سود یا ضرر حداقلی، نقشی کلیدی در حفظ سرمایه و کسب بازدهی پایدار ایفا می کند. سیستم های خروج به عنوان ابزارهای قدرتمندی در جعبه ابزار معامله گران، به شما کمک می کنند تا با اتکا به قواعد از پیش تعیین شده، در زمان مناسب از معاملات خارج شوید و از نوسانات بازار به نفع خود بهره مند شوید.

با داشتن انواع سیستم های خروج در سیستم معاملاتی خود، می توانید موقعیت خود را بر اساس آنچه در بازار بعد از ورود شما اتفاق می افتد، به طور موثر مدیریت کنید. این امر به شما امکان می دهد تا با رصد دقیق بازار و سازگاری با حرکات آن، بهترین نتیجه ممکن را برای معاملات خود رقم بزنید. به عنوان یک معامله گر، وظیفه شما برنامه ریزی دقیق و سپس رصد روند قیمت سهم در بازار است. در هنگام انجام معامله، تصمیم خروج شما باید بر اساس شرایط فعلی بازار و نه صرفاً بر اساس یک الگوی تکنیکالی یا روند گذشته سهم باشد.

هنر خروج از معاملات ناموفق، کاری دشوار نیست، به خصوص اگر از استراتژی خروج مناسب و نقاط ورود و خروج دقیق استفاده کنید و آنها را در سناریوی مناسب به کار ببندید. با استفاده از سیستم های خروج مناسب و مدیریت موقعیت های معاملاتی خود، می توانید گام بلندی در جهت تبدیل شدن به یک معامله گر موفق بردارید و از نوسانات بازار به نفع خود بهره مند شوید.

چنانچه تمایل دارید به طور حرفه ای در بازار های مالی سرمایه گذاری کنید، ابتدا باید استراتژی های معاملاتی را اصولی بیاموزید. با این کار شما معاملات موفق تری را انجام خواهید داد. همچنین باید به خاطر داشته باشید که استفاده از تایم فریم های زمانی مناسب با توجه به استراتژى هاى معاملاتى، ضمانت موفقيت شما در معاملات است.

دوره “صفر تا هزار” محمد آهنگری، یک منبع مناسب برای یادگیری مفاهیم پایه ای تا پیشرفته مانند تحلیل تکنیکال ، بنیادی ، روانشناسی معامله استراتژی های معاملاتی است. این دوره به شما کمک می کند تا با استفاده از ابزارها و تکنیک های تحلیل تکنیکال، به طور منطقی در بازارهای مالی معامله کنید.

نتیجه گیری

خروج در سود یک مهارت کلیدی در معاملات مالی است. استفاده از سیستم های مختلف خروج در سود می تواند به معامله گران کمک کند تا سرمایه خود را حفظ کرده و سود خود را افزایش دهند. هیچ سیستم خروج در سودی به طور کامل مطمئن نیست و بهترین سیستم برای هر معامله گر به عوامل مختلفی مانند سبک معاملاتی، تحمل ریسک و اهداف معاملاتی بستگی دارد. معامله گران باید با استفاده از ابزارها و اندیکاتورهای مختلف تحلیل تکنیکال، سیستم های خروج در سود را آزمایش کرده و بهترین روش را برای خود پیدا کنند.

علاوه بر سیستم های خروج در سود، معامله گران باید از اصول مدیریت ریسک نیز استفاده کنند. این اصول شامل تعیین حد ضرر برای هر معامله، استفاده از موقعیت های معاملاتی مناسب و پرهیز از معاملات بیش از حد است.با ترکیب سیستم های خروج در سود و اصول مدیریت ریسک، معامله گران می توانند شانس خود را برای موفقیت در بازارهای مالی افزایش دهند.